多年来,精明的交易者通过押注芝加哥期权交易所波动率指数(VIX,恐慌指数)下降而获得了巨额回报。

智通财经APP获悉,自新冠疫情崩盘以来,这一交易一直是一个稳定的赚钱机器。即使在2022年熊市期间,当标普500指数从1月高点到10月低点下跌了大约25%时,VIX的上涨幅度也不足以迫使这一交易平仓。

但当芝加哥期权交易所波动率指数在两天内大幅飙升时,所有持有“短波动率”头寸的交易者都遭受了巨大损失。

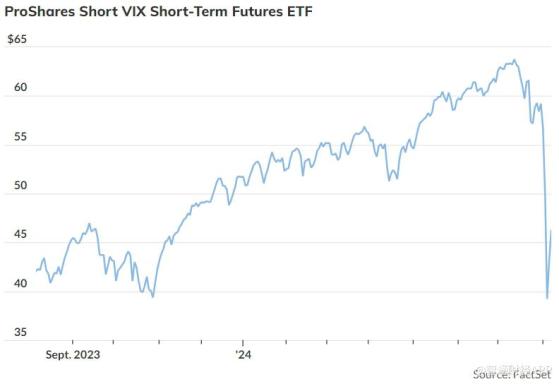

根据ProShares Short VIX Short-Term Futures ETF的表现——该ETF大致模拟了这一策略的回报——交易者自2023年底以来积累的所有收益都被抹去了。

野村证券的Charlie McElligott在过去一年中密切关注了短波动率交易的增加,以及系统性交易者和量化基金采用的其他策略。

几个月来,McElligott一直警告称,这些头寸的剧烈平仓可能会引发“波动事件”,导致VIX飙升至危机水平。这在周一终于发生了,当时VIX在盘中一度上涨近200%,突破65点,这是该指数推出30多年来的最大波动,远超过标普500指数的跌幅。

VIX是根据与大盘指数挂钩的期权合约的交易活动计算得出的。

需要指出的是,短波动率交易并不是唯一一种变得危险拥挤的流行策略。抛售的一个原因是系统性和自由裁量基金在很大程度上发现自己暴露在相同的交易中。对日元的空头押注是最近几天被平仓的一种共识交易。对美国大型科技股的看涨押注是另一种。

许多人将周一股市混乱归咎于日元套息交易的平仓,但McElligott认为,其他拥挤交易的巨大损失可能也加剧了抛售。

McElligott表示,随着市场崩盘,投资者对对冲需求的衡量指标达到了前所未有的恐慌水平。看跌期权需求相对于看涨期权需求的看跌偏斜飙升,与VIX和基于该指数的期货合约相关的期权需求的VVIX指数也同样飙升。

McElligott指出,一些交易者在“舔舐伤口”,但那些能够向其基金的风险管理者证明自己可以重返市场的交易者可能已经抓住机会了。

理由也很充分。周三,McElligott提供了回测数据,显示在类似周一的波动性飙升后押注波动率下降历来能带来极具吸引力的回报,根据之前九次类似事件的中位数数据,一年后VIX下降了超过60%。

根据McElligott的数据,VIX飙升为押注其进一步下降提供了理想机会。这些数据足以让许多波动率风险溢价领域的交易者“垂涎欲滴”。

这一情况在周三已经开始显现,根据道琼斯市场数据,VIX在过去两天内下跌超过41%至22.83,创下其历史上最大的两天跌幅。

McElligott表示,随着资金回流,短波动率交易,加上股息收入ETF和结构性产品的期权抛售,将再次开始抑制波动性。这应该有助于在市场中重新注入一定的稳定因素,直到下一次大规模抛售的到来。