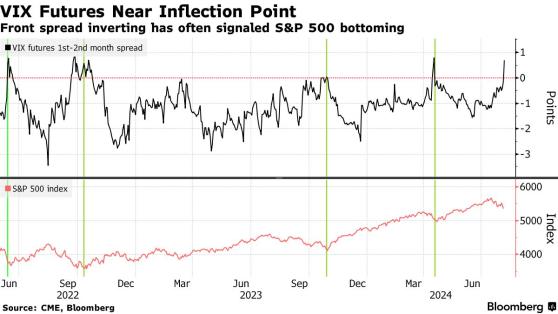

智通财经APP获悉,当前,股市波动率的一个标志正处于一个过去通常暗示标普500指数接近短期底部的水平。由于全球股市下跌,波动率上升,投资者买入期权以保护自己免受进一步抛售的影响。上周五公布的美国7月非农就业增长出人意料的疲弱、以及失业率升至4.3%并触发“萨姆规则”,加剧了市场对美联储在降息方面等待时间过长的担忧。这种担忧的程度很深,以至于芝加哥期权交易所(CBOE)波动率指数(VIX)期货已经倒挂,表明当前的不确定性高于未来的不确定性。

据悉,8月VIX期货合约的交易水平为24.4,高于9月VIX期货合约的23.8。过去四次近月VIX期货合约交易水平高于第二个月的情况分别出现在2022年6月和10月、2023年10月和2024年4月,而标普500指数在这期间均接近短期底部。

上周五,VIX指数一度升至29.66,最终收于23.39,比周四收盘高出5点。包括Vishal Vivek在内的花旗策略师指出,相对于其与标普500指数的历史和线性关系,波动性指标应该只增加2个点,而3个点的“超额”增长位于1990年以来历史观察的第99个百分位。

Interactive Brokers LLC首席策略师Steve Sosnick表示:“上周五波动率大幅飙升,象征着股市短期负面走势的结束。它不一定告诉你长期周期的情况。”

交易员竞相购买标普500的期权以及VIX的期权。此外,波动率波动率的衡量指标——VVIX指数——飙升至2022年3月以来的最高水平,创下2017年以来的最大单周涨幅。这是另一个迹象,表明在一直相对平静的市场中,突然出现了对冲大幅波动的需求。VVIX现在处于过去五年历史范围的高端,而VIX则处于常规范围内。

Bloomberg Intelligence首席全球衍生品策略师Tanvir Sandhu表示:“如果波动率指数的波动率保持在高位,这可能意味着人们对一个更动荡时期的预期。”

不断扩大的抛售抑制了市场人气向小盘股的转变。SPDR标普500 ETF信托基金的一个月看跌偏度为2023年6月以来最高,而追踪纳斯达克100指数的景顺QQQ信托系列1的一个月看跌偏度为去年10月以来最大。就连与其他知名ETF不同的iShares Russell 2000 ETF的看跌期权溢价也从周中低点回升。

随着市场波动——无论是上涨还是下跌——扩大,已实现的波动率也在急剧攀升,自7月初以来增长了一倍多,达到自去年11月以来的最高水平。这可能会限制一些旨在限制波动性的基金的投资力度。与此同时,股票关联度从6月底的历史低点上升,当时投资者正追逐人工智能和技术巨头的反弹。

Tanvir Sandhu表示:“股市已实现波动率从低位上升,这对于将它作为自动调整风险敞口规模输入的系统策略来说是个问题。如果已实现波动率持续处于高位,这将限制这些基金在反弹中使用的杠杆。”