7月23日,杭州九源基因工程股份有限公司(以下简称:九源基因)再次向港交所主板提交上市申请,华泰国际为其独家保荐人。

根据智通财经APP了解,该公司曾于1月22日向港交所递交过上市申请。彼时九源基因自研的司美格鲁肽生物类似药JY29-2(吉可亲)在1月份批准新药临床试验(IND),踏入火热的“减肥药”概念池,但最终倒在IPO大门前。

乘着GLP-1“减重神药”的东风,九源基因并未敲开港交所大门。二度递表,该公司能否如愿呢?

业绩深陷增长焦虑

财务隐忧高悬

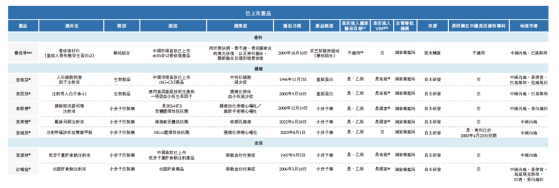

招股书显示,九源基因于1993年创立,是一家总部设于浙江省的中国生物制药公司,拥有逾30年生物药品及医疗器械研发、生产及商业化经验。公司专注于四大快速增长中的治疗领域:骨科、代谢疾病、肿瘤及血液。截至2024年7月15日,九源基因已拥有八款已上市产品(包括中国首款重组人骨形态发生蛋白-2(rhBMP-2)骨修复材料骨优导),以及超过10款在研产品(包括中国首款获得IND批准并递交NDA申请的司美格鲁肽生物类似药JY29-2)。

值得关注的是,代谢并不算九源基因最强势的业务领域。相反,据招股书,公司最重视的司美格鲁肽生物类似药产品尚处在临床研发之中,距离真正销售还有一定不确定性。九源基因的强势产品为骨优导,为公司近年来收入贡献占比第一的产品。

业绩来看,公司陷入增长焦虑。2021年至2024年截至4月30日止四个月(以下简称:报告期内),九源基因的收益分别约为13.07亿元(单位:人民币,下同)、11.25亿元、12.87亿元、4.73亿元,年复合增长率为-0.76%;同期年内溢利分别约为1.19亿元、5986.7万元、1.20亿元、7068.5万元,年复合增长率为0.15%。

利率方面,期内,九源基因的毛利率分别约为72.70%、75.91%、76.95%及74.90%,较为稳定;净利率分别约为9.13%、5.32%、9.30%及14.93%,表现波动。与高毛利率相比,公司的净利率水平可谓相去甚远。

按不同医疗领域产品销售划分,期内骨科产品(骨优导)是九源基因的营收支柱,分别取得营收为3.55亿元、4.44亿元、7.09亿元及2.69亿元,占总营收比例约为24.2%、39.5%、55.1%及56.8%;同期肿瘤领域产品营收分别约为4.89亿元、3.28亿元、2.48亿元及8917.9万元,占总营收比例约为37.4%、29.2%、19.3%及18.8%;血液领域产品的营收分别约为3.02亿元、2.83亿元、2.21亿元及4767.0万元,占总营收比例约为23.1%、25.2%、17.2%及10.1%;其他领域产品收入约为1.23亿元、4958.6万元、4042.1万元及2425.1万元,占总营收比例约为9.4%、4.4%、3.1%及5.1%。可以看出的是,除了骨科产品(骨优导)收入增长显著之外,九源基因的其他领域产品均呈现下降态势,其产品竞争力可见一斑。仅靠一款产品打天下,难怪其业绩增长乏力。

根据智通财经APP了解,曾与骨科领域三分天下的肿瘤和血液领域业绩滑坡的原因,与集采有很大关系。比如肿瘤领域的产品吉欧停,据招股书,“吉欧停”的两个规格分别中标第五、第七批国采后,收入由2021年的2.46亿元降为2022年的0.68亿元,现已沦落至千万元水平。

吉欧停的遭遇正是因为被纳入了国家集中带量采购,在万物皆可集采的大背景之下,一枝独秀的骨优导会否重蹈其覆辙,是九源基因面临的最大危机。

此外,九源基因的其他财务指标并不好看。期内公司的应收账款激增,由2021年的3.43亿元增至2024年4月30日止四个月的5.45亿元,同期公司的贸易应收款项的周转日数从90日增至131日,回款难度持续加大。要知道的是,2024年前4个月,公司的营收仅为4.73亿元,而5.45亿元的应收款,意味着其业绩现金含量堪忧。

另外,截至2024年4月底,公司现金及现金等价物约为6922.0万元,经营所得的现金流为-1773.0万元。而公司的研发成本一年则需要1.3亿元至1.6亿元,可见其对亟需IPO资金来续命。

入局“减肥药”试探成长

正如上文所言,依赖骨优导单一产品的九源基因,业绩可否持续增长,结果难料。着眼未来,撑大公司成长想象空间的是在研“减肥药”产品——JY29-2。

招股书显示,JY29-2是一款司美格鲁肽的生物类似药,以吉优泰作为品牌名称的用于治疗2型糖尿病,以吉可亲作为品牌名的用于治疗肥胖症及超重。公司在招股书中格外提到,JY29-2为中国首款取得IND批准、完成III期临床试验并提交NDA的司美格鲁肽生物类似药。

众所周知,司美格鲁肽(Semaglutide)由诺和诺德开发,由于“减肥神效”而成为2023年全球最受关注的药物之一,已经入选《时代周刊》最佳发明名单。2023年司美格鲁肽全球销售额达到206亿美元,成为2023年全球三大最畅销药物。

如果这样看,凭借着司美格鲁肽原研药的品牌溢价、仿制品的低成本,以及先于其他生物类似药上市的时间优势,JY29-2的商业化前景或许十分乐观。但问题在于,至少在产品真正获批之前,不确定性仍然很大。

首先,九源基因面对的潜在竞争非常激烈。就治疗2型糖尿病适应症来说,国内已有10款司美格鲁肽生物类似药正处于III期临床试验阶段,同场竞技的包括丽珠医药、德邦制药、石药集团等等,九源基因吉优泰的领先优势十分微弱。

而且,就在今年1月,诺和诺德的司美格鲁肽片(商品名为“诺和忻”)获国家药品监督管理局(NMPA)批准上市,用于治疗2型糖尿病。为国内首个获批上市的口服GLP-1(胰高血糖素样肽-1)受体激动剂。

就治疗肥胖症及超重适应症来说,九源基因处境也不容乐观,有8款治疗超重及肥胖症的司美格鲁肽生物类似药已取得IND批准。国产药方面,珠海联邦制药已获批IND,二者研发进度基本持平,最重要的是,原研厂商诺和诺德的司美格鲁肽产品已经在中国申请治疗超重及肥胖症的NDA。

简言之,九源基因的进展虽然靠前,但也不是最快的。未来,司美格鲁肽生物类似药的竞速赛中,谁能拿下第一,或许才是竞争的关键。

综上,公司靠旗下唯一增长的骨优导产品撑起业绩,成长烦恼显现。此外,“囊中羞涩”的九源基因,能否靠“减肥药”JY29-2远水解近渴?