从沪深300价值指数、沪深300成长指数近20年的长周期比较中可以发现,价值指数的累计回报率为709.4%、CAGR为11.3%。同期,成长指数的累计回报率是391.0%,CAGR是8.5%。价值指数的表现优于成长指数。

在大名鼎鼎的沪深300指数身边,还有两个许多投资者不常遇到的指数:沪深300价值指数、沪深300成长指数。从2004年到2024年,在整整20年中,这两个沪深300指数的衍生指数给我们上了生动的一课:价值在长期是如何战胜成长的。

价值指数和成长指数的区别

首先来看看,沪深300价值指数和沪深300成长指数,都是如何编制的。在中证指数公司的官方网站上,有一份名为《沪深300风格指数系列编制方案》的文件,其中清晰描述了这两个指数的编制方法。

沪深300价值指数,由沪深300指数成分股中,价值评分靠前的100个股票组成。价值评分包含了4个指标:股息收益率、每股净资产与价格比率、每股净现金流与价格比率、每股收益与价格比率。

沪深300成长指数,由沪深300指数成分股中,成长评分排名靠前的100个股票组成的。成长评分包含了3个指标:主营业务收入增长率、净利润增长率、企业内部增长率。

很显然,从编制规则来看,这两个指数分别着重“企业财务价值和股票价格的比值”和“企业本身增长”这两个因素。也就是说,价值指数只管相对企业价值来说、价格划算不划算,而不管企业增长的快不快;成长指数只管企业增长的快不快、不管用什么价格买。

那么,一个只管出价划不划算、一个只管企业增长的快不快,这两个指数在长期的表现对比,究竟如何呢?

价值指数在长期战胜成长指数

从指数发布的基日、2004年12月31日,到20年以后的2024年7月15日,我们可以很清楚地看到,沪深300价值指数战胜了成长指数。

需要指出的是,为了指数之间互相比较的科学性,采用了包含股息回报的全收益指数进行对比。在本文中,所有指数、包括沪深300价值指数、沪深300成长指数和沪深300指数,均指对应的全收益指数。

为简便起见,下文中不再一一列出“全收益”字样,我将用“价值指数”代指“沪深300价值全收益指数”、用“成长指数”代指“沪深300成长全收益指数”、用“沪深300指数”代指“沪深300全收益指数”,敬请读者查明。

在接近20年的长周期中,价值指数的累计回报率为709.4%、CAGR(年复合增长速度)为11.3%。同期,成长指数的累计回报率是391.0%,CAGR是8.5%。很明显,价值指数的表现优于成长指数。

具体到每年的行情,我们可以在这两个指数的相对强弱变化中,观察到一些有趣的现象。

首先,在4个明显的熊市中(沪深300指数跌幅达到20%左右甚至更多),价值指数的表现都优于成长指数,包括:2008年沪深300指数下跌65.6%,当年价值指数的表现比成长指数好3.0%;2011年沪深300指数下跌24.0%,价值指数战胜成长指数7.3%;2018年沪深300指数下跌23.6%,价值指数战胜成长指数8.8%;2022年沪深300指数下跌19.8%,价值指数战胜成长指数19.4%。

其次,在6个牛市年份中(沪深300指数涨幅达到20%甚至更多),价值指数在其中4个年份输给了成长指数(2006年、2009年、2019年、2020年),在另外2个年份中则战胜了成长指数(2007年、2014年)。由于后2个年份历史都比较久远,因此在2024年,不少投资者认为,在牛市中价值风格输给成长风格。

最后,在剩余的10个年份中,价值指数在其中6个年份战胜了成长指数,平均超额收益10.2%;在4个年份输给了成长指数,平均超额亏损4.5%。

从这20年的分析中,我们可以摸索出价值指数战胜成长指数在细节上的3个规律:在熊市中,价值指数明显更优;在牛市中,价值指数整体略输给成长指数,但是差距有限;在震荡市中,价值指数明显占优。

价值指数靠什么战胜了成长指数

价值指数的指数回报率,在长期战胜了成长指数。但是,这种超额指数回报率,究竟是如何取得的呢?根据最基本的投资公式、即价格等于基本面乘以估值,我将把指数回报率拆解成估值变动、基本面变动,然后一一分析。

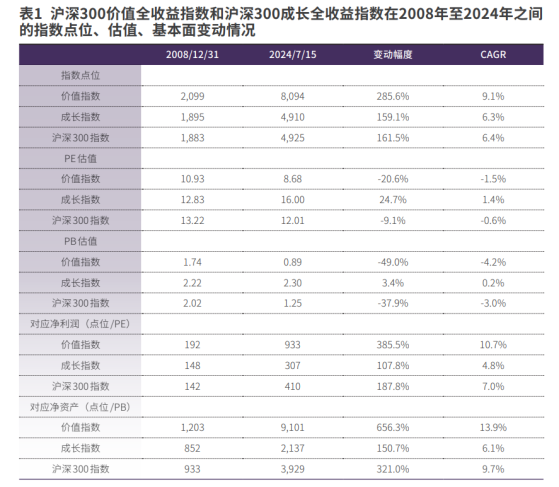

借由Choice金融终端计算的PE(市盈率)、PB(市净率)估值,我提取了价值指数、成长指数从2008年到2024年的估值。遗憾的是,在数据库中,2004年到2007年的估值数据缺失。不过,2008年到2024年这16年的数据,也足够说明问题。

首先,在这16年中,价值指数的表现也远优于成长指数,累计回报达到285.6%,CAGR为9.1%。同时成长指数的累计回报则为159.1%,CAGR为6.3%。

这种价值指数和成长指数之间的差距,是如何拉开的?无论是PE还是PB估值,在这16年中都是对价值指数不利的:估值因素反而帮助了成长指数。

从2008年12月31日到2024年7月15日,价值指数的市盈率(PE)、市净率(PB)估值分别下降了20.6%、49.0%,尤其是PB估值几近腰斩,从2008年的1.74倍下跌到了2024年的0.89倍。

同期,成长指数的PE、PB估值则都有所上升,期间PE估值上升了24.7%,PB估值则微升了3.4%。

既然估值不是价值指数战胜成长指数的原因,那么剩下的原因只有基本面增长了:事实也的确如此。

在这16年中,通过用指数点位除以PE、PB得到指数基本面,可以看到,价值指数的净利润、净资产分别增加了385.5%、656.3%,CAGR分别为10.7%、13.9%,而同期成长指数的净利润、净资产分别只增加了107.8%、150.7%,CAGR分别为4.8%、6.1%。

不过,如果用每年的指数PB除以PE、从而得到指数对应的ROE(净资产回报率),会发现成长指数的ROE在每一年中都高于价值指数。很显然,企业本身的净资产回报率水平,并不是导致价值指数的基本面增长快于成长指数的原因。

价值指数战胜成长指数的真正原因,就在于价值指数不断的审视资产的性价比、不为了好公司(往往也是最热门的公司)付出过高的代价,始终如一地贯彻奉行了“贵出如粪土、贱取如珠玉”的投资哲学。同时,成长指数又过于忽略了性价比,为了追求高增长的公司(往往也是市场上最热门的公司)而付出了过高的代价。久而久之,两者之间的差距就慢慢拉开了。

(作者为九圜青泉科技首席投资官。本文不构成投资建议,据此投资风险自负)