智通财经APP注意到,在最近由人工智能推动的科技股大幅上涨期间,逢低买入一直是一种制胜策略。现在,这种做法产生了适得其反的效果——对于那些利用加大赌注来放大回报的投资者来说,这尤其令人痛苦。

一批以科技产品为中心的杠杆型ETF出现了两位数的亏损,此前市场暴跌重创了与人工智能狂热相关的股票。这类ETF旨在使标的证券的日波动达到两倍或三倍。纳斯达克100指数周三重挫3.7%,创下自2022年10月以来的最大单日跌幅,延续了上周开始的跌势。

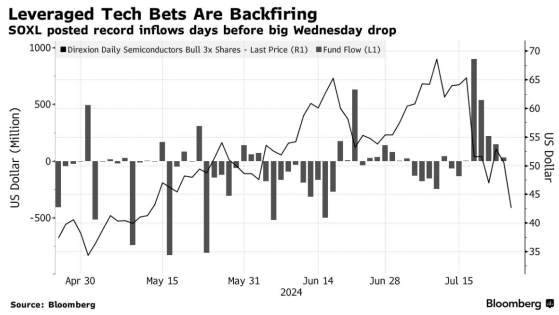

提供三倍于纽约证券交易所半导体指数日波动的Direxion Daily Semiconductors Bull 3x Shares(SOXL.US)周三暴跌15%,延续了过去14天37%的跌幅。仅在上周,该基金就吸纳了创纪录的15亿美元资金。市值230 亿美元的 ProShares UltraPro QQQ(TQQQ.US)和 40 亿美元的 ProShares UltraPro S&P 500(UPRO.US)分别下跌近 7% 和 11%,而上周累计流入资金约为 6.5 亿美元。三只ETF的资金流入合集超过了20亿美元。

周三科技股大跌之前,Alphabet(GOOGL.US)和特斯拉(TSLA.US)公布的业绩令人失望,这引发了市场对人工智能投资何时能获得回报的质疑,加速了从科技股赢家转向市值较小的股票。

TMX VettaFi主题策略主管 Jane Edmondson 表示:“大多数投资者正在利用这些杠杆产品,将自己的投资理念翻倍。”“这种方法会在基本面上涨时放大收益,但在基本面下跌时也会带来更大的痛苦。

这些看似不合时宜的交易凸显了投资这种高强度ETF的风险加大。ETF利用衍生品来提高回报。反向和杠杆ETF在日内交易者中很受欢迎,因为它们被设计成短期持有。但它们的结构意味着,它们既能带来巨大的损失,也能带来巨大的收益。

到目前为止,杠杆多头和空头单股基金在2024年已经积累了约90亿美元的资金流入,有望超过去年的102亿美元。年初至今,这四只基金仍在大幅上涨,涨幅均超过30%,GraniteShares 2x Long NVDA Daily ETF (NVDL.US)的涨幅超过280%,该基金已成为交易量最大的ETF之一,日交易量超过10亿美元。

WallachBeth Capital的etf主管Mohit Bajaj表示:“显然,当它们的基础资产大幅下跌时,这些ETF也会随之下跌。”“但他们今年的表现非常好,今年迄今为止仍然表现良好。”