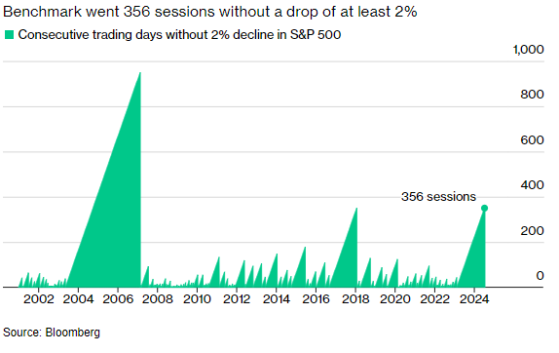

智通财经APP获悉,随着科技股的大幅抛售,标普500指数遭遇了自2022年12月以来最严重的单日跌幅,打破了自2007年全球金融危机以来一直保持的记录——从未出现过2%以上的单日下跌。据数据显示,周三美股基准指数下跌了2.3%,此前的356个交易日,该指数的跌幅都未曾超过2%,这一表现创下了17年来的最长纪录。该指数在上周曾一度超越200日移动平均线15%,这一关键水平历史上曾预示着市场抛售。

Freedom Capital Markets首席全球策略师Jay Woods指出:“一切美好的事物终将结束,但这并不意味着美国股市的终结。小盘股和价值股的轮动交易仍在继续,而随着美国大选季的临近,季节性因素导致市场波动性加剧。”

周三的这次下跌恰逢特斯拉(TSLA.US)股价大跌12%,原因是其二季度利润未达预期,创2020年9月以来最大跌幅。同时,谷歌母公司Alphabet Inc.(GOOGL.US)的YouTube广告收入表现疲软,进一步导致纳斯达克100指数下跌约3.7%,创下2022年10月以来最大的单日跌幅。同时,标准普尔500指数也较历史收盘高点下挫了4.2%。

华尔街的分析师们预测,科技巨头的利润增长将放缓。随着未来几周内,苹果(AAPL.US)、微软(MSFT.US)、亚马逊(AMZN.US)和Meta Platforms(META.US)等大型科技公司即将公布业绩,市场将密切关注,以判断逢低买入者是否会重新回归。

尽管大型科技公司面临挑战,但得益于交易员对美联储近期降息的信心增强,市场其他板块,特别是小型股,跌幅相对较小。本周三,小型股的表现连续第四个交易日超过大型股,这也是小型股在11天内第10次超过大型股。本周罗素2000指数上涨0.5%,而标普500指数下跌1.5%,纳斯达克100指数下跌2.6%。其他市场板块继续保持强势,公用事业股和医疗保健股表现尤其突出。同时,大约有217只标普500成分股当天继续上涨。

然而,这些股票的强势不足以阻止标普500创下356天内首次2%的跌幅。数据显示,标普500指数自2022年10月触及低点以来,已经累计增加了17万亿美元的市值,创下本世纪迄今为止的最佳表现之一,仅次于2021年的表现。然而,今年的141个交易日中,标普500指数仅有25个交易日的涨跌幅度达到了至少1%,显示出市场的波动性有所下降。

科技股泡沫隐忧浮现

尽管科技股的轮动仍在继续,但市场的剧烈波动揭示了更深层次的担忧。投资者开始关注华尔街一些观点,认为过去一年人工智能的迅猛发展可能已经催生了一个泡沫,为标普500指数带来了高达9万亿美元的增值。而现在,这个泡沫似乎正面临破裂的风险。

Allspring Global Investments的投资组合经理Neville Javeri指出:“短期内,我们可能会看到一些人工智能疲劳现象,因为一些大科技公司在人工智能领域的投资可能无法在投资者期望的时间内实现回报。”

高盛集团股票研究主管Jim Covello也表达了对人工智能商业前景的怀疑,他质疑了为运行和训练大型语言模型所需的基础设施建设的巨额成本。

衍生品市场的活动进一步加剧了对人工智能泡沫的担忧。投资者纷纷购买看涨指数和个股的期权,尤其是对英伟达的期权,这些期权在股价上涨中起到了推波助澜的作用。随着科技股轮动的加速,市场情绪的转变可能加剧了最近的市场下跌。

例如,上周对英伟达看跌期权的需求超过了看涨期权,达到了五个月来的高点。同时,为了在股市可能的大幅下跌中获利,尾部风险对冲的需求也在以去年10月以来的最快速度上升。此外,防止股价下跌约10%的成本也达到了2023年8月以来的最高水平。

科技股的估值已经进入了历史上泡沫化最严重的阶段。两周前,标普500信息技术指数的市盈率达到了2002年以来的最高点。尽管市场出现了抛售,但许多大型科技股的估值仍然高得惊人。例如,英伟达未来12个月的预期市盈率为36倍,而标普500指数的平均市盈率为21倍。苹果和微软的市盈率也都超过了30倍。在科技巨头面临利润增长放缓的关键时刻,这无疑增加了盈利的风险。

投资者现在正迎来历史上表现最差的8月和9月。Strategas Securities的ETF和技术策略总经理Todd Sohn表示:“科技股的下跌对基准指数造成了冲击,这对成长股来说是一个痛苦的时期,但对非科技股的整体市场来说却是积极的,因为它们仍然保持坚挺。”

道富(State Street)宏观多资产策略师Cayla Seder表示:“我们仍坚持对大盘股、优质股和成长型股票的看法。因为即使人们对科技股的收益感到不安,但就收益增长和基本面而言,它们是一个更有吸引力的选择。”