财联社7月19日讯(记者 封其娟)对于过去的二季度,丘栋荣仍不吝笔墨,谈及在转型、债务、地缘等充满挑战的背景下,经济或市场非稳态,权益资产表现更为分化,几年之前略显鸡肋的红利资产是今日的“明珠”,风浪中大船更如磐石而扁舟飘摇不定。中国的高质量发展和化解风险是重要的宏观背景,当下普遍看重确定性,而保持在场且敢于想象的难度颇高。

也由此,他坚持基于低估值价值投资策略,正确承担风险并挖掘有超额回报的投资机会是持续的工作。

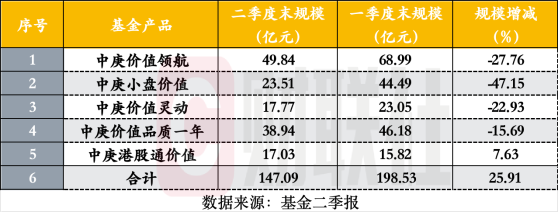

截至二季度末,丘栋荣在管的5只产品总规模约147.09亿元,较一季度末198.53亿元,缩减了51.44亿元。据wind统计,丘栋荣在管产品前三大重仓行业依次为:制造业,农、林、牧、渔业,房地产业;十大重仓股依次为:中国宏桥、赛腾股份、立华股份、零跑汽车、绿叶制药、川仪股份、华发股份、快手-W、湖北宜化、中国海外发展,合计持仓占比42.74%。

较一季度末,丘栋荣旗下产品规模整体缩减了25.91%,除了中庚港股通价值规模增长了7.63%外,其余产品规模均有不同程度缩减,“缩水”最多的中庚小盘价值规模较上期减少了47.15%。该产品一季度末总份额为20.73亿份,二季度赎回9.33亿份,这是近乎一半的份额。

据二季报,丘栋荣在管产品均维持较高权益仓位,除了中庚价值领航,其余产品权益投资占比均超过90%;在持仓集中度上,除了中庚价值灵动外,其余产品十大重仓持仓占比均超55%。另外,中庚价值领航、中庚价值品质一年、中庚港股通价值所持港股股票期末总市值占净值比分别为43.43%、44.83%、86.16%,主要重仓医疗保健、房地产、原材料、非日常生活消费品所属个股。

从业绩表现看,中庚价值灵动之外,丘栋荣旗下其余4只产品二季度净值表现均高于业绩比较基准。这4只产品中,仅中庚小盘价值二季度业绩回报为负值,其余3只产品均取得正收益。

较一季度末,中庚价值灵动、中庚价值品质一年、中庚港股通价值十大重仓股中分别有6只、5只、3只个股变更,中庚价值领航、中庚小盘价值均有4只个股变更。

在二季度,养殖股立华股份、化工股湖北宜化同时新进中庚价值领航、中庚价值灵动、中庚价值品质一年十大重仓股,零跑汽车新进中庚价值领航、中庚价值品质一年十大重仓股;地产股华发股份新进中庚小盘价值、中庚港股通价值十大重仓股。另外,丘栋荣旗下产品新晋十大重仓股还包括地产股越秀地产、中国海外宏洋集团以及猪肉股牧原股份等。

同期,航运股中远海能同时退出中庚价值领航、中庚价值灵动、中庚价值品质一年十大重仓股;小鹏汽车-W退出中庚价值领航、中庚价值品质一年、中庚港股通价值十大重仓股;美团-W退出中庚价值领航、中庚价值品质一年十大重仓股;歌尔股份退出中庚小盘价值、中庚价值灵动十大重仓股;赛生药业退出中庚价值品质一年、中庚港股通价值十大重仓股。

丘栋荣二季度大调重仓股

截至二季度末,中庚价值领航十大重仓股依次为:中国宏桥、绿叶制药、赛腾股份、零跑汽车、立华股份、越秀地产、中国海外发展、川仪股份、湖北宜化、华夏航空,持仓占比合计为56.18%;较上一季度,零跑汽车、立华股份、湖北宜化、华夏航空新进该产品十大重仓股,中远海能、快手-W、小鹏汽车-W、美团-W退出该行列。

据二季报,中庚价值领航期末持有的港股通股票公允价值为21.64亿元,占净值比为43.43%;按照全球行业分类标准(GICS),该产品港股三大重仓行业依次为:房地产、原材料、医疗保健。

截至二季度末,中庚价值品质一年十大重仓股依次为:赛腾股份、中国宏桥、零跑汽车、立华股份、绿叶制药、快手-W、中国海外宏洋集团、湖北宜化中国海外发展,持仓占比合计为55.46%;较上一季度,零跑汽车、立华股份、快手-W、中国海外宏洋集团、湖北宜化新进该产品十大重仓股,赛生药业、美团-W、常熟汽饰、中远海能、小鹏汽车-W退出该行列。

二季报显示,中庚价值品质一年期末持有的港股通股票公允价值为17.46亿元,占净值比为44.83%;该产品港股三大重仓行业依次为:原材料、房地产、非日常生活消费品。

截至二季度末,中庚港股通价值十大重仓股依次为:零跑汽车、中国宏桥、快手-W、中国海外宏洋集团、绿叶制药、欧康维视生、华发股份、越秀地产、光大环境、美团-W,持仓占比合计为66.35%;较上一季度,华发股份、越秀地产、光大环境新进该产品十大重仓股,赛生药业、小鹏汽车-W、瑞声科技退出该行列。

据二季报,中庚港股通价值期末持有的港股通股票公允价值为14.67亿元,占净值比为86.16%。该产品港股三大重仓行业依次为:医疗保健、非日常生活消费品、原材料。

截至二季度末,中庚小盘价值十大重仓股依次为:赛腾股份、立华股份、川仪股份、华发股份、常熟汽饰、航宇科技、华工科技、保利发展、鼎胜新材、振江股份,持仓占比合计为61.23%;较上一季度,华发股份、航宇科技、鼎胜新材、振江股份新进该产品十大重仓股,长盈精密、艾迪药业、歌尔股份、安图生物退出该行列。

同一阶段,中庚价值灵动十大重仓股依次为:华发股份、宁波银行、立华股份、西部矿业、牧原股份、纳思达、安图生物、金钼股份、长春高新、湖北宜化,持仓占比合计为44.74%;较上一季度,湖北宜化、金钼股份、纳思达、牧原股份、西部矿业、立华股份新进该产品十大重仓股,湖南黄金、润丰股份、歌尔股份、中远海能、华统股份、保利发展退出该行列。

丘栋荣:投资更重要的是基本面和定价

总体看,丘栋荣认为中国经济偏底部震荡,从政策、供需改善、产业竞争力、风险出清等中观或微观角度仍可挖掘积极因素,降低人云亦云和线性外推的风险。

二季度权益市场震荡后下行,债券延续强趋势、长久期、低利差特征,同时上市公司分红率正不断提升。港股二季度先扬后抑,内外资风险偏好、政策、业绩预期和低估值共振,较明显上行,尤其高分红中资股受到青睐。港股整体估值水平基本处于历史20%分位,仍具有很高性价比,且部分公司有稀缺性。权益资产隐含回报水平高,对应着战略性的机会,应积极配置权益资产。

在后市投资思路上,丘栋荣仍然坚持低估值价值投资策略,通过精选基本面良好、盈利增长积极、价值被低估的个股,构建高预期回报的投资组合,力争获得可持续的超额收益。

基于此,丘栋荣在二季报中具体阐述了三点:

1、权益资产处于系统性、战略性的配置位置;

2、进一步是重视估值,积极筛选高预期回报的公司。团队对于市场基本面的描述与大部分投资者没有显著的分歧,但对估值的思考让丘栋荣愿意在这样的基本面底色下对于权益资产更为乐观。普遍的低估值让团队有机会找到足够多风险收益特征右偏的投资机会构建组合;

3、高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要的是基本面和定价。丘栋荣对于市场看重上市公司股东回报的底层逻辑并不排斥,但高股息策略在趋势中被投资者不断强化和线性交易,标杆公司的性价比持续下降。我们的思路是从周期、成长、资本供给或创新等可能性出发,寻找预期回报率足够的、潜在高股息标的。主要关注三大投资方向

综合5份季报得出,丘栋荣主要关注三大投资方向

1、供给端收缩或刚性,具有较高成长性、盈利弹性或股东回报提升空间的价值股,包括基本金属为代表的资源类公司、房地产、电力及公用事业等。

2、业务成长属性强、未来空间较大的医药、智能电动车、电子等科技股。

在丘栋荣看来,(1)医药行业大药企迎来经营周期拐点,成长性变得更便宜。1)生物医药融资浪潮消退让创新药行业供给逐步收缩,在供给上,无论是企业投入还是在一级市场进行管线的收购都变得更加便宜;2)国内鼓励医药创新政策频出,同时中国正在从创新药的主要引入方转变成授出方;3)低估值高预期回报。港股医药行业受海外流动性等因素压制,持续调整,随着成长性的释放,有机会借经营杠杆充分体现出盈利弹性,具备相当有吸引力的投资回报率。

(1)港股智能电动车全球竞争力,成长性迎来重要拐点。1)集中度提升带来盈利改善预期;2)出口打开成长空间;3)低估值高预期回报。智能电动车市场品牌格局已经初步成形,但市场基于静态的财务表现定价,数个公司市值已经跌破重置成本,也大幅低于产业资本的定价,当前时点具备较高的赔率。

(3)看好AI带来的端侧创新周期和云端资本支出。1)AI带来的创新周期有可能拉动端侧的需求总盘子。设备公司,尤其是对应了相关创新环节的设备公司能充分受益行业总盘子的贝塔和相应环节的阿尔法弹性。2)尽管AI还没有杀手级的应用让投入闭环,但云厂商的资本支出未来几年确定性仍较强,而产业链受益的公司可能仍未计入产业周期带来的成长性,具备较好的投资价值。

3、需求增长有空间、供给端已经出清或者即将出清,具有竞争优势的高性价比公司,主要行业包括农林牧渔、电力设备与新能源、基础化工等。

(1)丘栋荣看好国内需求相对稳定,但供给制约程度更高的细分行业,如动物蛋白板块。他还指出,猪粮比正处于回升期,产品价格已进入右侧。部分龙头公司产量处于高位,成本优势最为显著,将最大程度受益于价格的上行期和持续期,有望充分展现高盈利弹性。

(2)广泛的中游制造业目前正处于行业供给出清中,而需求持续增长,看好其中具有竞争优势的龙头企业,不错的盈利回报之外,还将有机会受益于未来供给侧出清后的盈利弹性。

另外,中庚小盘价值重点关注中小盘成长股和价值股。丘栋荣坚持三条标准,即需求增长、供给收缩、细分行业龙头,自下而上挖掘出真正的低估值小盘成长股和小盘价值股,比如机械、农林牧渔、医药制造、电力设备与新能源、基础化工、国防军工、汽车零部件等;中庚港股通还重点关注业务成长属性强、未来空间较大的医药、互联网股和智能电动车等科技股。