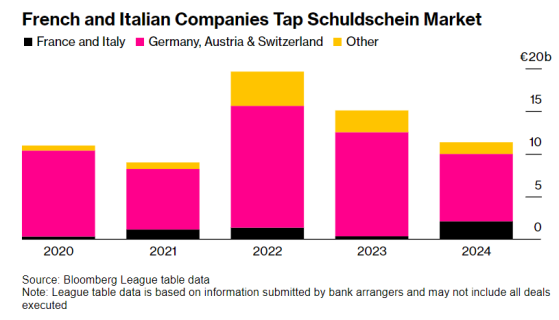

智通财经APP获悉,德国债券发行市场正在向德国以及德语区以外的公司重新开放,2024年法国和意大利的融资借款人数量将大幅超过去年全年。根据机构收集的数据,来自法国和意大利的公司今年已经筹集了高达19亿欧元(大约20亿美元)的Schuldschein债券市场,这是一种结合了债券和贷款元素的特殊德国期票,这一数字高于2023年全年的9.46亿欧元。意大利借款人占今年总发行规模的11亿欧元,创下该国企业在德国债券市场发行量的记录。

据了解,早在2022年,在一家法国养老院运营商Orpea SA因虐待居民的丑闻而陷入债务重组之后,投资者对来自德国、奥地利和瑞士传统Schuldschein发行国以外国家的借款人变得愈发谨慎。如今,随着这一故事彻底过去,加上德语国家的债券发行速度放缓,投资者们再次涌入传统Schuldschein以外国家的公司发行的债券。

来自巴伐利亚州银行的董事总经理Paul Kuhn表示:“破产的法国发行人的影响被视为一次性的影响事件。”巴伐利亚州银行是Schuldschein的主要发行安排商之一。“法国和意大利也有隐形冠军,它们过去长期的违约率很低,与德国家喻户晓的银行相比,它们对投资者来说价格非常具有吸引力。”

法国和意大利公司进入德国Schuldschein债券市场

统计数据显示,今年Schuldschein债券的发行总量相比2023年同期低了近25%。瑞士化工公司科莱恩(Clariant AG)上月融资大约5亿欧元,成为今年迄今规模最大的发行企业之一,市场尚未看到像保时捷去年初发行的27.26亿欧元那样规模庞大的债券发行规模。

周二,意大利技术和工程公司Maire SpA发行了2亿欧元与可持续发展相关的Schuldschein。据该公司称,由于投资者需求非常强劲,Maire提高了债券发行规模,并将债券发行价定在了其营销价差区间的低端。

“与发行方和投资者的定期密切对话,有助于为这一债券市场工具在德语区以外的市场推广铺平道路,”来自 UniCredit SpA Schuldschein syndicate主管Patrick Mannl表示。“我们预计这种发展趋势将在未来继续下去,因为投资者对可靠的意大利以及法国品牌的兴趣被证明是强烈的。”

尽管如此,意大利创纪录的债券发行量只占德国债券市场的一小部分,市场上非常有可能会出现极其不规则的交易流趋势。

“这在德国以外的欧洲市场是相当普遍的现象。你会发现交易规模的流动性呈现出更加不规律。”来自德国商业银行(Commerzbank AG)的银团融资全球主管Reinhard Haas表示。“但是我认为一旦借款人在这个利基市场发行了债券,再次利用这个市场是很常见的。”