财联社7月16日讯(编辑 刘晨 实习编辑 周智阳)二季度以来,央行反复提示长债风险,且引导长债收益率上行的政策力度越来越大。近期,债券市场波动调整,先抑后扬,长端利率呈“阶梯式”下行走势,各类主要机构的买入加权平均久期有所上升,基金买入久期由11.7年升至20.5年,为机构中最高。

从最新的机构行为来看,7月8日至12日,基金、农商行、保险、理财净买入加权平均久期上升。中泰证券固收首席肖雨的数据显示,基金久期由11.7年升至20.5年,农商行久期由5.5年升至6.0年,保险久期由13.0年升至15.0年,理财久期由2.3年升至3.9年。

与久期一致上行相比,各机构杠杆率程度有所分化。总体来看,上周银行间市场整体杠杆率维持在107.9%。分机构来看,中泰证券数据显示,银行杠杆率由103.7%升至103.9%,券商、保险、广义基金杠杆率下降,券商杠杆率由192.4%降至192.2%,保险公司杠杆率由118.0%降至117.7%,广义基金杠杆率由114.9%降至114.6%,均低于2021年以来平均值。

信达证券固收首席李一爽表示,上周债券市场先抑后扬,短端利率小幅上行而长端略有回落。交易型机构减持情绪整体有所缓和,但其中基金公司对债券的减持意愿上升,其他产品对债券的增持意愿下降,主要是对存单倾向于减持,而券商减持债券意愿明显下降。配置型机构增持债券意愿小幅降温,其中农商行对债券的增持意愿明显回落,而保险公司和理财产品对债券的增持意愿小幅上升,保险公司主要增持超长端国债和中短端政金债,理财产品主要增持存单。

财联社此前曾报道,4月,债券托管量迭创历史新高,增幅继续放缓;5月,债券托管量续创历史新高,且增幅放大;6月机构债券欠配程度减弱。二季度以来,受央行反复提示长债风险,二季度3-5年利率债下行幅度明显大于短端和长端。

根据万联证券的数据统计,今年二季度,1年内利率债主要由农商、大行、货基、理财增持;1-3年利率债主要由大行、基金、外资银行、保险增持。

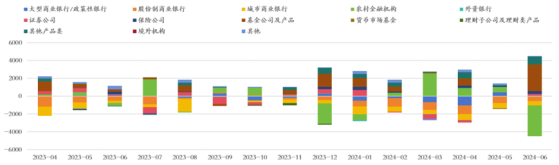

基金仍稳定保持净买入3-5年利率债。农商4月净买入、6月净卖出,与去年同期一致;5-10年利率债主要由基金净增持。农商4月净买入、6月净卖出的情形比3-5年利率债更明显;10年以上利率债主要由保险增持。

图一:分机构净买入数据(5-10年利率债)

资料来源:万联证券,财联社整理

图二:分机构净买入数据(10年以上利率债)

资料来源:万联证券,财联社整理