编辑丨张桔

根据近期公布的《ETF投资交易白皮书(2023年)》数据,2023年ETF总成交金额27.58万亿元,其中非货币ETF总成交金额20.22万亿元,均创历史新高。ETF总体成交金额较2022年提升4.67万亿元,其中新上市ETF产品贡献增量成交金额0.59万亿元,存量ETF产品贡献成交金额4.08万亿元。

实际上从白皮书可见四点变化:首先是个人投资者去年底持有ETF规模超万亿元,占比过半,深市ETF持有人数量较2022年增长16%;其次是非货ETF去年净流入额5696.76亿元,创历史新高,宽基ETF成吸金主力;再次是ETF与非货ETF去年总成交额创新高,债券ETF成交额占比提升显著;此外是ETF业绩涨跌互现,商品ETF、债券ETF、货币ETF全年实现平均正回报。

2024年以来,ETF的发展依然快马加鞭,5月以来共有14只股票型ETF公告上市,但平均仓位仅为21.94%,仓位最高的是汇添富中证港股通高股息投资ETF,仓位为64.42%,仓位居前的还有招商上证科创板50成份增强策略ETF、广发上证50ETF、易方达创业板成长ETF,仓位分别为46.53%、44.58%、29.51%,仓位较低的为华夏中证汽车零部件主题ETF、富国中证国有企业改革ETF、富国中证红利低波动ETF,仓位分别为0.00%、2.86%、7.97%。

此外,仅本周二一个交易日,全市场有43只ETF产品单日规模增长超过1亿元。

新“国九条”推动中证A50ETF景气扬升

近期随着新“国九条”的发布,在一众宽基指数中,中证A50指数的地位和市场热度持续得到提升。相关统计显示,在4月深市净申购份额最大的三只ETF中,平安中证A50指数ETF就榜上有名。

回顾今年年初,中证指数公司推出了一款新的宽基指数—中证A50, 此前由富时罗素编制的富时A50指数和MSCI(明晟)编制的MSCI中国A50一直吸引很多的市场注意力,而中证A50是首个由国内指数公司编制的A50指数,填补了全市场50指数的空白。

从目前来看,年初发行成立的首批10只中证50ETF已经上市两个多月,它们的最新管理规模与上市时相比增幅超过30%。具体到10家公司各自的产品,目前分化已经明显:包括大成、平安、摩根的产品规模均在30亿元以上。

由此,中证A50ETF规模变化也呈现明显的“马太效应”,规模排名前五的中证A50ETF最新规模均较发行时有不同程度的增长,而排名后五位的中证A50ETF最新规模较发行时有不同程度的缩水。

以平安中证A50ETF为例,公司披露的数据显示,4月29日该基金规模达30.57亿元,成为首只突破30亿元大关的中证A50ETF。对此,平安中证A50ETF基金经理钱晶公开表示,从长期角度看,稳健的龙头企业将获得越来越多的资金青睐,而中小市值以往的“壳价值”、“主题价值”、“兑现价值”将大幅萎缩。

医药板块“邂逅”生物制造加高壁垒

行业主题ETF迎来用武之地

不仅是宽基的ETF,行业主题类的ETF同样也是快速前行:继此前几年受行情催化的新能源类ETF、人工智能类ETF后,今年终于轮到了医药生物类的ETF大行其道。在上述提到的4月深市热捧ETF中,除去两只宽基ETF的代表外,华夏恒生医药ETF成为行业主题代表。

而近期合成生物成为资本市场的几大关键热词之一,在其化工、食品添加剂、医药三大应用场景中,最被看好的实际就是在医药领域的应用前景。《中国合成生物产业白皮书 2024》数据显示,全球合成生物市场规模预计将从2023年的170亿美元增长至2028年的500亿美元。其中,医疗健康作为当前合成生物学投资的重点领域,其规模将从64亿美元增长至133亿美元,实现翻番。

进一步下沉从医药行业看,目前仍存在大量未被满足的临床需求,生物制造技术的持续进步和落地应用,有望为全球创新药物研发需求及投资进一步打开增长空间。对于普通投资者来说,通过指数投资把握医药行业的发展新机遇,是一个相对容易的选择。根据2023年年报披露数据,国内跟踪沪深300医药卫生指数、中证创新药产业指数、中证港股通医药卫生综合指数等医药板块相关指数的ETF总规模已突破千亿元,同比增长超70%。

具体说来,沪深300医药卫生指数聚焦A股医药卫生行业龙头,行业分布相对更均衡,制药、医疗保健设备与用品、生物科技为前三大权重行业、合计占比近80%。中证创新药产业指数聚焦A股创新药产业链龙头,制药为第一大权重行业,占比近60%,其次为生物科技、生命科学工具和服务等行业,前三大权重行业合计占比近95%。

对比来看,中证港股通医药卫生综合指数则聚焦港股通范围内的医药卫生行业龙头,制药也是指数的第一大权重行业,占比约50%,其次为生物科技、医疗保健提供商与服务,前三大权重行业合计占比近80%。

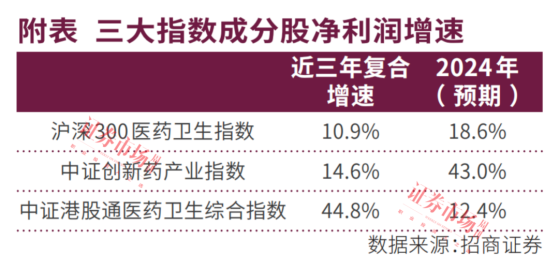

目前,市场上有医药ETF(512010)、创新药ETF易方达(516080)、港股通医药ETF(513200)等产品分别跟踪沪深300医药卫生指数、中证创新药产业指数和中证港股通医药卫生综合指数,三大指数成分股近三年净利润复合增速和2024年预测值见下表。

高股息策略龙年持续走红流行

借助相关ETF或能“一劳永逸”

再看目前内地股市主流指数的涨幅,截至目前上证指数小涨约5%,深证成指微跌约1%,创业板指下跌约4%,科创50指数下跌约13%,因此依然只能说今年内地二级市场存在结构性牛市,导致机构更多选择的是高股息类的防御性品种。

而在这样的背景下,高股息类的ETF自然也就成为投资者配置上必不可少的工具了,尤其上半年涨幅相对较好的ETF多出自银行领域中。在二级市场热点快速轮动、成交量持续萎靡、上证指数3200点持续形成压制的情况下,当前时点距离三中全会的政策红利期释放尚有时间,投资者对于“涨价分红防守”的方向开始愈发重视起来。

究其原因,笔者认为高股息板块已经连续五年实现正收益,“国九条”有望助力行情向纵深演绎。具体说来,“国九条”对上市公司分红明确量化标准,鼓励多分红、治理不分红,由此高股息板块后续值得期待。并且,高股息板块凭借优质的资产、相对稳定的业绩、优厚的股息,成为A股业绩领先的板块。

而种种迹象显示,近期高股息板块的活跃或与上市公司中期分红有关。近期有多家银行公司公告实施中期分红,而5月29日新华保险公告实施中期分红派息,年中股息总额占公司2024年半年度归属于母公司股东净利润的比例不高于30%。该公司成为资本市场新“国九条”发布之后,首家公告增加中期分红的保险公司。

方正证券指出,一方面中期分红有利于平滑投资者现金流、增强投资者获得感,体现出公司对股东回报的重视,以及管理层对公司经营发展的信心;另一方面中期分红也符合新“国九条”、《上市公司现金分红指引》等国家政策和监管导向。

当然,在这样的大环境下,普通投资者或许按照名称寻求带有高股息字样的ETF,例如5月29日盘中高股息ETF一度创出历史新高;而实际上近期港股更为风起云涌,瞄准港股红利资产的ETF同样身价上涨,近7日南向净买入金额排名前十的有中国银行、建设银行、理想汽车、中国移动、中国石油股份、华润置地、中国海洋石油、康方生物、融创中国、中国平安,这其中不乏标普中国A股大盘红利低波50指数中的成分股。

资料显示,标普中国A股大盘红利低波50指数通过“高分红+低波动”的聪明策略,筛选分红稳定的蓝筹企业。而以该指数为业绩比较基准的ETF全部来自南方基金,例如南方红利低波50ETF力求精准跟踪该指数,连续3年分红分别为4.20%、4.15%、10.73%。

债券ETF持续升温

优先短久期、波动适中的ETF品种

根据上述白皮书,2023年债券ETF总成交额由2022年的1.65万亿元快速提升至2023年的4.53万亿元,产品平均成交额也由2022年的0.10万亿元提升至0.24万亿元的水平,平均换手率大幅提高。

从可能困扰债市因素看,5月以来房地产刺激政策加快出台,市场对房地产预期有所改善,不过考虑房地产政策发挥效应仍需要时间,当前居民购房意愿和购房能力仍然不足,房地产市场恢复仍是一个比较慢的过程,短期房地产对经济基本面提振还相对有限,对债券市场还不构成太大影响。

由此,预计货币政策或有进一步放松以支持经济的空间。在此情况下,短端利率债配置价值依然较为突出。

此外,随着近期特别国债发行节奏落地,市场受到扰动也相对有限。由于近期期限利差再次拉大以及“资产荒”格局延续,后续债市收益率曲线或会重新压平,仍可更多关注超长债的配置价值。

如是背景下,投资者通过债券ETF,不仅可以便捷地进行债券投资,还可以灵活自主地搭配品种和久期,费率较低,持仓透明,是各类投资者资产配置的较佳选择。举例来说,从超长期限的角度看,博时上证30年期国债ETF(511130)跟踪上证30年期国债指数。超长期限国债的票息优势强,在风险收益比基本可控的前提下,高票息长久期品种的配置性价比正在逐步提升。

(作者系ETF投资人。本文已刊发于6月1日《证券市场周刊》。文中提及基金仅作举例分析,不作买卖推荐。)