智通财经APP获悉,推动美国股市创下历史新高的涨势越来越多地依赖于英伟达(NVDA.US)和其他几只大型股,这再次引发了人们的担忧,即整体市场的表现已经与一些公司捆绑在一起。

市值暴涨!英伟达“秀翻全场”

凭借在人工智能芯片领域的主导地位,英伟达股价今年以来持续走高,该公司市值在周三突破3万亿美元,并成功超越苹果成为全球市值第二高的公司,仅次于微软。

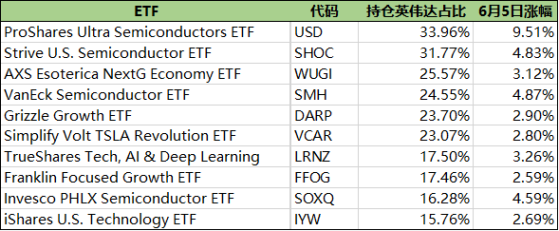

这一里程碑式的表现同时推动了持仓英伟达占比较高的多只ETF的上涨。数据显示,持仓英伟达占比最大的10只ETF在周三全部上涨。

数据显示,在过去的32个交易日里,英伟达的市值增加了超过1万亿美元,这6周的涨幅超过了“股神”沃伦·巴菲特花60年时间打造的伯克希尔哈撒韦的总市值。而从2022年10月的低点到现在,英伟达股价已经上涨将近1000%!

旺盛的需求造就了英伟达“井喷式”的财报和业绩指引。该公司第一财季实现营收260亿美元,同比增长262%。其中,数据中心业务营收为226亿美元,同比增长427%。第一财季净利润同比飙升628%至148.1亿美元。与此同时,英伟达预期,第二财季的营收为280亿美元(±2%),高于分析师预期的268亿美元。英伟达CEO黄仁勋也表示,伴随着下一代Blackwell架构芯片的上市,该公司正准备迎接“下一波的增长”。

自英伟达发布第一财季业绩以来,该股已累计上涨了29%,而同一时期内标普500指数仅上涨0.9%。JonesTrading首席市场策略师Michael O'Rourke直言,英伟达本身在支撑这一上涨行情。但他也警告称,这是一种风险,如果该股出现回填,投资者会在市场上直观地感受到它。

值得一提的是,英伟达将在本周五收盘后实行“1拆10”拆股计划。虽然拆股不会改变公司的市值,但通常被解读为一种积极信号。市场通常认为,拆股显示管理层对公司未来增长和股价有信心,因此这可能会短期内提升股价。

市场广度引发脆弱性担忧 美股还能涨多久?

标普道琼斯指数公司的数据显示,标普500指数今年以来已涨逾12%,其中约60%的涨幅是由在该股指中占有较大权重的五家公司推动的,即英伟达、微软(MSFT.US)、Meta(META.US)、Alphabet(GOOGL.US)和亚马逊(AMZN.US)。其中,英伟达今年迄今上涨147%,仅英伟达一家公司就贡献了标普500指数今年以来涨幅的约三分之一。

随着这些大型公司股价的上涨,它们在标普500指数中的权重也在上升,这反过来让它们对整体指数有了更大的影响力。Bianco Research的数据显示,截至5月底,标普500指数市值前四的股票——微软、苹果、英伟达和Alphabet——在该股指中的权重接近24%,这是60年来的最高水平。

许多投资者认为,考虑到这些公司强劲的收益、占主导的市场竞争地位、以及它们将利用新兴的人工智能领域的进步的预期,它们所获得的市场影响力是当之无愧的。然而,有一些投资者担心,如果其中一些大型公司开始出现波动,涨幅集中在少数几家大型公司的现象可能会威胁到整体股指。

Edward Jones高级投资策略师Angelo Kourkafas表示:“如果这些股票表现不佳,而且我们看不到市场的其他部分提供这样的支持,这可能是一个潜在的脆弱性来源。”

标普道琼斯指数公司高级指数分析师Howard Silverblatt指出,对标普500指数十大成分股的分析显示,这些股票在5月底的权重飙升至34.1%,为历史最高水平。

近年来,对市场广度的担忧一再出现。标普500指数在2023年上涨了24%,大部分涨幅由“美股七巨头”所推动,原因是当时对经济衰退的担忧吸引投资者转向受经济波动影响较小的大型公司。“美股七巨头”在2023年表现出色,尽管经济衰退并未发生,但美股市场中的其他大部分股票表现仍然不温不火。

市场广度有所扩大的迹象出现在今年第一季度,当时金融、能源和工业板块的表现都超过了标普500指数。然而,在大盘于第二季度有所走高的时候,这些板块则又表现低迷。此外,同等权重标普500指数今年以来的涨幅缩窄至4.5%,相比之下,标普500指数今年以来上涨了12%。

摩根大通资产管理公司全球市场策略师Jack Manley表示:“我们都对复苏范围的扩大感到兴奋,但这似乎已经停滞不前,至少在今年上半年左右是这样。”分析师列举了一些市场广度收窄的原因,包括第一季度大型科技公司的盈利优势、以及投资者对受益于人工智能的公司的热情。对经济放缓的担忧——反映在最近的数据中,比如美国制造业数据走弱——可能是另一个因素。

一些投资者认为,这种集中只是反映了这些大型公司的经济实力,本身并不值得警惕。大通投资顾问公司总裁Peter Tuz就表示,大型股“表现优异是因为业绩和前景都很强劲”。不过他也补充称,更广泛类别的股票的上涨通常更可取,因为这反映了整体经济的强劲程度。

其他人则乐观地认为,在标普500指数其他成分股公司业绩改善的推动下,未来几个月美股市场的涨势将再次扩大。伦敦证券交易集团(LSEG)高级研究分析师Tajinder Dhillon表示,2024年“美股七巨头”的收益预计将增长27%,不包括这七家公司在内的标普500指数成分股的收益增幅预计为7.4%,但随着时间的推移,这一差距将逐渐缩小。Angelo Kourkafas也认为,收益增长的差距将开始缩小,“投资者不应放弃市场广度扩大这一主题”。