今年以来,在票息策略失灵的背景下,市场对于超长信用债的关注度显著提升,久期成为了资管机构博弈超额收益的重要方式,然行情至此,超长信用债性价比如何考虑?

1、2024年以来,发了多少超长信用债?

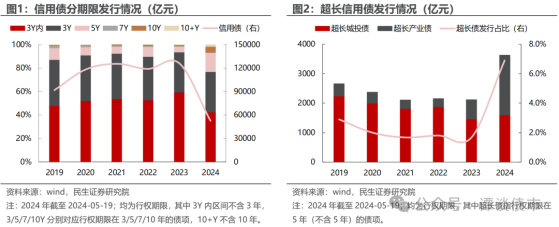

首先,观察今年以来的信用债发行期限分布: 2024年以来(截至2024年5月19日,下同),信用债共发行有5.27万亿元,期限分布上短端占比显著下降,长端和超长端占比明显提升。

具体来看:

(1)发行期限在3年内债项占43%,该比例显著低于往年(2019-2023年普遍占比在50%-60%);

(2)发行期限在3年的债项占比34%,和往年差不多持平但比重总体中枢下移;

(3)而发行期限在5年的债项占比16%(往年在5%-10%),比重有显著提高;发行期限在5年期以上(基本为7Y、10Y、15Y、20Y、30Y)的债项合计占比约7%(往年不到3%)亦有明显提升。

此外,此前7年期超长债多为企业债,这部分或受企业债发审权移交影响今年有明显缩量,故今年超长债发行主要还是10年期及以上债项。

进一步聚焦发行期限在5年期以上(不含5年)的超长信用债来看:

2024年以来,已发行超长信用债规模达3632亿元,远高于往年全年体量。

分月度看,1-2月超长信用债发行量便超过历史月份;3月超长信用债发行进一步上量;4月更是超长信用债的供给高峰期;5月受节假日影响,单月发行量预计下降。

结合发行主体类型看,1-3月,城投和产业类主体超长信用债的发行量基本持平,而4月产业类主体超长信用债发行提量显著。

此外,2024年以来,债牛行情延续,在低利率和“资产荒”的市场环境之下,信用债发行利率整体不断走低,超长端压缩幅度更为明显。

对比2023年1月,2024年4月的信用债一级发行票面整体压缩有118bp,而超长端压缩了214bp,两者差值也由过去100+bp高点压缩至20-30bp。

具体到超长信用债发行主体:

中国诚通、国家铁路集团、深圳地铁集团、江苏交通控股、中华股份等主体今年以来超长信用债发行规模最大,均在100亿元以上。

尤其中国诚通和国家铁路集团,4月单月发行规模在200亿元,其中,中国诚通所发行的超长信用债期限多为30年。江西交投、中国电力、北京国资公司、越秀集团、葛洲坝集团、华润股份、深圳能源集团、中国华能集团等主体今年以来的超长信用债发行规模亦较大,在50-100亿元。

2、机构参与情况如何?

首先,从一级认购情况看: 或因超长信用债发行主体多为AAA大央国企,整体信用资质较好且主承销商多为头部实力较强银行或券商,其一级有效认购倍数历史上多数时间要高于全部信用债;但2023年三、四季度,在城投行情带动下短端一级认购情绪更高。

步入2024年,超长信用债认购情绪整体高涨,有效认购倍数中枢抬升,尤其是4月,机构一级参与情绪有明显提高。

就单个主体而言,国家铁路集团、中化股份、葛洲坝集团、亦庄国际、津南城建等于4-5月新发的超长债认购情绪较高。

其次,从二级成交情况观察:

2024年以来,信用债加权成交期限在持续拉长,超长信用债交投情绪高涨。

2024年4月公募信用债加权成交期限为2.21年,相较于2023年12月提高了0.77年。其中,超长端成交提量明显,尤其是3-4月,公募超长信用债单月成交规模均在1500亿元左右及以上,占信用债比重有此前的1.0%-2.0%提高至5.42%。

结合换手率观察,2022-2023年,公募信用债月度换手率整体落在10%-20%区间,中枢稳定在15%左右;同期,超长信用债换手率整体落在4%-8%区间,中枢约在6%左右,显著低于整体信用债。

2024年以来,信用债换手率依旧在10%-20%区间,但超长信用债换手率持续走高,4月份达19%,且自3月份开始超长端换手率已经高于整体换手率。

与此同时,2024年的超长债成交低于估值幅度也要高于整体信用债。

就单个主体而言,中国诚通、深圳地铁、北京国资公司、中华股份等主体今年以来的超长信用债成交规模较大;其中中化股份、中国诚通、江西省交投、江苏交通控股、国家铁路集团等主体超长信用债换手率较高,月均在30%以上。

最后,从持有机构来看:

今年以来,保险机构是超长信用债的主要买入机构,其次是券商、信托等机构的资管类产品,主要是3-4月,净买入规模较大;此外,基金公司对超长信用债亦有小幅增持。而券商自营、城商行等机构是超长信用债的主要卖出机构。

数据说明:(1)此处为机构现券成交规模,仅包括中票、短融/超短融、企业债三类信用债;(2)选取期限在5年以上债券进行观测,部分对应行权剩余期限或在5年内,此处仅从大数及趋势上作观察,或存在偏差。(3)机构类型中:1)其他产品类包括证券公司的资产管理业务、信托公司的金融产品、企业年金、期货公司的资产管理产品、其他投资产品、社保基金、养老基金;2)其他包括财务公司、其他、信托投资公司、民营银行、资产管理公司、金融租赁公司、期货公司等;3)农村金融机构包括农村商业银行、合作银行、农村信用联社、村镇银行。

3、比价视角下的超长信用债

首先,回顾今年以来的长端利率走势: 年初至春节假期前,债市收益率总体下行,短端表现更强,长端涨幅整体不及短端。

2月末至3月初,债市行情延续,长端表现强劲,长债和超长债利率持续下探至新低,30Y国债收益率一度向下突破1年期MLF利率;

3月中下旬,前期债市持续走强之下,市场对利空因素愈发敏感,止盈情绪升温,长端回调明显。

4月中上旬,监管层面多次提及关注长端利率,市场情绪总体较为谨慎,长端利率震荡走强;

4月下旬,随着央行再度提及长端风险,叠加存款利率调降预期降温,债市情绪转弱,债牛发生“急转弯”,10Y、30Y国债收益率分别重回2.3%、2.5%之上,曲线陡峭化上移。

5月以来,资金面维持平稳宽裕,超长期特别国债发行计划落地,节奏较为平滑,长端收益率再次震荡走平。

聚焦信用超长端:

当前(截至2024年5月22日),5年期中高等级中短票收益率落在2.47%-2.64%区间,总体高于同期限地方债23-40bp,与同期限二级资本债基本持平,但低于同期限银行永续债2-18bp;但从历史分位数观察,当前已基本下行至历史最低分位数上;

10年期中高等级中短票收益率落在2.76%-3.14%区间,总体高于同期限地方债27-65bp,高于5年期二永债23-52bp;对应处在历史0.8%-3.5%分位数上(高等级分位数总体稍高于地方债和二永债)。

当前,超长信用债供给高峰期或已过,收益率和利差虽有压缩,但相较其他品种仍尚有一定吸引力。

同时,考虑到银行理财整体规模稳中带涨,对信用债收益与利差有所保护,尤其还考虑到“手工补息”被禁止后其配置压力,故而超长信用债仍有参与空间,可在仍有一定票息空间的位置做参与。

后续关注便是6月年中理财回表的幅度以及利率债供给的集中程度带来的扰动,但结合当前情形以及票息保护情形,仍有参与空间。