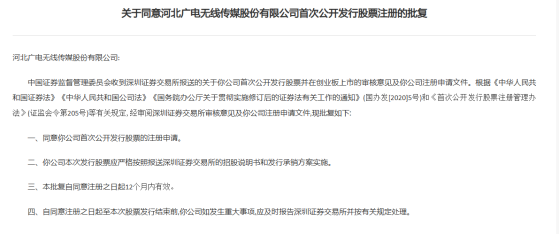

智通财经APP获悉,5月22日,中国证监会发布《关于同意河北广电无线传媒股份有限公司首次公开发行股票注册的批复》。据悉,河北广电无线传媒股份有限公司(简称:无线传媒)拟在深交所创业板上市,中信建投为其保荐机构,拟募资11.4976亿元。

据招股书,公司主营业务为IPTV集成播控服务。公司作为省级IPTV播控平台的运营方,整合源自于IPTV中央集成播控平台、河北广播电视台、增值音视频内容提供方的丰富音视频资源,将各类音视频资源进行内容审核、编码、组包等环节后通过电信运营商专网传输,向电视终端家庭用户提供影视、音乐、游戏、在线教育等形式的新媒体视听服务。

无线传媒自主构建了 IPTV 业务运营支撑系统,使得 IPTV 音视频服务具备直播、点播、时移、回看等多种个性化功能;在目标受众个性化视听需求愈加强烈的背景下,公司探索互联网式的智能化、精细化运营,一方面不断丰富优质内容的储备,另一方面通过自然语言交互、个性播单及智能推荐等多种技术手段,逐渐实现用户从看电视到用电视的转变,从而实现更好的用户体验。

公司鼓励技术创新,专注于河北 IPTV 集成播控相关经营性业务的平台建设、内容管理、智能化运营等方面的技术研究与积累。发行人自 2016 年起取得高新技术企业认证,已形成 48 项软件著作权,19 项专利,其中 5 项实用新型专利、3 项发明专利。2023 年,公司“基于 XR 的互动教育技术应用”获得国家广电总局第三届高新视频创新应用大赛三等奖,“IPTV 智能 EPG 分组推荐”获得国家广电总局第三届广播电视和网络视听人工智能应用创新大赛优秀奖。

财务方面,2021年、2022年、2023年,公司营业收入分别约为6.72亿元、6.54亿元、6.46亿元,分别实现净利润约为3.56亿元、2.91亿元、2.84亿元。

本次发行募集资金扣除发行费用后,将按照轻重缓急顺序投入以下项目:

据招股书,公司存在业务收入较为集中的风险。报告期内,公司的 IPTV 集成播控业务收入分别为 66,975.03 万元、 64,377.93 万元及 62,805.82 万元,占公司当期业务收入比例分别为 99.64%、 98.49%及 97.17%。当前公司 IPTV 集成播控业务主要客户为三大电信运营商及其下属企业。报告期内,公司对三大电信运营商及其下属企业销售收入占当期收入的比例分别为 98.08%、97.35%、96.47%,客户分布较为集中。