在多年来不惜一切代价追求业绩增长之后,美股市场的科技巨头们开始全面借鉴老派价值型企业的做法——支付股息以及提高股票回购规模。这些科技巨头们在自由现金流允许的范围内不断提升现金支付能力,这种向派息和提高回购风格的转变,可以说为它们的强劲无比的财务实力提供了强有力证据。因此从强劲的基本面角度来看,英伟达与微软所领衔的“美股七大科技巨头”(Magnificent 7)股票涨势,可能是继2023年之后,仍然是2024年带领美股高歌猛进的最核心驱动力。

值得注意的是,今年以来,美国多家科技公司首次推出季度派息计划,尽管股息收益率不算高,但派息以及回购消息仍然不断引发美国股市大涨,主要因投资者们将这一举措视为支撑美股牛市步伐的重要力量——即科技公司,能够继续提供强劲现金流以及基本面扎实稳固的信号。

谷歌母公司Alphabet Inc.(GOOGL.US)于上个月宣布首次分红,表示将派发每股20美分的股息,并且将额外股票回购提高至700亿美元,推动这家谷歌母公司的股价上涨10%,目前市值已接近2.1万亿美元。

此前在今年2月,Facebook与Instagram母公司Meta Platforms(META.US)宣布首度派息,表示派发每股50美分的股息,以及宣布将再回购500亿美元股票,共同推动了该公司股价的历史性巨额涨幅。此外,Salesforce Inc.(CRM.US)和Booking Holdings Inc.(BKNG.US)等科技公司也于今年宣布派发股息。

来自投资机构Homestead Advisers的股票基金经理Mark Iong表示:“股息,将是大型科技公司未来的筹码。”“我认为,如果你选择不支付股息,现在就会被认为是公司业务基本面更不稳定的迹象。”

“Magnificent 7”基本面可谓“坚如磐石”

在多数经典情况下,新的派息伴随着大规模股票回购,表明随着生成式人工智能技术成为它们业绩增长的全新推动力,企业们选择重新关注股东回报水平。分析师们预计,这一经典组合将继续支撑占据标普500指数高额权重的“Magnificent 7”科技巨头们股价上涨,进而带动美股上涨。

“Magnificent 7”包括:苹果、微软、谷歌、特斯拉、英伟达、亚马逊以及Meta Platforms。全球投资者们2023年以及2024年第一季度起持续蜂拥而至七大科技巨头,最主要的原因可谓是他们纷纷押注,由于科技巨头们的庞大市场规模和财务实力,它们处于利用人工智能技术扩展营收的最佳位置。

在派发股息与提高回购的同时,“Magnificent 7”仍在不断削减成本以提高利润,因此基本面可谓无比坚固。“令投资者们感到兴奋的是,他们在同时派发股息和回购股票,同时削减成本并实现增长,这是他们在全面加快企业利润增长步伐。”Homestead Advisers股票基金经理Mark Iong表示。

目前,在所谓的“美股七大科技巨头”(Magnificent 7)中,只有亚马逊(AMZN.US)和特斯拉(TSLA.US)还没有支付股息,但是净利润指标仍然相当稳固,仍反映出扎实的基本面。“亚马逊很难不选择效仿。”long表示。

亚马逊的一位发言人在接受采访时提到了该公司最近的财报电话会议。在电话会议上,亚马逊首席财务官奥尔萨夫斯基(Brian Olsavsky)表示,公司的重点是资本支出和偿还债务,而不是股东回报率。特斯拉则在其网站上表示,预计在可预见的未来不会支付任何现金股息。

AI芯片霸主英伟达(NVDA.US)每股4美分的季度股息收益率仅仅为0.02%,自2018年以来从未上调过。这家芯片设计商去年创造了高达280亿美元现金,但是向投资者返还的股息不到4亿美元,不过股票回购金额高达95亿美元。机构汇编的华尔街分析师平均预期显示,英伟达在今年的经营性现金预计将增加一倍以上,达到580亿美元。

Facebook母公司Meta股价今年涨幅高达约35%,谷歌母公司Alphabet股价则上涨约21%。两者的表现都超过了纳斯达克100指数高达7.9%的涨幅。

高额自由现金流,以及稳健扎实的资产负债表是大型科技公司在华尔街以及全球投资者中广受欢迎的最核心因素。根据华尔街分析师预期,预计市值排名前六的美股科技巨头们今年将产生超过4160亿美元的自由现金流。

股票回购仍然颇受华尔街青睐,且科技巨头们已经朝着派息方向靠近

尽管如此,回购股票——即通过减少股票数量来支持每股收益基准——仍然是这些科技公司向股东返还资金的最首选方式,并且仍然受到华尔街投资机构们极度青睐,宣布回购消息后股价往往将经历一段上行时期。

机构汇编的数据显示,“美股七大科技巨头”(Magnificent 7)今年已经耗费近585亿美元用于股票回购,而分配给股息的资金则不到110亿美元。

比如,Meta的股息伴随着高达500亿美元回购,而Alphabet的股息则伴随着700亿美元回购。十多年前开始支付股息的苹果公司(AAPL.US)在上周更是宣布了美国股市历史上规模最大的股票回购:1100亿美元,超过了2018年创下的1000亿美元这一历史纪录。

来自Federated Hermes的高级投资组合经理丹尼尔·佩里斯(Daniel Peris)表示:“这些公司仍偏爱回购股票,股息收益率并不高,但我认为,这些公司正朝着派息这个方向发展,这很能说明问题。”佩里曾经斯写过几本关于股息投资的书。

“作为派息策略投资者,一家业绩模式成熟的公司宣布派息是一个非常好的迹象,但只有在收益率不断累积的情况下才有非常积极的意义,而我们还没有达到那个水平。”佩里斯表示。

由于受制于研发等高额的支出项目,科技公司的股息支付往往能够相对较小,Meta和Alphabet的股息收益率指标均低于0.5%,苹果的股息收益率略高。相比之下,标普500指数的整体股息收益率一度达1.37%。

股息在一定程度上是为了鼓励长期持有股票,随着时间的推移,这种影响会逐渐越来越大。微软股息收益率约为0.7%,但是在不断累积。在过去的20年里,微软股价涨幅高达约1500%。不过,算上股息,涨幅最高可达惊人的2400%。

“Magnificent 7”领涨之下,美股有望不断创下历史新高

有着“华尔街最准策略师”称号的美国银行的策略师哈特内特(Michael Hartnett)近日指出,在实际利率上升和经济衰退担忧之前,美国股市可能会继续依靠少数几只大型股票来引导市场方向。

策略师哈特内特指出,美股科技巨头们有望继续带领美股屡创新高,也就是说美股将继续依赖七大科技巨头这些占据高额权重的股票来决定大盘方向,直到10年期国债的实际收益率上升至3%左右,或者直到更高的收益率结合更大的信贷利差共同对经济衰退构成威胁为止。

华尔街知名投资机构Wedbush表示,美国科技巨头们的盈利环境看起来仍然强劲,尤其是考虑到企业以及消费者们对人工智能的狂热,这在过去一年里推动了科技股飙升趋势。Wedbush表示,大量实地调研使得该机构对企业AI支出非常有信心,预计今年人工智能支出有望占到企业IT预算的大约10%,而2023年仅不到1%。

Wedbush表示,强劲的美股财报季可能将是科技股近期的主要积极催化剂,并且该机构预测到2024年底,涵盖众多美股科技股的纳斯达克100指数有望不断创下历史新高。

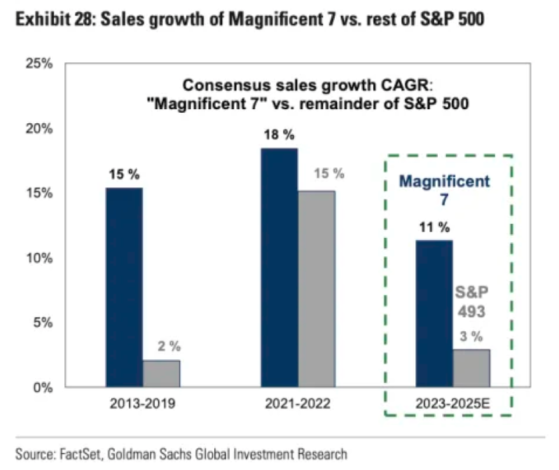

高盛策略团队则表示,七大科技巨头占2023年标普500指数总销售额的11%,占总利润的18%,同时该机构预计七大科技巨头在2024年每股收益(EPS)将增长至少20%,为标普500指数整体EPS最主要贡献力量。从年复合增速(CAGR)来看,从2013年到2019年“七大科技巨头”整体销售额CAGR高达15%,而其他股票的年复合增长率为2%。这一差距在2021到2022年一度收窄。但是高盛的策略师们预计,从2023年到2025年,“七大科技巨头”整体销售额的复合年增长率将达到11%,而标普500指数其他成份股的复合年增长率仅为3%。

关于标普500指数后市行情,华尔街投资机构普遍持乐观的看涨态度,预计即使美联储在今年不宣布降息,在科技巨头们强劲业绩指标和涨势带领下仍有望不断创下历史新高。

有着“华尔街神算子”称号的美国投资机构Fundstrat Global Advisors联合创始人兼研究主管Tom Lee近日预计,标普500指数今年有望达到5700点(截至周五收盘,该指数收于5222.68),位列华尔街最乐观标普500指数预期,高于伯恩斯坦、富国银行以及Oppenheimer给出的5500点牛市预期。Lee是去年华尔街为数不多成功预测标普500指数下半年牛市走势的多头势力,并且他在2022年年末精准预测到了美股在2023年的上涨趋势。