营收利润双减,尿素龙头中国心连心化肥(01866)股价却无视利空上行,走出了七日(交易日)六阳行情。

智通财经APP了解到,中国心连心化肥近日发布了2024年Q1季报,收入为57.5亿元,同比下滑8%,这是该公司上市15年以来首个季度收入下滑,而纯利润3.83亿元,同比下滑17%。实际上,该公司于2023年开始业绩就有下滑迹象,全年收入增长大幅放缓至低单位数,净利润下滑10.5%,2024年Q1延续下滑趋势。

而资本市场也提前给出了回应,2022年第二季度,上涨了两年的心连心化肥市值开始回撤,两个季度抹去了50%的市值,提前消化了利空,之后经历了长达六个季度的底部横盘整理。值得注意的是,今年化肥及农用化合物板块给力,指数涨幅近30%,个股雨露均沾,该公司反弹超10%,周线进入技术性上升通道。

不过倘若基本面持续下行,板块带动并不会持续太久,技术走势也将随着基本面扭转而下,那么中国心连心化肥是否有机会呢?

基本盘稳健,第二季度或量价齐升

智通财经APP了解到,中国心连心化肥主要从事化肥及化工领域的产品生产销售,其中化肥包括尿素及复合肥产品,化工包括甲醇、二甲醚、三聚氰胺、液氨以及医药中间体等产品。该公司拥有河南、新疆、江西三大生产基地,另外在辽宁葫芦岛建立复合肥小基地,在建一期55万吨产能,计划于广西金昌、新疆库车等地建立小基地,形成大基地+小基地的生产布局,提升市场竞争力。

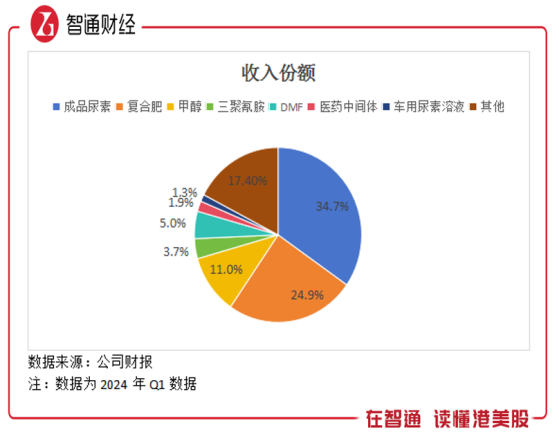

从收入构成看,化肥领域占收入大头,往年收入贡献超过50%,2024年Q1,尿素和复合肥收入分别为19.94亿元及14.34亿元,分别占比总收入34.68%及24.94%,合计占比59.62%。而在化工板块,甲醇在板块收入份额超过20%,占比总收入11%,另三聚氰胺及DMF收入较为稳定,合计占比总收入8.75%。

中国心连心化肥是国内尿素龙头,三大生产基地尿素产能达到460万吨,其中河南基地(包括新增的70万吨)达330万吨,尿素单体规模全国最大。尿素一直作为该公司的核心产品,一方面收入份额贡献较高,另一方面利润率在单品中也高,2023年为30.1%,利润贡献49.34%。其实2023年尿素价格跌幅超过15%,而该公司仍实现利润率提升2.15个百分点,成本控制持续优化。今年新增产能投产,该产品业绩贡献将进一步提升。

复合肥仅次于尿素产品,在三大基地复合肥产能合计330万吨,河南基地仍旧是占主导,产能贡献63.6%,此外该公司在建的小基地也陆续贡献产能,该产品实施多品牌发展战略,打造了心连心、手拉手、沃利沃、双心黑犀牛四大品牌。复合肥利润率相对较低,2023年为12.94%,利润贡献18.94%。

化肥板块是该公司的基本盘,贡献了超过60%的业绩,也是其现金流的核心来源,不过多元产品战略略下,化工板块也表现亮眼,尤其是甲醇产品。在2024年Q1,其甲醇产品逆基本面上升,实现销量增长26%,收入增长20%。2023年因甲醇价格下跌,利润亏损,但今年甲醇价格有所回升,预计将得到显著性改善。

从量价角度看,中国心连心化肥多项核心产品价格持续下跌,其中尿素及复合肥两大拳头产品2024年Q1价格分别下跌达19%和8%,不过通过销量增长抵消及减缓业绩下滑幅度,下半年价格触底后有望反弹,其中尿素在Q2涨幅超过7%。甲醇产品价格趋势良好,预计Q2量价齐升。在上半年,预计在Q2的拉动下,该公司基本面将得到明显改善,收入扭转增长及盈利能力的提升。

板块具有赚钱效应,公司市值仍看高一线

从行业来看,尿素是最常用氮肥之一,而氮肥是用量最大的化肥品种,需求量庞大,从往年看,国内尿素消费量保持低单位数增长,复合肥肥实施减量替代政策,市场规模较为稳定,但施用量占比不断提升,2022年为46.63%,五年提升了9.75个百分点。“双碳”政策持续影响尿素及复合肥产能及市场份额变化,落后产能持续出清,部分企业淘汰,行业市场份额进一步集中,行业龙头也将获益最大。

中国心连心化肥是国内尿素龙头,在复合肥领域而也为行业头部企业,凭借规模化优势,无视价格波动,积极并不断扩张产能,同时销量上也保持了双位数的增长,产销率保持在较高的水平。作为业绩的两大王牌,2024年比较乐观:一是行业需求依旧稳定增长;二是价格底部下量价有望同步齐升。

值得注意的是,该公司在化肥及农用化合物具有一定的代表性,无论从规模上还是产品量价看,都代表了行业的现状,也就是说今年行业基本面趋于向好方向发展。也正因如此,板块得到长线资金亲睐,今年获得不错的涨幅,中化化肥及中国心连心化肥在板块中交易较为活跃,涨幅也相对领先同行。

从估值上看,中化化肥估值PB及PE(TTM)分别为0.65倍及10倍,而中国心连心化肥分别为0.57倍及3.66倍,相比之下后者更具吸引力。且从业绩上看,中国心连心化肥业绩趋势明显要好于中化化肥,对比往年ROE平均要高出超10个百分点,不过两家公司都积极分红,股息率均超过了5%。

综合看来,中国心连心化肥的业绩利空已充分消化,公司基本面相对稳健,核心产品产能稳步扩张,Q2有望实现量价齐升,业绩预期较为乐观,上半年将扭转业绩下滑趋势。板块有资金布局,出现了一定的赚钱效应,而该公司具有高ROE及高股息率,叠加在业绩扭转的驱动下,投资者有望获得更高的市值有溢价。