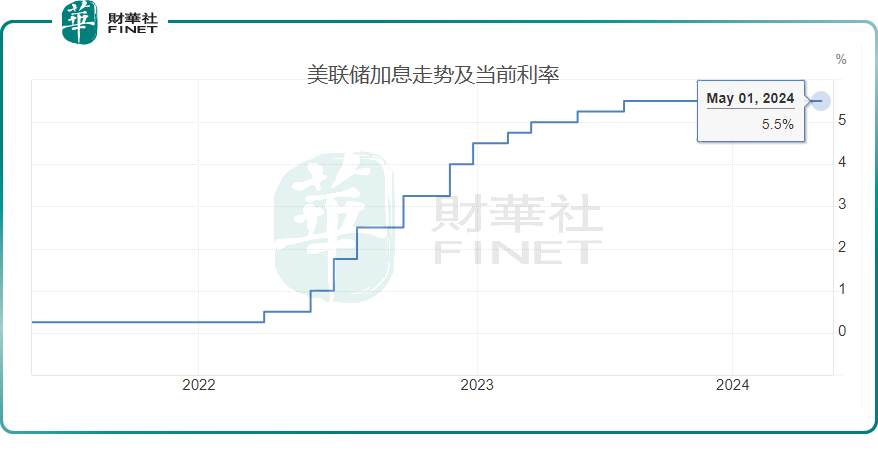

5月1日(当地时间),美国联邦储备委员会宣布将联邦基金利率目标区间维持在5.25%至5.5%之间,并表示因为高于预期的通胀数据,将继续推迟首次降息的时间。

据悉,这已经是自去年9月以来美联储连续第六次维持利率不变。

而日前的消息显示,美联储官员竟然再度“放鹰”。明尼阿波利斯联储主席卡什卡利称,近期的数据显示,美联储的货币紧缩可能没有联储官员以为的那么紧,通胀可能会徘徊在3%左右的高位。卡什卡利表示,联储最有可能的选项是将高利率保持更久,下月公布的展望将显示今年会降息两次,而如果最终确信高通胀根深蒂固,如有需要就会加息。

从美联储官员的表态来看,高利率环境或将维持更长时间。

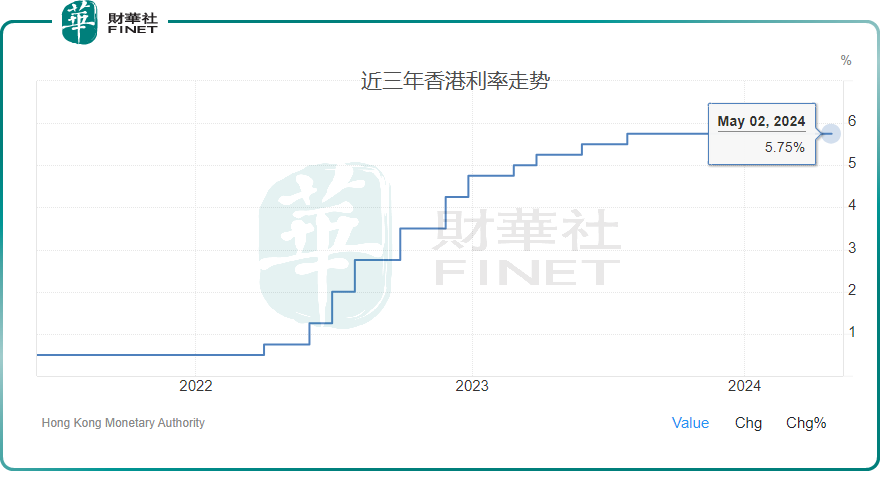

值得注意的是,基于联系汇率制度,美国加息或降息也会直接影响香港楼市。

楼价是其中一个最能反映美国加息对楼市影响的指标。利率提高会直接导致置业成本上升,置业需求降低,对香港楼市构成压力,从而令楼价下跌。例如,二手楼业主、发展商会透过降低物业的价格,以抵销加息带来的影响,吸引潜在投资者买入物业。此外,对于供给端开发商而言,借钱开发成本亦在提升,抑制其拿地开发意愿。

另外,高息环境更会加大按揭者压力。在美国加息后,如香港的银行跟随加息,按揭贷款利率亦会随之上升,令按揭贷款的每月供款额要增加。尤其是对首次置业、以9成按揭计划置业的年轻人,每月需支付更高还款额可能令他们难以负担,如业主无法继续供楼而被迫卖楼,市场上或会出现过多供应,甚至导致楼价下滑。

更为重要的一点是,利率一旦被提高,按揭时,置业者或投资者需通过更严格的压力测试。压力测试是银行评估按揭申请人,在更高利率下是否能够还款的方法,如果银行判断申请人无法在利率提高后,按还款计划供款,代表申请人无法通过压力测试,可能无法获批按揭贷款或只会批出较低的金额,因此若美国加息,或会进一步抑制香港投资者的楼市交投。

从美联储2022年加息以来,香港楼宇成交持续下跌,楼价亦不容乐观。到了2023年,5.8万宗的楼宇登记宗数创1991年以来历史新低,香港二手房成交宗数创28年历史新低,楼价随之下降,自2021年8月的历史高位跌超20%。

为挽救楼市,香港特区政府于2024年2月份宣布全面“撤辣”,此举一度迅速推高交投量,但同时也被指“旺量不旺价”,难改楼市低迷的大趋势。

“撤辣”发布不久,长实主席李泽钜在业绩记者会上表示,“撤辣”后香港楼市下行的机会率似乎比上行的机会率低一点。

近日,花旗银行对此持悲观态度,预测全年楼价将下跌约10%。分析人士认为,目前市场已经回归到了原点,小阳春已经结束。对于一手市场而言,当前的情况也呈现出求量不求价的现象。

如今全面“撤辣”带来的刺激效应在逐渐降低,再加高利率环境或延长更久,恐给楼市带来更大的压力。

金管局提醒市场,美联储何时减息及往后的息率走势,仍存在不确定性,预计高息环境或会维持一段时间。当局强调,香港金融及货币市场运作继续维持畅顺,港元汇率保持稳定,而港元拆息在往后一段日子可能处于较高水平。因此,市民在作出置业、按揭或其他借贷决定时,应小心考虑及管理利率风险。当局会继续密切监察市场变化,维持货币及金融稳定。

杰富瑞的分析师SamWong此前预测,受高利率和负利差的影响,香港楼价可能保持稳定或微幅下降,预计下跌幅度约为10%。如果利率延迟下调,高力国际则预测整体楼价全年会有5%至10%的下调空间。