1、摩根士丹利拟裁员,至少80%的裁员涉及香港和内地

4月17日,据彭博引述知情人士称,摩根士丹利计划本周开始在亚太地区裁员约50个投行职位,占该地区(不含日本)400名银行家中的约13%,其中至少80%的裁员涉及香港和内地。

不过知情人士表示,最终的削减规模和时间仍可能会发生变化,而摩根士丹利的媒体代表拒绝对此发表评论。

中国是摩根士丹利在亚太地区最大的市场,此次裁员将是摩根士丹利多年来最严重的一次。一位知情人士表示,该公司去年底推迟了裁员行动,认为投行奖金处于历史低位会引发自愿离职。但内地营收持续下滑,促使其进一步削减开支。

知情人士称,摩根士丹利计划本周开始与受影响的员工进行沟通,预计这一轮里香港和内地将有40多人受到影响。

2、摩根士丹利一季度投行业务营收同比增长19%

摩根士丹利刚公布了2024年一季度财报,营收同比增长4%至151.4亿美元,好于市场预期的144.6亿美元;净利润同比增长14%至34亿美元,对应每股收益为2.02美元,好于市场预期的1.66美元。

具体来看,一季度投行业务营收15.89亿美元,同比增长19%;交易业务营收48.52亿美元,同比增长8%;资产管理业务营收52.69亿美元,同比增长11%。净利息收入为17.96亿美元,同比下降23%。

尽管如此,摩根士丹利仍在逐步建立其在中国境内的业务。继去年获准设立期货公司并完全拥有基金管理业务后,该公司上个月获得了主要交易和研究牌照。

不过今年摩根士丹利还为其投行部门“伺机招聘”,已招揽了澳大利亚高盛的Michael Ginzburg和韩国的前瑞士信贷银行家Seiwon Kim。此外,瑞士银行的前高管黄敏在本月加入,领导其大中华区投资管理业务。

除此之外,周二汇丰控股也已开始在针对其亚洲投资银行进行新一轮裁员,由于亚洲地区交易量低迷,汇丰亚洲投资银行部门裁掉大约十几名银行家。

过去两年来,由于经济前景不明朗,融资成本上升、净息差缩小以及交易业绩不均衡的压力下,包括花旗、美银等多家华尔街大行也都加入了“裁员大军”。

今年一季度,花旗集团的员工人数减少了2000人,是其未来两年裁员2万人目标的一部分;美国银行、富国银行和PNC金融公司的员工总数环比上季度也减少了约2000人;摩根大通则反其道而行,一季度增加近2000名员工。

不过,在资本市场复苏的推动下,投行高管们也重新变得乐观,认为股票发行的激增将提振市场人气,并刺激并购活动。市场人士普遍认为,港股IPO市场将在今年下半年迎来复苏,美股IPO市场也已经开始出现好转迹象。

3、一季度,港股IPO保荐项目挂零

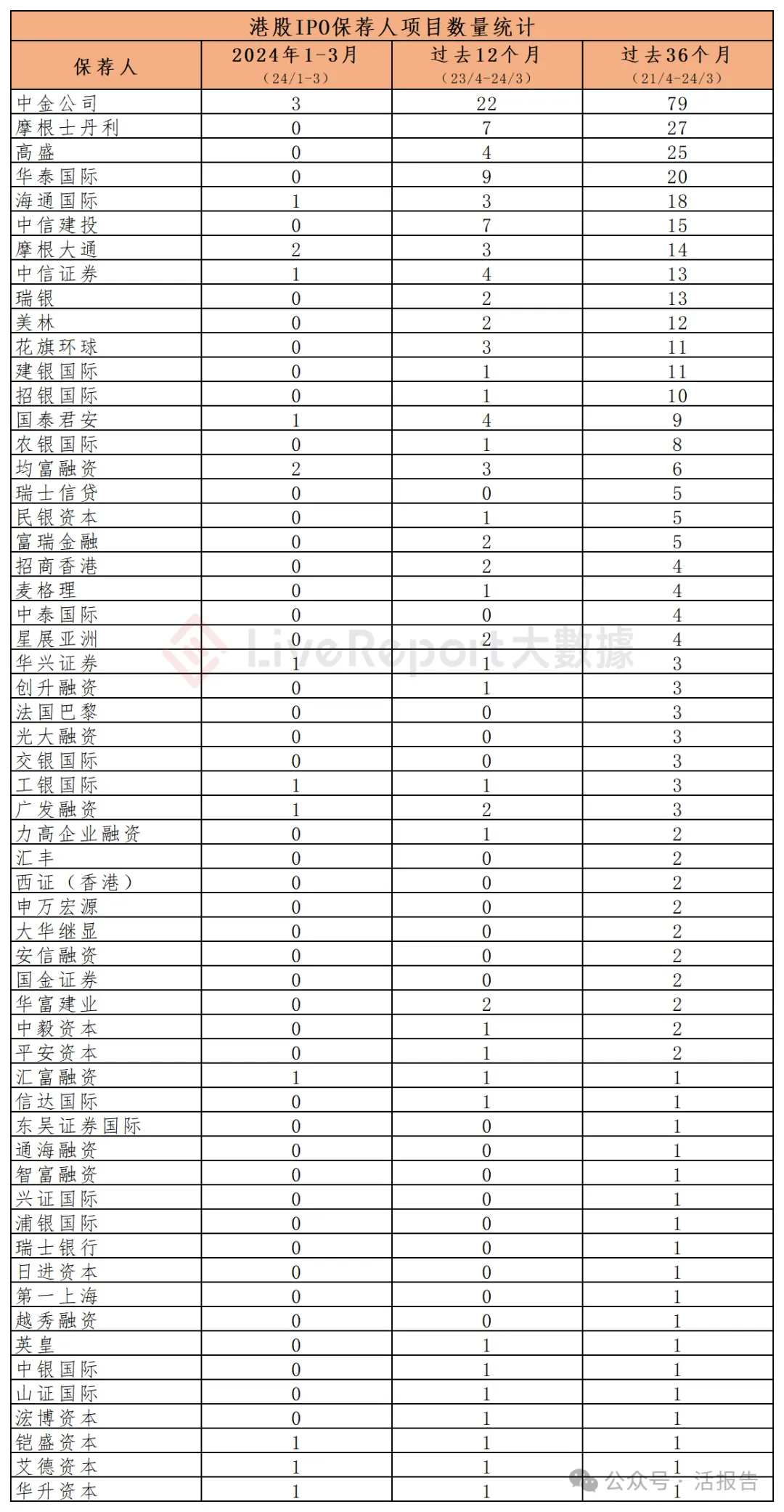

据LiveReport大数据,过去36个月,摩根士丹利保荐的港股IPO项目共27个。

据LiveReport大数据,2024年一季度,港股共有12宗IPO项目成功完成上市。其中,摩根士丹利保荐的港股IPO项目为0。

文章来源:活报告公众号