智通财经APP获悉,瀚亚投资发文称,美联储在2022年3月至2023年7月期间加息11次以遏抑通胀,然后在2023年7月暂停加息。市场将此解读为利率见顶的迹象,并在2023年最后一季上升。债券的反弹尤其强劲;10年期国库债券收益率下跌69个基点。

瀚亚投资认为,这股市场狂热已经消退。最近的数据显示美国通胀仍居高不下,但已逐渐放缓,因此市场对于美联储在6月减息仍然抱有希望。与此同时,债券自2023年12月以来录得的大部分升幅已经消失;10年期国库债券收益率已攀升至4.1%。面对利率长期高企的环境,债券有可能再次出现波动。

尽管如此,值得注意的是,部分固定收益领域在过去一年产生了强劲的总回报(票息提高加上资本收益)。一般而言,较高风险债券市场较投资级别债券市场更为受惠。

全球新兴市场债券的总回报强劲,因此尤其吸引投资者。2023年,追踪由新兴市场主权及半主权实体发行的美元计价债券总回报的摩根大通新兴市场债券指数环球多元化指数上升11.1%,而其他债券指数的最佳回报仅为9.1%。一旦美联储开始放宽政策,全球新兴主场债券将继续有潜力实现双位数回报。该行的投资论点建基于数个原因。

各地区的利率周期不同步

为了遏抑通胀,拉丁美洲国家在2021年3月启动货币紧缩周期,较美国早了一年。智利及墨西哥的利率曾上升至11.25%,巴西的利率则上升至13.75%,票息因此有所增加。由于早于美国采取行动,智利及巴西能够减慢通胀,其各自央行因此能够在2023年下半年开始放宽政策。随着利率下调,资本收益提高了整体债券回报。虽然拉丁美洲仍然在对抗通胀,但一旦美联储开始放宽政策,该地区的减息步伐应在年内加快。此外,在过去两年大幅收紧货币政策后,拉丁美洲央行可能希望实现利率正常化。

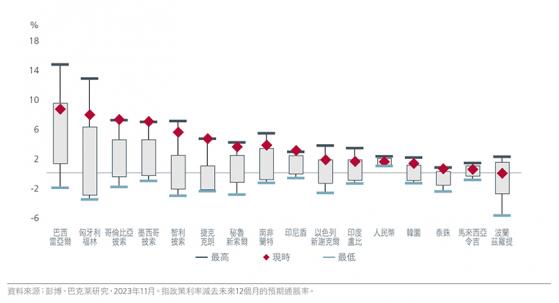

图1:大部分地方的实际政策利率仍然高企

亚洲的通胀亦正在回落;根据国际货币基金组织的估计,亚洲平均通胀率由2022年的3.8%下降至2023年的2.6%。然而,亚洲的通胀压力本来就较低,亚洲央行亦无需采取如其他地区部分央行般进取的手段来收紧货币政策。事实上,在2023年下半年,美国联邦基金利率超过了亚洲新兴市场的平均政策利率。尽管通胀环境良好,但由于外汇的稳定性是亚洲各国的关键考虑因素,亚洲央行不太可能早于美联储开始减息。一旦美联储开始放宽政策,它们将有更大的减息空间。与此同时,中东欧、中东及非洲国家的加息幅度较小,加上通胀问题仍未解决,因此它们无法减息。

另外,市场定价似乎已经预期2024年美国将减息75个基点,欧洲将减息70个基点。但从24个月的角度来看,投资者仍有机会获得理想回报;美国减息周期在24个月期间的平均减幅介乎200至300个基点。根据此历史观点,采用更长的投资期限能够为债券投资者带来更大回报。

利好的基本因素及技术因素

2023年全球经济增长率估计为3.1%,增幅预计在2024年将维持不变,然后在2025年微升至3.2%。已发展市场经济体的增长率预计将在2024年微跌至1.5%,然后在2025年回升,而新兴市场经济体预计将在2024年及2025年实现稳定及较高增长,增幅达到4.1%。2 由于存在这种经济增长的差异,加上今年的财政审慎程度有所提高,部分拉丁美洲国家以及中东欧、中东及非洲国家的信贷评级有望上调——所有因素均利好全球新兴市场债券。

图2:评级上调/下调比率改善

最终,信贷质素改善的情况将引发资金由已发展市场流入新兴市场的转向。一旦已发展市场央行减息,投资者可能会将货币市场资产转移至其他资产类别,以寻求更佳回报。债券市场中,全球新兴市场债券将最能受惠于相关的资金流向。目前,美国货币市场基金的规模约为6万亿美元。即使当中只有一小部分资金流入全球新兴市场债券,亦将会成为其表现的重要技术性推动因素。

图3:潜在的资金流向逆转将利好全球新兴市场债券

高利差足以缓冲风险

受到新冠疫情引起的定价压力、俄乌战争以及部分国家违约的影响,新兴市场收益率已上升至10年高位。由于前景不断改善,目前7.9%的平均收益率为地缘政治风险引起的市场波动提供足够缓冲。假如中东以及欧洲正在进行的战争出现良好结果,将成为全球新兴市场债券的利好因素。

图4:摩根大通新兴市场债券环球多元化指数的到期收益率

主动型基金经理迎来丰富机会

投资者能够在全球新兴市场债券领域捕捉超过70个国家的多个机会,实现涵盖各种硬货币及当地货币债券、主权及企业债券、行业、信贷质素及期限的分散投资。由于新兴市场各地区的利率周期不同,投资者能够显著提升收益率。

面对全球进入减息周期的环境,该行认为存续期亦可能成为吸引的策略。目前,全球新兴市场政府债券指数3 的存续期约为7年,而全球新兴市场企业债券指数4 的存续期则明显较短,仅为4年。在当下锁定较高收益率是理想策略,能够在更长的期间受惠于较高的利差。

全球新兴市场另一个吸引的特性是该资产类别的相对安全性及流动性,为投资者提供了参与市场升势的机会。同时,部分新兴市场国家的预期评级上调应会增加整体回报。整体而言,全球新兴市场债券的前景似乎更加光明;投资者承担新兴市场风险获得的回报将较过去10年为高,因此目前似乎是买入全球新兴市场债券的理想时机。