智通财经APP获悉,美股在2024年伊始的涨势令人担忧地将其与过去的繁荣-萧条周期进行了比较,引发了有关市场过热风险的争论。投资者们有充分的理由怀疑股市的涨势是否不可持续:标普500指数今年有16次收于创纪录高位,约占所有交易日的三分之一;人工智能芯片霸主英伟达(NVDA.US)股价今年迄今飙升近80%,市值增加约1万亿美元(尽管该股与其他科技股在上周五一起走低);比特币等投机属性较强的资产也大幅飙升。

然而,有迹象表明,美股这种主要基于经济韧性和强劲企业盈利的强劲势头并没有转变为投机狂热。在所谓的美股“七巨头”中,有几只股票的价格出现了大幅下降,这表明投资者并没有肆意向市场投入资金。投资者近期对首次公开募股(IPO)市场的冷淡反应也支持了这一观点。更重要的是,标普500等权重指数刚刚触及历史高点,表明涨势正在扩大。此外,标普500指数最大成分股的估值也远低于以往市场周期高峰时期领头羊的估值水平。

花旗集团策略师Scott Chronert指出,美股“七巨头”对标普500指数收益的贡献约为20%,这在很大程度上证明了它们在该指数中约三分之一的市值权重是合理的。他表示:“当时(互联网泡沫时期)试图建立互联网基础设施就像我们现在正建立人工智能一样,但企业的营收和支撑企业的现金流的性质明显不同。”

以下是一些图表,可能可以消除投资者对泡沫形成的担忧。

1、“七巨头”表现分化

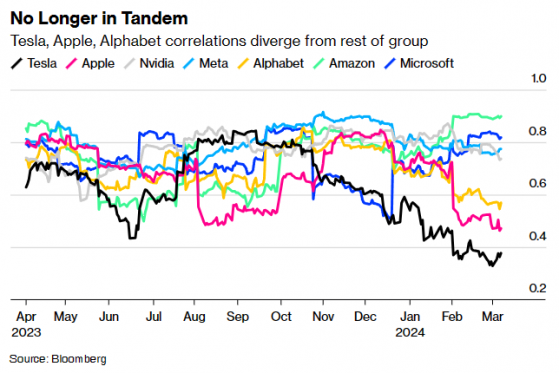

美股“七巨头”——微软(MSFT.US)、苹果(AAPL.US)、英伟达(NVDA.US)、Alphabet(GOOGL.US)、亚马逊(AMZN.US)、Meta(META.US)、特斯拉(TSLA.US)——在去年的大部分时间里步调一致并推动了股市的上涨。

投资者对这些股票的需求让人们联想到世纪之交围绕互联网股票的投机狂潮。不过,这七只大型科技股的表现在2024年出现了分化,原因是投资者对特斯拉、苹果、Alphabet的前景感到不满,这表明围绕“七巨头”的泡沫可能已经减弱。

Alphabet今年以来跌逾3%。苹果今年迄今股价下跌超11%,部分原因是对iPhone在华销量、来自欧盟的监管压力和该公司在人工智能领域进展的担忧。而由于市场对特斯拉电动汽车的需求减弱,特斯拉表现糟糕,今年以来跌超29%,其市值已跌至礼来(LLY.US)之下。

2、更多参与者

对少数几只个股推动本轮牛市的担忧已有所缓解,因为有迹象表明,涨势正在扩大至科技股之外。数据显示,标普500等权重指数上周刷新盘中历史高位。

Bloomberg Intelligence策略师Gina Martin Adams和Gillian Wolff编制的数据显示,标普500指数中处于历史高位的股票所占比例有所上升,达到了2022年初以来的最高水平。策略师在一份报告中表示,即便如此,仍有不到三分之一的股票处于历史高位,这为牛市吸引参与者留下了“充足的空间”。

策略师补充称,相比之下,2000年初互联网泡沫即将破裂时,标普500指数中处于历史高位的股票所占比例正在下降,从1997年的60%降至2000年初的20%。

3、IPO市场遇冷

投资者对新股的兴趣有限是另一个指标,表明市场缺乏泡沫时期通常会出现的那种兴奋情绪。数据显示,1999年,在美国融资超过1亿美元的IPO中,约为42%的公司在上市首日收盘时股价上涨了50%或更多。而在2024年,只有一家公司达到了这一标准。

1999年,美股IPO市场筹集了约890亿美元。虽然美股IPO市场筹资规模在2021年创下约3000亿美元的新高,但自那以后便陷入了困境。今年以来,共有36家公司在美股市场进行了IPO,共筹资72亿美元。

4、估值比较

一些科技巨头的强劲利润也拉低了原本极高的估值。尽管估值仍然相对偏高,但远低于此前的峰值。数据显示,美股“七巨头”的市盈率接近自2015年以来的平均水平。以标普500指数中最大的五只成分股为例,它们的市盈率不到2000年初排名前几的股票——英特尔、思科、微软和戴尔——的一半。此外,人工智能和机器人等领域的科技股的估值也受到了影响,其中多数科技股的市销率处于或低于5年平均水平。