财联社2月19日讯(记者 沈述红)春节前,由于市场风格的极致反转,一场未有预警的风暴席卷私募量化领域。

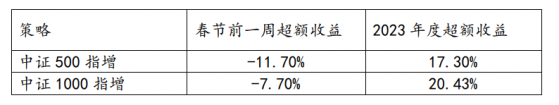

就在今日,百亿私募卓识基金发布最新运作情况说明称,春节前,市场上出现了中证2000及之后股票的流动性缺失、资金踩踏等多种情况,公司相关策略产生了惨重的超额回撤。其中,公司中证500指增节前一周超额收益为-11.70%,中证1000指增节前一周超额收益为-7.7%。

“经历了如此深刻的市场教训,我们投研团队都非常痛心和自责。”卓识基金表示,针对多种极端行情下的风控优化问题,研发团队在春节期间进行了高强度的策略迭代开发,完成了500指增、1000指增、中性对冲策略等升级版本的,并已在春节后第一交易日开始上线。同时,投资者持有的卓识量化产品已经发生了净值回撤,在净值恢复前,基金并不收取任何业绩报酬。

量化风控经历前所未有的冲击

2024年春节前两周,A股市场大幅波动,风格极致反转、流动性踩踏、宏观限制,就像一场未有预警的风暴,让量化行业和量化风控经历了前所未有的冲击,这不仅仅是一个关于数字和算法的挑战,更是对极端风险和宏观风险的考验。

事实上,在2023年12月份开始,卓识基金已经观察到策略优化器已经自动开始持续收紧各项风格敞口。今年1月29日至2月2日,股市开始出现更明显小市值股票回调趋势,期货贴水也开始走阔,在这样相对难的市场条件下,该公司策略优化器进一步收严了风控参数至过去6个月的最低值。

当周,卓识基金旗下策略超额遭遇回撤,但超额波动仍在策略预期可控的范围内。“我们考虑到策略优化器已经对市场环境做了正确方向的调整,有一定的自适应能力,因此决定再继续观察后面一周策略的表现情况。”

随后,在2月5日至2月8日当周的周一至周三,大量资金开始持续买入中证500ETF和中证1000ETF,引发了中证2000及之后股票的流动性缺失、资金踩踏等多种情况,多空力量开始失衡。此期间,卓识基金发现策略原有的风控体系已经难以控制大部分的超额回撤,超额回撤的核心原因变成了策略持有的股票不是中证500和中证1000的成分股。无论是大市值(沪深300)、还是小市值(中证2000及之后)股票,均大幅度跑输500和1000指数。

在此期间,大量资金为了避险,踩踏性地把大市值和小市值的股票转换为500和1000的成分股,链式过程不断加剧。在此过程中,该公司策略优化器一直在不断加大500和1000成分股的持仓比例。直到春节前最后一个交易日,中证2000指数才被拉升。

值得一提的是,此前市场发行的雪球大量发生敲入,敲入后普遍在同一个节奏点进行刚性的股指期货多头平仓,引发股指贴水扩大,进而引发量化对冲策略等减仓,使得现货市场的股票再次下跌,再次引发雪球敲入的恶性循环开始形成。

春节前两周的超额回撤过程中,该公司投研团队一直在对市场环境、策略风控、子策略情况进行跟踪分析和优化。尤其在春节前的最后一周里,有2天投研团队都通宵进行策略讨论和优化,希望能找到马上解决当前问题的方法。

“我们的alpha策略在历史中持有了比同业平均值更多的沪深300成分股作为策略组中持有小市值股票的风险对冲,在这周的行情中,很多股票流动性开始缺失,大市值和小市值股票同时大幅跑输500和1000指数,策略还是产生了惨重的超额回撤。”

风控体系未能充分考虑宏观因素

公开信息显示,卓识基金成立于2016年,公司创始人为张卓,团队内有多位华尔街顶级研究员共同合作研发,成员逾70人,投研团队占比80%,主要成员大多来自清华、北大、中科大、浙大、普林斯顿大学、哥伦比亚大学、宾夕法尼亚大学等国内外知名高校,均为计算机、电子、数理专业等行业高精尖人才,团队核心竞争力在于建立复杂的数学模型,利用自主开发的低延时交易系统进行全自动算法交易。目前公司技术成熟、发展迅速,管理规模逾100亿。

对于量化行业出现的普遍回撤,卓识基金表示,在A股现有存量博弈的市场中,大量资金集中买入宽基ETF导致市场失衡的这种极端的行为,加剧了市场中流动性的转移;叠加股指期货基差走阔,中性策略均有减仓动力(因为可以获利基差变大的收益),这也加剧了量化行业的减仓、快速出逃、进而加剧踩踏。

同时,全市场雪球产品大量陆续敲入、DMA杠杆资金的持续退出等,也会造成影响,打破了数据维度的长期逻辑,在如此非市场自发行为下原有的规律不起作用,市场定价是无序的状态,进而造成回撤。

谈及公司产品超额回撤,卓识基金分析认为,公司风控体系主要依赖于历史数据规律,对非市场等宏观因素可能引起的风险没有能充分考虑,即追求投资组合在各个特征的数学解角度和对标基准保持类似。

以市值为例,卓识基金过往通过市值加权来控制组合敞口暴露,在持有一定大市值股票的同时,持有一定小市值股票,在数学角度是可以同时持有大小市值股票的方式来对冲市值风格风险做到中性的,这个风控措施在历史4年多的实盘中并未暴露出很大风险,在更长数据中也没有显示出过高的波动,且在美国市场是长期有效的。

“但是,在大量资金集中买入中证500ETF和中证1000ETF的行情里,市场的风险已经变成了是否持有足够多的成分股,放大了成分股持股这个风险因素的影响,如果持有的500、1000成分股不够高,就会带来巨大的超额回撤。而与市值因素低相关的其他超额来源在这两周的极端踩踏环境中也没能带来其他alpha收益。”

踩踏后或有不错超额反弹

“经历了如此深刻的市场教训,我们投研团队都非常痛心和自责。”卓识基金表示,针对多种极端行情下的风控优化问题,公司研发团队在春节期间全程加班,进行了高强度的策略迭代开发,已经完成了升级版本的500指增、1000指增、中性对冲策略,并于春节后上线。新版本策略在保持历史类似的收益特征的情况下,超额波动率控制在了3%-4%。随着后续的迭代,策略收益和稳定性还有进一步上升的预期空间。

具体到风险控制方面,该公司在春节期间上线了控制宏观风险的子模块并对A股本土化特点做了非常多的延展,即尽可能做到数理规律和A股特色的平衡;在超额收益挖掘方面,坚持并进一步分散超额来源,控制持仓分布、多方法论和多交易频段来拓展低相关的超额收益来源,两方面优化的效果将在最大程度上减少上述尾部风险冲击。

值得一提的是,该公司称,投资者已持有的量化产品已经发生了净值回撤,在净值恢复前,基金并不收取任何业绩报酬。

谈及为何继续持有量化策略,卓识基金表示,依旧参考美国市场的发展路径,这波行情可能使得量化行业整体发生回撤,但超额也一定会在未来继续创新高。相对来看,量化在各个主流大类资产中的定位还是具有性价比的。

卓识基金称,春节前的这次超额回撤后,有几点变化是确定性很高的:

首先,量化策略的竞争会减弱很多。经历这次行情后,量化行业的整体规模会有所收缩。一些量化资金的赎回、DMA规模的大幅下降,都会降低量化策略的竞争,让超额比之前更好做。

其次,量化的风险经过了充分释放。随着节前量化的踩踏和超额的回撤,量化策略在过去多年里积累的风险已经大幅释放,甚至超跌。未来量化策略的运作将会轻装上阵,迎来相对较好的市场环境。按照海外量化行业踩踏回撤的经验,该公司认为,踩踏后一般都会有不错的超额反弹。“经过这次超额回撤后,量化的市场已经得到出清,相信投资人一定会迎来超额的反弹和收益的恢复。”