近日,MSCI(明晟)宣布了2月份季检结果,对其全球标准指数进行了较大的调整,其中MSCI香港指数剔出了三家公司,包括百威(01876.HK)、新世界发展(00017.HK)和信义玻璃(00868.HK)。

财华社已就百威和信义玻璃的基本面进行了分析,本文将来看看新世界发展,其基本面是否经不起推敲?

新世界发展的简单背景

香港的财富圈有四大家族:郑裕彤家族、李嘉诚家族(旗舰企业有长和系)、李兆基家族(旗舰企业有恒基地产,联营公司有香港中华煤气)和郭得胜家族(旗舰企业有新鸿基地产发展、数码通、新意网),这四大家族在大中华区乃至全球的财富圈、实业圈和慈善圈都拥有很大的影响力。

新世界发展正是由郑裕彤于1970年创立。

郑裕彤的父亲是广州的绸缎商人,与黄金商人周至元是同乡兼好友。郑裕彤于上世纪30年代末投奔未来岳父周至元的周大福珠宝金行打工,后于50年代继承了周大福。

在上世纪60年代末香港楼价下挫时,与恒生银行(00013.HK)保持良好关系的郑裕彤购入不少物业。

1970年,郑裕彤成立新世界发展,涉足房地产开发业务,周大福为其最大股东。

1972年,新世界发展在港交所(00388.HK)上市。

1980年,新世界集团开始在中国房地产市场进行长期投资,首个参与的专案就是著名的广州中国大酒店。

1984年,新世界发展与香港贸发局签订协议,开发和管理香港会议展览中心,1988年会展落成。

1989年,新世界集团参与广州北环高速公路项目,开始涉足内地基建项目。

90年代,新世界集团除了不断开发香港的住宅和非住宅项目,进行酒店投资、基建投资以及香港本地固话与移动通讯服务外,还大力扩张内地的房地产、酒店和基建业务组合。

21世纪是新世界发展高速发展的年代,不论是香港还是内地业务,都显示出强劲的增长势头,并通过不时的业务调整与精简,形成当前的业务格局:物业开发与投资、基建工程、保险、酒店运营等。

不过最为游客所熟知的,可能是新世界第三代郑志刚打造了K11集团,强调了将艺术氛围融合到商业建筑的理念。这一系列的投资物业,在其独有“文化商圈”下,融合了游客当下高品质的消费品味,在经历了2019年社会事件及疫情之后,仍为新世界发展稳定的收入与利润。

当前,新世界发展主要从事香港物业开发与投资,旗下有两大运营旗舰,分别为持股61%的新创建集团(0659.HK),从事道路、建筑与保险,以及全资持有的新世界中国地产,主要从事内地物业开发与投资。

新世界发展的业务结构

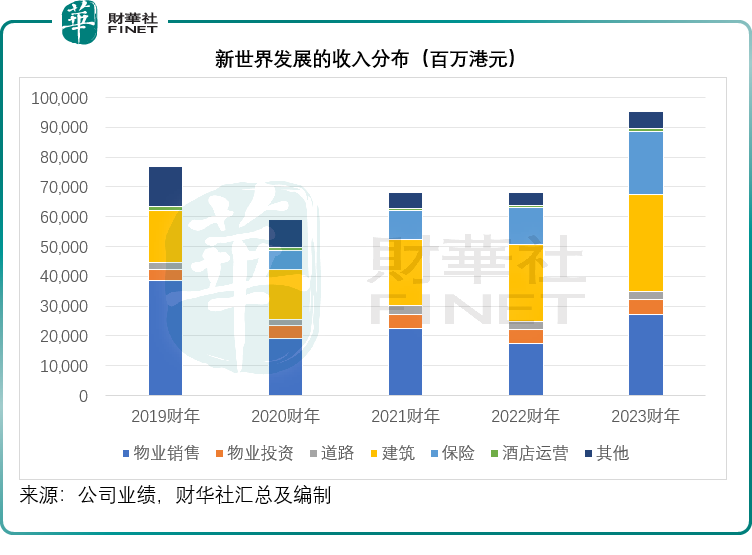

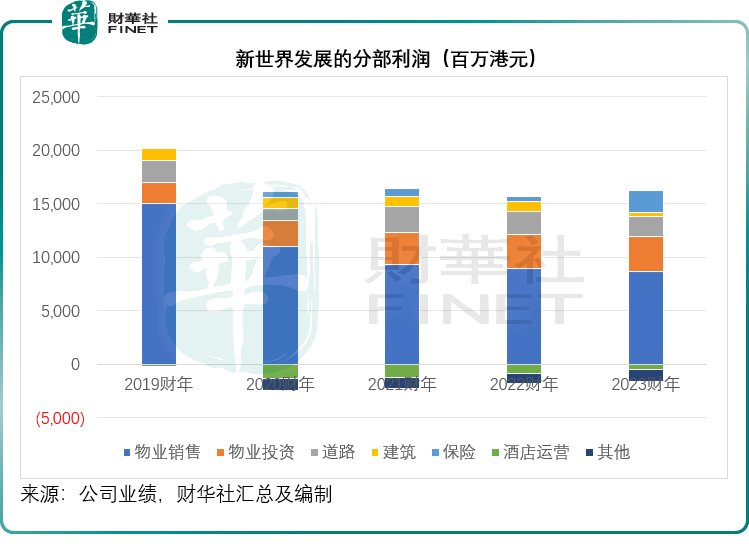

新世界发展最主要的收入和利润来源依然是物业销售。见下图,在截至6月末止的财政年度,物业销售的收入规模和分部利润都占据优势。

香港与内地开发项目旗鼓相当,在楼市向好的前几年,内地开发项目超越香港开发项目,成为新世界发展主要的收入来源,但在内地楼市调整的这两年,尤其截至2023年6月末止的财政年度,香港开发项目的收入贡献占优,主要来自住宅项目柏傲庄一至二期。

2023财年,新世界发展的物业销售分部贡献收入273.08亿港元,同比增长57.22%,占其总收入的28.68%;分部利润为87.06亿港元,同比下降3.09%,占总分部利润的59.83%。

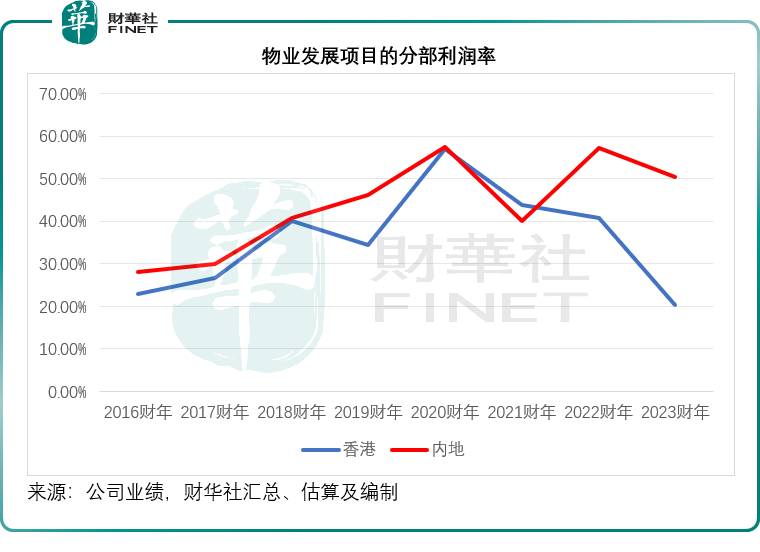

值得留意的是,尽管在2023财年香港房地产开发项目的收入规模要大于内地项目,但是就盈利能力而言,仍是内地项目占优。期内,香港发展项目的分部利润率为20.26%,而内地项目则达到50.33%,也就是说在内地每卖出一套房子,新世界中国可以赚一半的息税前利润。

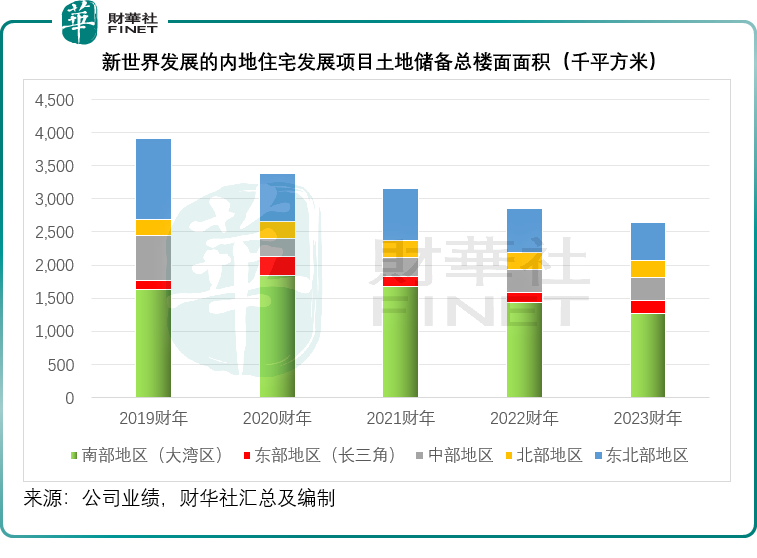

财华社留意到,于2023财年,新世界发展在东部地区(长三角)的物业销售面积和物业销售金额都超越了过往的销售第一大区——南部地区(大湾区)。

期内,东部地区的合同销售面积达到15万平方米,同比增长233.18%,远高于南部地区的10.7万平方米;而东部地区的合同销售金额则达到102.84亿港元,同比增长375.45%,远超南部地区的39.33亿港元。财华社据此估算,东部地区的销售均价为每平方米6.87万港元,同比增长42.70%,而南部地区的销售均价则由上年的5.12万港元,降至3.68万港元,或反映东部地区较优质项目的交付。

截至2023年6月30日,新世界发展的香港土地储备仍达到813.5万平方尺,其中物业发展的应占楼面面积达到337万平方尺,此外,还持有农地储备应占土地总面积达到1635.6万平方尺。内地开发项目方面,住宅项目土地储备总楼面面积达到264.1万平方米,相当于其2023财年内地发展项目合同销售面积30.2万平方米的8.75倍,应足够其未来几年的开发,其中大湾区的土地储备住宅总楼面面积达到127万平方米,长三角则达20万平方米,见下图。

从其截至2023年6月30日止的2023财年年报披露数据来看,于2024财年(即截至2024年6月30日止的财政年度),其待入账香港物业开发合同销售额为46.348亿港元,2025财年待入账收入为72.185亿港元;内地待入账物业开发合同销售于2024财年或有105.73亿港元,主要集中在长三角地区,于2025财年或有23.17亿港元,主要集中在大湾区。鉴于长三角地区的楼价较高,其利润也较高,可以预见新世界发展于2024财年或仍可保持强劲的内地物业销售利润表现。

物业投资为新世界发展提供稳定的优质收入,其投资项目包括前文提到的K11系列商场、香港会展、写字楼物业等,在内地的投资项目则有在各大城市的K11概念店。

2023财年,新世界发展的物业投资收入为49.96亿港元,分部业绩为31.94亿港元,分部利润率达到63.93%,比物业销售分部的利润率31.88%高出一倍。

此外,新世界发展也经营酒店,在香港、内地及东南亚合共拥有15间运营中的酒店物业,提供5,958间客房,在香港经营君悦酒店、凯悦酒店、瑰丽酒店等,在内地经营新世界酒店和北京瑰丽酒店,在东南亚经营新世界酒店、万丽酒店和瑰丽酒店等。其酒店业务在2023财年录得收入10.91亿港元,同比增长32.51%,分部亏损则为4.44亿港元,较上年同期的亏损8.85亿港元缩减了一半。

其持股61%的新创建主要经营:1)道路——主要为内地高速公路项目的投资、建设与运营;2)建筑——在香港承包设计和建造工程;3)保险——通过富通保险在香港从事寿险业务。

2023财年,新创建收入按年增长45.20%,至452.14亿港元;股东应占净利润为20.27亿港元,同比增长27.72%,其中保险业务的应占经营溢利按年增长12.06%,至12.05亿港元。

基本面稳健

从短期展望可见,新世界发展的前景不俗,在物业开发——主要的收入及利润来源方面,新世界发展拥有庞大的土地储备,还有大笔未确认的收入,在中短期而言,该业务分部仍可支持其整体业务表现。

近日内地楼市频现利好消息,应有利于其内地项目的发展。此外,疫情后消费恢复,尤其香港的内地游客也在回升,而且对比于过去,当前的消费模式更趋向于品质,也因此该集团的K11系列或更能吸引游客的注意力,保障到物业投资分部的发展。

寿险业务也将得益于内地游客在香港购买保险的潮流,保持不俗的增长表现,加上酒店业复苏,新世界发展的基本面应该不会太差。

截至2023年6月30日止,新世界发展持有现金及银行存款532.64亿港元,应在一年内偿付的贷款总额为521.79亿港元,其现金足以应付短期负债。此外,该集团在财务管理方面也十分灵活,持有永续证券474.39亿港元,相对来说,永续债券的利率要比股权扩资划算,而且新世界发展不时赎回永续债,以保障股东权益。

于截至2023年6月30日止的财政年度,新世界发展的经营活动产生净现金流入109.91亿港元,赎回永续债20.98亿港元,并向公司股东支付股息49.33亿港元,相当于其当前市值236.31亿港元的20.88%。2023财年,该公司还就潜在的交易宣派特别股息每股1.59港元,加上中期息和末期息,全年股息可达2.35港元,是其现价9.39港元的25%。即使是没有特别股息的平日,其全年股息也有2港元以上,股息收益率高达20%以上,可见派息十分丰厚。

尽管MSCI将新世界发展剔除出香港指数,但新世界发展的基本面并没有改变,反而短期的股价下挫或带来更理想的机会,塞翁失马焉知非福。