最近一段时间,商业地产市场的损失已使美国和日本部分银行陷入混乱,而在本周,欧洲最大的经济体德国被卷入了这场风暴的中心。

智通财经APP获悉,据知情人士透露,由于在美国商业房地产市场拥有敞口,摩根士丹利分析师建议客户出售德国国有银行Deutsche Pfandbriefbank AG(PBB)发行的高级债券,受此影响,专注于房地产的德国银行发行的债券出现大幅下挫。

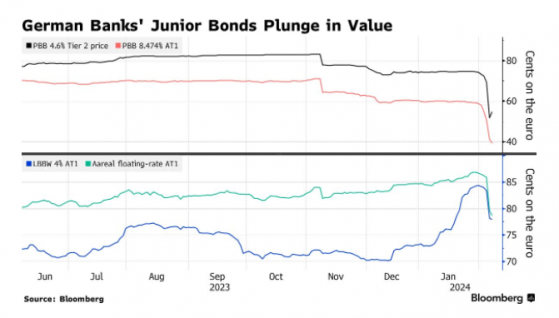

周二,该银行1.5亿欧元(1.61亿美元)的二级债券创下迄今为止的最大单日跌幅,而其高级债券也跟随下挫。另外一笔3亿欧元的一级债券下跌了9.5美分,比去年瑞信AT1债券减记后的损失还要大。后两种证券周三进一步下跌。

美国财政部长耶伦此前表示,商业房地产的损失令人担忧,这将给业主带来压力,但补充道,她认为这个问题是可以控制的。Green Street的分析师表示,令人担忧的一个原因是,在利率上升后,评估师尚未完全下调美国商业地产的价值。他们表示,今年整个行业可能需要进一步减记15%。

Green Street分析师在一份报告中写道:“评估价值仍然过高,资产价值有必要进一步下跌,以赶上实际情况。而基于这些评估做出决定的银行更有可能承担减值的风险”,一些银行可能因此面临“压力”。

自从纽约社区银行(NYCB.US)上周公布意外亏损并大幅削减股息以来,投资者一直处于紧张情绪中。在美国,规模较小的地区性银行是商业地产融资的最大提供者,但一些欧洲银行也有敞口。

除了PBB之外,德国巴登-符腾堡州银行(LBBW)发行的7.5亿欧元AT1债券和Aareal Bank AG发行的3亿欧元债券周二也出现暴跌,周三延续下跌趋势。

德意志银行分析师Marlene Eibensteiner在周二发布的一份报告中写道:“我们认为PBB可能不得不进一步增加贷款损失拨备,从而给其本已低迷的盈利能力带来压力。”她表示,这主要是盈利能力的问题,而不是银行资本缓冲带来的偿付能力问题。

PBB发言人Grit Beecken对此回应道,该公司在第三季度业绩中给出的盈利预测已经考虑了所有已知和相关的事实,包括与风险拨备有关的事实

摩根士丹利拒绝置评。Aareal和LBBW的代表没有立即回应置评请求。据悉,LBBW正寻求通过周三发行10年期资产担保债券筹集5亿欧元。

市场人士表示,受商业地产低迷影响的投资者最近几天一直试图出售PBB债券,但没有成功,除非它们提供相当大的折扣。

去年11月,PBB的债券也受到了冲击,原因是该行未达到盈利预期,并下调了全年预测。在当时的财报电话会议上,首席执行官Andreas Arndt表示,“风险拨备大幅增加”。

数据显示,该银行1月份发行的债券将于2027年到期,其定价较同年到期的早期发行债券高出约31个基点,这突显了借款人的利差正在扩大。

荷兰国际集团分析师Marine Leleux在上个月的一份报告中写道:“PBB和Aareal都是德国发行机构,其商业地产风险敞口相对于其总贷款而言都是最高的。”

“建筑和房地产行业预计将继续受到利率上升的影响。因此,我们对这些行业敞口较大的银行会更加谨慎。”

标普全球汇编的数据显示,上周PBB的空头头寸超过17%,这是至少自2015年以来的最高水平。