英为财情Investing.com – 社交软件SnapChat母公司Snap(NYSE:SNAP)将于周二(6日)盘后公布财报,焦点料主要集中在广告业务收入的前景展望上。此前,尽管Snap连续两个季度发布了好于预期的季度业绩,但受到展望拖累,股价皆于财报发布后下挫。

聚焦业绩指引,关注广告行业能否复苏

根据InvestingPro调查的分析师预计,公司第四季度营收预计为13.82亿美元,同比增长6.31%,环比增长16.23%。每股收益预计达0.064美元,同比萎缩54.29%,环比大增220%。

不过,相比第四季度的业绩,业绩展望可能也是影响股价的另一个重要因素。如下图所示,根据InvestingPro数据,尽管去年第二季度和第四季度业绩都胜预期,惟财报公布后,公司股价仍然下跌。

过往财报vs预期,来源:InvestingPro

过往财报发布后的股价反应,来源:InvestingPro

从上图可以看到,去年第二季度财报公布后,Snap股价重挫15%。当时,Snap公布的第三季度收入指引处于分析师预期低端,凸显了公司核心业务数字广告业务的疲软。

过去一年,数字广告行业需求疲软,甚至打击到了Meta、谷歌,更不用说Snap这种规模相对较小公司了。

不过,分析人士预计,今年世界广告需求可能好转。Insider Intelligence首席分析师Debra Aho Williamson表示,

大型广告商活动,如巴黎夏季奥运会和即将到来的美国总统选举,将推动更高的支出。Insider Intelligence在最近的一份报告中表示,2024年全球广告支出将增长10%,高于2023年的6.3%增长和前一年的同等水平。

估值存在偏高风险

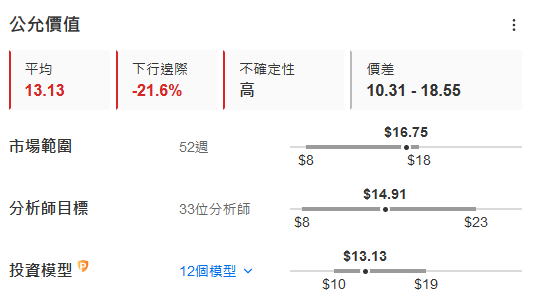

另一方面,公司估值存在偏高的风险。根据InvestingPro十二种财务模型测算,Snap股票的平均公允价值是13.13美元,相比当前的16.75美元有超过20%的下行边际。

分析师平均目标价也低于市场价,前者为14.91美元。

分析师怎么看?

Oppenheimer分析师于一月份发布报告表示,不看好Snap的前景。他们指出,Snap的规模较小,在用户社交时间方面的份额上只占2%,而竞争对手如META、YouTube和TikTok则分别拥有62%、19%和16%的份额。

尽管Snap拥有7.5亿月活用户,然而较低社交时间份额会削弱SnapChat对广告主的吸引力。

与此同时,Snap没有集成第三方需求平台(DSP),进一步削弱了广告主的兴趣,而Snap的竞争对手,如Pinterest则通过亚马逊的DSP以及分享购物者数据提升了广告竞争力。

不过,德意志银行分析师认为,Snap仍有几个潜在利好因素,包括Snapchat+付费订阅服务可望在广告收入之外提振公司营收。订阅SnapChat+后,用户可使用自定义应用屏幕、文本和通知声音、滤镜等多种功能。

德银还认为,Snap重新构建了广告平台,能够提升广告转换率。分析师于1月分布的一份报告指出,近期的广告行业调查显示,「与购买相关的转化率不断增长」。

不过,他们也承认,来自TikTok的竞争会减缓SnapChat的用户增长。

最后,值得注意的是,周一(5日),Snap宣布裁员10%,约540名员工。

【欢迎关注英为财情Investing.comYouTube频道@investingcomhk及X账号@InvestingCN,分享更多新鲜观点!】

***

股票怎么选?都知道要买好股,难点是怎么选股。InvestingPro股票筛选器一站式搞定选股难题。

选市值、选股息收益率、选行业、选Beta系数、选市盈率,仅需点几下鼠标,就在InvestingPro。

使用优惠码订阅InvestingPro,享10%折扣。一年期 Pro+订阅计划折扣码:CNNEWS1;两年期 Pro+订阅计划折扣码:CNNEWS2。点击这里以优惠价订阅。

InvestingPro可大大节约您的资料搜索、整理、计算时间!

***

编译:刘川