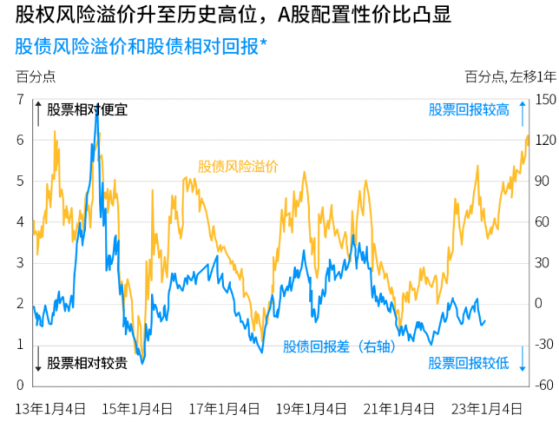

智通财经APP获悉,1月18日,摩根资管发布2024年展望。摩根资管认为,A股市场经过了三年的回调,中国的核心资产或已经迎来了极佳配置时点。机会往往诞生在无人问津之时。A股的多项估值指标或已经达到底部区域,为新一轮的上涨行情积蓄力量。摩根资管中国投资总监杜猛认为,对于国内权益来讲,当前历史绝对估值分位、相对债券资产的估值均处在较高吸引力的水平,或具备长期配置价值。随着中国宏观经济预期企稳,2024年股市的整体估值有望得到一定修复。

杜猛指出,12月中央经济工作会议已经释放了进一步推动经济回升向好的预期,后续关注2024年初两会将制定的各项经济目标以及财政、货币政策发力的力度,其对各类资产的潜在回报与市场信心的恢复均较为重要。新旧经济动能的结构调整过程中,“先立后破”的定调有望为旧经济托住下行的底,同时,经济内生的修复动力在经历疫后第一年的曲折后,一些适应国内需求升级的科技创新领域也有望迎来较好的增长。

杜猛表示,在经济逐步企稳的过程中,以供给创新打开市场需求的科技,和以供给约束形成盈利稳定性的资源禀赋类公司,或具备较好的投资比较优势。而在宏观预期进一步企稳之后,还可以更多关注供给处于底部区间或基本出清、盈利对需求企稳回升的敏感度较高的板块,特别是一些领域还出现了新的产业逻辑进一步增强了盈利弹性,例如电子、通信设备自动化设备、医药等。

中国债市方面

摩根资管指出,债券收益率曲线较为平坦,短端收益率有望率先下行。受政府债券发行提速、财政存款大幅上升,央行主要大量依靠公开市场操作(OMO) 和中期借贷便利(MLF) 进行流动性投放 (导致资金稳定性较低) 等多个因素影响,2023年9月以来短端收益率快速上行,收益率曲线整体平坦化。不过,12月以来相关因素出现了好转,如财政支出节奏加速、银行存贷缺口的改善,资金面有望进一步边际宽松。

由于经济增长仍然面临压力,2024年长端收益率易下难上。经济的复苏难以一蹴而就,叠加一季度银行和保险的配置压力较大,长端收益率仍有下行空间。领先指标M1同比-M2同比显示,2024年上半年长端收益率或继续面临下行压力。从久期策略来看,至少在见到基本面的持续性改善之前,中性偏长的久期可能较为有利。不过,由于长端收益率容易受到情绪及预期的扰动,短债的确定性可能相对更高。

信用债方面,城投债利差已经快速压缩,相对性价比下降,关注二级资本债及永续债的投资机会。从7月底开始申报特殊再融资债至2023年末,城投债的信用利差平均下行约50BP。尽管以1-2年维度来看,城投利差仍有进一步下行空间,但在当前位置城投债相比于二永债的相对性价比下降。

海外市场方面

摩根资产管理中国资产配置及退休金管理首席投资官恩学海指出,从过往经验来看,美联储结束加息后的一年里,海外股票和债券大多会有出色表现。历史经验显示,美联储结束加息后一年,海外市场往往股债齐升。这或意味着2024年海外股票和债券都有相当潜力,即使是悲观的投资者可能也要开始部署投资。

随着美联储12月会议释放明显的转向信号——利率点阵图显示2024年降息三次,投资者几乎一致地认为,本轮加息周期已经结束,分歧在于何时开始降息。10月末以来美债收益率大幅下行,也指向了加息周期的结束。在过去的5个加息周期中,10年期美债收益率通常先于联邦基金利率而见顶,在最后一次加息与第一次降息之间前者平均下降了107个基点。

美债收益率的下降趋势提升了政府债券、高评级债券等海外核心固收资产的配置价值,尤其是对相对保守、偏向稳健的投资者而言。即使投资者对未来一年美联储是否降息仍有疑虑,那么未来三年会降息则是大概率事件,追求确定性的投资者可以先短债、后长债或者多短债、少长债的方式在多元化的投资组合中予以考虑。

高收益债券的到期收益率具备较高的吸引力,而部分更低信用评级的发行人在2023年转向私募信贷也意味着整体高收益债券发行人的信用评级反而有所上升。因此尽管美国经济的潜在波动可能在短期放大高收益债券的波动,但如果投资者的投资期限在2-3年,那仍然较有吸引力。

股票方面,美国经济相对其他发达市场的更高的稳定性,有望继续支撑美股表现,而利率的下行趋势可能令美国成长股相对占优,亚洲股票亦有“困境反转”式的投资机会。2023年亚股经历了持续的盈利下修,目前下修过程已经接近尾声,而对2024年的盈利增长预期则领先其他主要市场。美债收益率回落的背景下,海外资金有望重返亚洲市场进行配置,也将对亚股构成支撑,尤其是在复苏上半场亚洲高息股值得重点关注。

大宗商品方面,2024年黄金的相对确定性较高。黄金作为不生息资产,在美债收益率下降的趋势下吸引力明显上升。尽管单纯作为避险资产,黄金的历史波动远大于美债,但黄金除了避险还有抗通胀等作用。此外,全球主要央行的大举增持,也对黄金构成支撑。