财联社1月11日讯(编辑 潇湘)在上周,美国金融市场已经经历了年内的“第一个”美联储纪要发布日、“第一个”非农数据发布日,而今晚的这“头一遭”——则将轮到近年来重要性更加靠前的CPI数据……

随着疫情给经济造成的扰乱进一步减弱,加之众多商品价格的持续回落,许多业内人士预计,美国通胀势将在2024年进一步下降,年底时料接近美联储设定的2%目标。不过在此期间,通胀的回落势头预计不会完全一帆风顺,而今晚,市场交易员和美联储决策者可能就将面临2024年的首道通胀考验。

按照日程安排,美国劳工部定于北京时间周四21:30公布12月CPI数据,该数据料将透露出更多有关美联储何时可能开始降息的线索,股市、债市、汇市和大宗商品的投资者,势必将无一例外对此高度关注。

今晚美国CPI数据预期如何?

从目前的市场预期看,今晚的美国CPI数据可能会有一个“坏消息”和一个“好消息”。

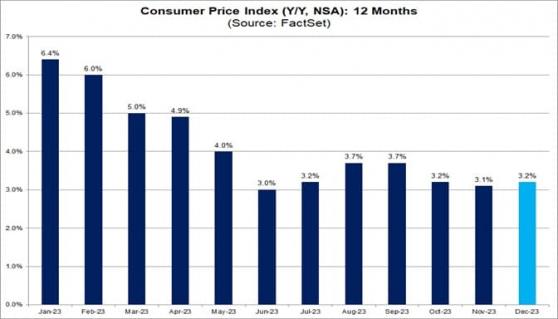

坏消息相对更加明显。那就是业内调查预计,美国12月CPI同比涨幅可能会时隔四个月再度出现回升——目前预期中值为3.2%,高于前月的3.1%。

尽管美国整体物价已经逼近了重返“2时代”的边缘,但这层窗户纸似乎依然没有那么容易被捅破。

而好消息虽然相对不那么容易被发现,但可能更受美联储的重视——即从市场预期看,剔除易波动的能源和食品价格的12月核心CPI同比涨幅,有望进一步回落:预计将降至3.8%,前值为4%。这预示着美国核心CPI数据在过去两年美联储激进加息后,将首度回落到“3时代”,这也将是2021年5月以来的最低水平。

在月度环比数据方面,12月CPI月率料将上升0.2%,前值为0.1%;12月核心CPI月率则料将上升0.3%,与上月持平。

下图是有着“新美联储通讯社”之称的著名记者Nick Timiraos,就华尔街大行对今晚CPI数据的最新预估数字的归纳。投资者在今晚CPI数据正式出炉前,可以先做到“心中有数”。(需要指出的是:很多华尔街大行对今晚CPI同比的预估落在了3.3%,这要比目前市场3.2%的中值预估还要略高些)

值得注意的是,过往曾有过多次精确预测CPI数据先例的克利夫兰联储的CPI临近预测模型,眼下的预估也均比市场的中值预期要更高一些——该模型显示,美国12月CPI同比涨幅料为3.32%,环比则为0.3%;核心CPI涨幅料为3.93%,环比则为0.33%。

当然,在今晚的CPI出炉前,美国通胀领域也并非没有利好传来。纽约联储本周早些时候公布的最新调查就显示,消费者对未来一年的通胀预期已降至三年来的低点。具体数据显示,12月份的通胀预期从前月的3.36%下滑至了3.01%。

回看数据间的对比,在过去几个月,纽约联储该项通胀预期调查,与美国CPI数据的具体表现之间,还是存在一定较为明显的关联性的。

当前美国通胀形势有哪些变化值得留意?

整体而言,在去年下半年尤其是过去几个月,美国通胀的下降速度要快于美联储和华尔街经济学家的预期,这在很大程度上强化了市场当前对美联储今年大幅降息的押注。

美国通胀的意外下滑主要得归功于核心商品价格的回落,截至11月底,该指标已经连续六个月下跌,与之前一年多时间里的变动形成了鲜明对比——从2020年2月到2023年5月,核心商品物价曾上涨了约16%,消费需求飙升以及供应链问题导致汽车、服装等商品价格大幅上涨。

而根据1月3日发布的12月会议纪要显示,美联储官员在上个月的政策会议上正在讨论,供应链的改善是否会继续帮助缓解物价压力。一些经济学家们则质疑,供应方面是否还有更多改善空间。

富国银行高级经济学家Sarah House表示,“这是一个巨大的不确定性来源,通胀最初上涨速度快于模型和之前的经历,现在有可能下降速度也会更快。”

而在核心商品以外的CPI其他组成部分,一些麻烦则依然存在——尤其是在服务业和住房价格领域。分析师将关注居住类通胀价格,这也是CPI最大的组成部分,几乎占三分之一权重。住房类价格涨幅在截至2023年3月的12个月里最高达到8.2%,远远超过疫情爆发前几年3%-3.5%的典型区间。

自那以后,截至11月,居住类价格涨幅已经下降到6.5%左右,而且市场普遍预计会继续减速。但这个进展料相对缓慢,因为居住价格是一个滞后指标,尚未完全反映2023年期间租金成长的放缓,一部分原因是人们只有在续租或搬家时才会注意到租金的变化。

瑞银投资银行的经济学家Alan Detmeister表示,到今年下半年,我们应该会看到月租金涨幅非常非常接近疫情前的水平。

对于今晚的CPI数据,美国银行分析师预计,核心商品和核心服务通胀变化呈现分歧的情况,在12月很可能仍将延续。二手车价格下降将推低商品通胀,而房租价格上涨将推高服务价格。“我们预计核心商品和核心服务将继续呈现两种不同的景象。”

加拿大国家银行财富管理(NBF)则表示,食品和住房价格预计将再次上涨,而汽油价格的下降应会转化为能源领域价格的走低。如果我们的预测是正确的,所有这些都可能导致CPI环比上涨0.2%,同比则可能会从3.1%升至3.2%。就核心价格而言,核心CPI环比可能上涨 0.3%,同比则应会从4.0%下降至3.9%。

此外,荷兰国际集团认为,鉴于汽油价格下跌和住房租金数据更加良性,我们预计本月CPI报告将走软。核心CPI将自2021年5月以来首次同比跌破4%,这将使美联储更有信心,相信通胀将在2024年中期达到2%的可持续目标。

Vanguard投资战略部高级国际经济学家Andrew Patterson则表示,与2023年初相比,物价增幅继续快速下降。但他预计,美联储要到今年年底才能实现2%的通胀目标,或者更有可能在2025年初实现。

今晚金融市场会如何研读CPI数据?

在今晚CPI数据的结果出炉前,金融市场的谨慎情绪似乎正再度占据上风。

摩根大通对客户进行的一项调查显示,尽管市场共识仍倾向于债市继续上涨,但目前债市的仓位是四个月来最中性的。这一背景表明,许多投资者正在等待债券市场的下一步走势变得更加明朗后,再选择方向。

而在外汇市场方面,不少交易员眼下也正严阵以待。多个主要货币对的隔夜隐含波动率,要比上周五的非农前夕还要更高。

对于许多市场参与者而言,今晚的主要风险可能还是集中在CPI数据是否最终出现意外上行方面。因为随着新年伊始利率市场对美联储降息预期的持续降温,交易员们对美联储3月降息的概率预期,已从原先的逾八成缩窄至了约65%。

这已经是一个比较模棱两可的数字。事实上,一旦今晚的CPI数据大幅超过市场预期,这一概率甚至有可能降至五成以下,这将令3月降息不再成为业界的基准情景预测。

美国银行的分析师就表示,如果CPI报告高于预期,可能会使美联储继续处于观望状态,并有可能将降息推迟到今年晚些时候。

Vanguard投资战略部高级国际经济学家Andrew Patterson也指出,结合美联储官员在过去几周的沟通,他认为CPI超预期将意味着他们更有可能比市场预期的更长时间维持利率不变。这可能比过往任何一个通胀数据更能影响市场。

盛宝银行集团在最新报告中,则对今晚CPI数据后的三种情境作出了解读。

①如果CPI数据出人意料地上扬,我们可能会看到3月份的降息定价出现下滑——可能会低于50%,资产类别可能会出现以下变动:股市下跌、债券价格下跌(收益率上升)、美元走高、 黄金因美债收益率上升而走弱,石油可能因需求担忧增加而下滑。

②如果CPI数据出现意外下行,我们预计市场走势会更加温和,但仍不能排除膝跳式反应。除非出现重大意外,否则市场对降息的定价可能不会有大的变化。资产类别的反应可能如下:股市横盘至上涨、债券价格上涨(收益率下降)、美元走低、商品价格可能反应平淡,但黄金可能上涨;除非实际收益率仍被认为过高,石油价格可能继续走低,因为需求担忧依然存在。

③如果CPI数据整体符合市场预期,核心CPI低于4%大关,将为市场的软着陆希望投下更多的信心票。届时资产类别的反应可能如下:股市上涨、债券价格下跌(收益率上升)、美元横盘至走低,黄金在软着陆的环境中可能下跌,石油可能因需求担忧缓解而上涨。