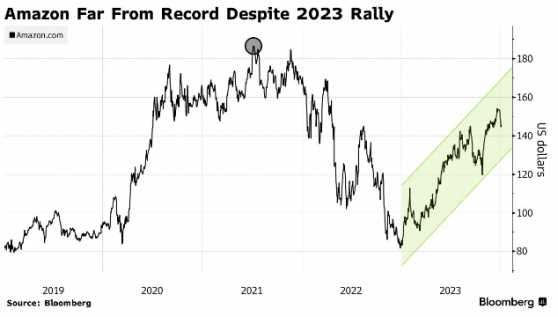

智通财经APP获悉,据市场分析师观点,亚马逊(AMZN.US)的股价在历经2024年的艰难开局后有望恢复涨势,或将渐入佳境并重返两年多前创下的历史纪录。

据媒体追踪的分析师数据,约97%分析师对亚马逊持推荐观点。美国银行、花旗集团、德意志银行、高盛和摩根大通等公司将其评为2024年最热门的电子商务或互联网股票,而投行奥本海默和Roth MKM则将其评为最受欢迎的大盘股。

这种看涨共识可能会给一些逆向投资者敲响警钟,尤其是继该股股价去年飙升81%、创2015年以来最大涨幅之后。在上周的大跌中,该股是受打击最严重的大型科技公司之一,尽管它的表现好于苹果公司(AAPL.US)。本周,亚马逊周一上涨了约3%。

人们对亚马逊利润前景的充足信心部分来源于人工智能的利好因素。据分析师对亚马逊的平均目标价显示,亚马逊股价的上涨空间约为25%,这将使亚马逊股价接近2021年7月的历史收盘高点。据华尔街分析师们的观点,在大型企业中,目前只有英伟达(NVDA.US)显现出比亚马逊更为优异的回报潜力。

安德鲁·斯利蒙(Andrew Slimmon)在其摩根士丹利的投资组合中持有亚马逊股票,称:“我认为,今年亚马逊将突破前期高点。相对于其历史水平,亚马逊目前并不贵,其表现已超出预期,而且普遍预期也在上升。这是牛市的秘诀。”

在美股七巨头(标准普尔500指数市值最大的七只股票)中,亚马逊是最久未创下历史纪录的公司了,相比之下,苹果、微软(MSFT.US)和英伟达去年都已创下了新高。美股七巨头中的谷歌(GOOG.US)母公司Alphabet、特斯拉(TSLA.US)和Facebook母公司Meta(META.US)在去年推动市场走强之后,1月份大多表现不佳。

分析师推荐亚马逊的原因各式各样,但大多数分析师都认为亚马逊将具有越来越好的增长趋势,及不断提升的利润率,尤其是该公司从疫情期间的投资中获益。此外,人工智能也有望提升其云业务的需求。

根据彭博社汇编的数据,在过去三个月里,尽管市场对亚马逊2024年收入的预期持平,但对净利润的一致预期上升了18%。据其在10月份发布的财报显示,其销售额和盈利都展现出强劲增长,尤其是云业务。

估值吸引力

盈利状况的改善有助于提升亚马逊的估值吸引力。该股目前市盈率为32倍,虽然高于纳斯达克100指数的23.9倍,但远低于亚马逊57倍的10年平均水平。

投资机构Needham将估值作为一个卖点,其将亚马逊列为2024年前FAANG集团公司中第二受欢迎的公司,仅次于Alphabet,而将Meta、苹果和奈飞(NFLX.US)等科技公司列于亚马逊之后。

亚马逊一直是分析师们的首选。虽然高盛、瑞穗证券和富国银行这些看涨者长期以来都得到了回报,但买入评级并不一定会转化为优异的业绩:亚马逊过去五年的涨幅约为80%,而同期纳斯达克100指数的涨幅为150%。

精品投行Evercore投资组合经理安德鲁·黄(Andrew Huang)预计,利润率和云计算需求的改善将在2024年为亚马逊股价提供支撑,而相对于其历史的低估值则会降低下行风险。

不过,他同时也表示,近乎一致的看涨可能是一个逆向指标。他说:“如果在去年的涨势之后,每个人都在期待另一个好年景,这可能意味着现在是削减仓位的时候了,因为即使稍有失望,股价便会受到打击。”