智通财经APP获悉,在市场对美联储等主要央行即将降息的预期升温的推动下,债券价格在11月和12月连续两个月大幅上涨,将固定收益市场从几乎前所未闻的连续三年下跌中拯救了出来。

数据显示,有着“全球资产定价之锚”的十年期美债收益率在11月下跌了53个基点之后,12月以来又下降了50个基点。这是自2008年全球金融危机期间美联储大幅降息以来的最大两个月跌幅。

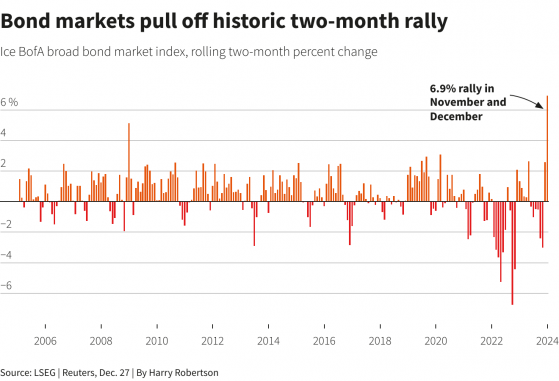

根据伦敦证券交易所(LSEG)自1997年以来的数据,追踪政府和公司债券的ICE BofA全球广泛债券市场指数在过去两个月上涨了约7%,是有记录以来表现最强劲的八周。

在10月时,企业和家庭还面临着十多年来最高的借贷成本,而债券收益率的大幅下降缓解了企业、家庭、房地产市场和政府面临的压力。对于意大利等高负债国家来说,债券收益率的下跌也是一件好事。

美联储在12月政策会议上意外放鸽助长了投资者对降息的押注。资产管理公司DWS欧洲固定收益业务主管Oliver Eichmann表示:“我们对这次债券市场反弹的力度感到意外。”

美联储在12月政策会议后公布的最新点阵图显示,美联储将明年的降息幅度上调了50基点——对2024年年末的利率预期从5.125%调整至4.625%,这意味着美联储认为明年将有三次25基点的降息(即全年降息75基点)。这一调整幅度比华尔街预期的要更为鸽派,华尔街此前普遍预期点阵图会暗示明年有50基点的降息。掉期合约显示,自此之后,交易员一直在加大对美联储在2024年降息幅度的押注,目前预计美联储将在明年降息150个基点。

在降息预期升温的情况下,债券市场中风险较高的部分的吸引力越来越大,涨幅也最大。意大利十年期国债收益率12月以来下跌了75个基点,有望创下2013年的最大单月跌幅。同时,美国和欧洲的垃圾级债券收益率与基准无风险收益率的息差已降至2022年第二季度以来的最低水平。

不过,也有投资者都认为债券市场的反弹将无法持续下去。Oliver Eichmann表示,此次反弹太过了,他预计在新的一年里,央行行长们将采取更多“反击”措施,降息幅度也将低于市场预期。