投资者曾敢于再次梦想迅速转向降息,但随后的美联储主席杰罗姆·鲍威尔(Jerome Powell)却让他们猛然醒悟。瑞银表示,美国经济可能正在重温“咆哮的20年代”,这意味着增长、通胀和利率都将保持在高位。

许多预测者曾预计经济将出现衰退,但增长势头远好于预期,上个季度美国 GDP 增速创两年来最快。与此同时,通胀已从四个十年高点回落,但仍远低于美联储 2% 的目标。基准 10 年期国债收益率已飙升至 16 年高点。

瑞银美洲资产配置主管贾森·德拉霍(Jason Draho)领导的团队表示:“数据表明经济正处于新的宏观体制中。” “一个政权是由其增长、通货膨胀和利率属性来定义的。”

策略师们补充到,GDP 增长、通胀、债券收益率和利率的提高将是经济“蓬勃发展的20年代结果”的主要特征。

瑞银表示,这十年的另一个特点可能是波动性更高。

自新冠大流行开始以来,股票和债券往往朝着不同的方向发展,股票大幅上涨,而固定收益遭受市场历史上最严重的暴跌之一。

但近几个月来,这两种资产类别显示出更多相关迹象,在 7 月底至 10 月底期间,两者均出现下滑,之后投资者相信美联储现已不再提高借贷成本,从而推动了近期的反弹。

瑞银表示:“股债相关性越高,多元资产投资组合的波动性越大,通胀波动性越高,后果就越严重。”

另一方面,今年债券市场并没有什么是确定的。投资者曾敢于再次梦想迅速转向降息,但随后的美联储主席杰罗姆·鲍威尔(Jerome Powell)却让他们猛然醒悟。

虽然他表明美联储将保持谨慎,但他也警告称,如果需要将毫不犹豫地再次加息。随后导致短期债券收益率飙升,而 30 年期国债的惨淡表现再次引发了人们对供应过多的担忧。

说到供应担忧,美国债务成本每年可能突破 1 万亿美元的前景提醒人们为什么政府可能需要继续提振销售。

由于预期全球紧缩周期最终结束,债券本周大部分时间都在上涨,随后出现了迅速逆转。

人们对美国国债避免连续第三年亏损的希望破灭了。美国国债的剧烈逆转突显了创纪录的空头可能有助于推动早前的上涨。

考虑到十月下旬零息债券销量激增,许多人似乎都在试图选择收益率最高点,而这种工具在收益率下降时受益,在收益率上升时表现不佳。

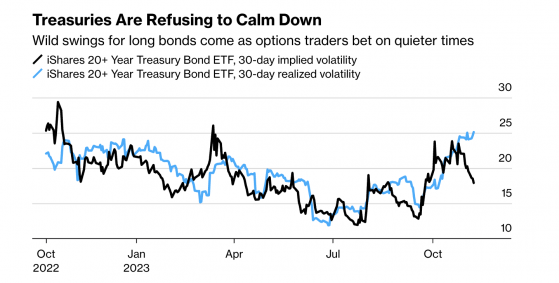

债券的波动很大程度上归因于央行提供的非常不确定的前景。

美联储官员表示,加息的全面影响尚未显现。他们仍试图评估长期国债收益率的上升是否足以帮助经济降温,从而抑制进一步加息的需要,即使这些收益率迅速下跌。

与此同时,加拿大央行官员也陷入困境。

美联储理事克里斯托弗·沃勒(Christopher Waller)将 10 年期利率的上涨称为“地震”。

明尼阿波利斯联储主席尼尔·卡什卡里(Neel Kashkari)不太确定收益率的攀升是否足够重要。

他表示,尽管有积极迹象表明价格压力正在缓解,但现在宣布战胜通胀还为时过早。

国际货币基金组织(IMF)希望欧洲央行维持高利率,而德国央行行长约阿希姆·内格尔(Joachim Nagel)则试图平息有关降息的传言。

在英国央行首席经济学家表示 2024 年 8 月的降息“似乎并非完全不合理”之后,英国交易员加大了对宽松政策的押注,金边债券大幅上涨。 尽管英国央行行长安德鲁·贝利(Andrew Bailey)反对这一想法,但他们仍坚持这些立场。

亚洲的观点更为鹰派,澳大利亚央行自六月以来首次加息。尽管这也表明进一步加息的障碍更大。

日本央行行长植田和男暗示,在某个阶段可能会开辟一条摆脱超级宽松环境的道路。