财联社11月7日讯(编辑 黄君芝)摩根大通(JPMorgan)首席全球市场策略师科拉诺维奇(Marko Kolanovic)表示,上周股市的反弹即将告吹。

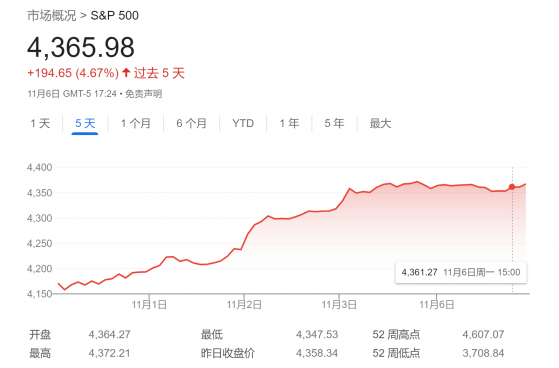

标准普尔500指数上周飙升6%,创下今年以来最大单周涨幅。这一跳升的部分原因是10月份就业报告低于预期,导致债券收益率暴跌。但Kolanovic并不买账,因为一系列风险正开始汇聚。

他表示:“我们认为,随着美联储将在更长时间内保持高位,估值过高,盈利预期仍然过于乐观,定价能力正在减弱,利润率面临风险,营收增长放缓将继续下去,股市将很快恢复到没有吸引力的风险回报水平。”

最重要的是,经济的坏消息对股市来说是好消息的想法是非常不稳定的,因为经济数据的进一步恶化可能会敲响经济衰退迫在眉睫的警钟。

“实际上,很难区分健康的经济放缓和衰退的初始阶段,”他说。

市场目前预计美联储将在明年春季之前保持利率稳定,届时市场预期美联储将降息而非加息。

Kolanovic表示,尽管股市投资者希望看到利率下降,但最重要的是降息背后的潜在原因。如果美联储放松货币政策是因为通胀已经得到控制,经济依然稳健,这将利好股市;但如果美联储降息是因为经济走弱,这将不利于股市。

此外,如果美联储不降息或加息,而是将利率维持在当前水平,那对股市来说可能是一个更大的问题。

“由于美联储短期利率将在更长时间内保持在较高水平,市场可能开始消化政策错误,导致长期收益率下降,这最终可能对股市没有帮助,尤其是如果2024年的盈利预测开始下调的话。”他补充说。

实际上,Kolanovic并不是华尔街唯一的看跌者。摩根士丹利(Morgan Stanley)首席美国股票分析师兼首席投资官Mike Wilson周一重申了他的观点,即近期股市的反弹只不过是熊市反弹。

需要注意的是,这两位投资策略师今年一直看空股市,即使在2023年的大部分时间里股市都在强劲反弹。