最近国内调侃最多的是,传统意义上的“BBA”(奔驰、宝马和奥迪)现在变为“BBL”(奔驰、宝马和理想),奥迪直接被怼出了国内豪车的前三。在全球新能源汽车发展最为迅猛的中国市场,面对“新势力”们的竞争,以及“老乡”宝马和奔驰的“插刀”,奥迪确实显得后劲不足。

作为奥迪集团最为重要的市场,2023年上半年,其在中国(包括香港)的交付量同比仅按年增长2.1%,至32.85万辆,而同期理想(02015.HK)在中国的零售销量则同比增长130.3%,至13.91万辆,特斯拉(TSLA.US)的中国零售销量则按年增长48.9%,至29.41万辆。

先勿论其价位是不是匹配得上“BBA”最初定义的贵气,关键点在于中国消费者对于是否选择新能源汽车和智能汽车的要求,或要高于品牌标识。

要知道,中国的交付量可是占了奥迪集团总交付量的36%(2023年上半年数据),而2022年的数据为39.5%,可见中国市场对其重要性,而其在中国市场所面对的竞争正在加剧。

如何应对这一挑战?尽管姗姗来迟,奥迪集团还是义无反顾地展开了全面置换新能源战略。

奥迪的背景

奥迪的起步要比宝马和奔驰晚一点。

1909年,奥古斯特·霍希(August Horch)离开了当时的霍希公司,于茨维考(Zwickau)创办奥迪汽车公司(Audiwerke)。

1932年,1899年成立的霍希公司、1896年创立的漫游者公司、1902年始创的DKW公司以及前述的奥迪汽车公司四合一,成立汽车联盟公司(Audi AG),奥迪的四环徽标就是象征着这四家成员公司。

与宝马和奔驰以发动机起家不同,奥迪从诞生起就有着赛车基因,在二战之前,奥迪与奔驰一起主宰了世界汽车大赛的赛场。

二战之后,新汽车联盟(Auto Union GmbH)于1949年在英戈尔施塔特重新注册成立。早期阶段,新汽车联盟由于发动机技术落后,而且缺乏战略布局,销售下滑。

1958年和1959年,戴姆勒·奔驰以低价收购了新汽车联盟,戴姆勒·奔驰委派了工程师路德维希·克劳斯(Ludwig Kraus)担任技术总监,并带来了四缸四冲程发动机。

但是新汽车联盟的生产和销售表现却不是那么理想,并陷入财政危机。1964年起,新汽车联盟的所有权分阶段出售给大众汽车,大众汽车于1966年全面接管。在交易期间的1965年,新汽车联盟正式推出了战后第一款采用四冲程发动机设计的全新车型,并开始以“奥迪”为其新车命名,新汽车联盟慢慢走出困境。

20世纪70-80年代,奥迪陆续推出了以五缸发动机(1976年)、涡轮增压(1979年)和 quattro 四轮驱动(1980年)。90年代,随着德国社会的变革,奥迪也渐渐进入快速发展的阶段。1998年,奥迪收购跑车公司兰博基尼和英国赛车发动机公司科斯沃斯。

其后于2021年也将宾利并入囊中。

现在的奥迪集团是大众旗下的高端品牌集团,由奥迪、宾利,以及意大利三大传统品牌兰博基尼、摩托车品牌杜卡迪和意大利设计公司(Italdesign),还有Audi Sport GmbH组成。

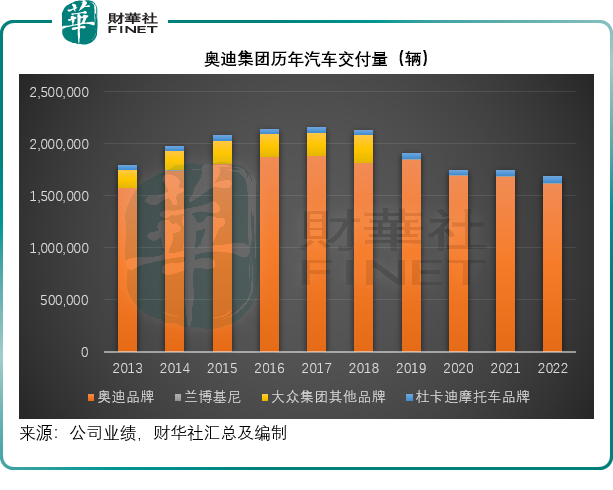

从上图可见,奥迪品牌的是该集团的主品牌,交付量占了总交付量98%以上。

中国市场对奥迪集团的重要性

1988年5月17日,奥迪与一汽在长春签署“关于在一汽生产奥迪的技术转让许可证合同”,和大众公司向一汽转让南非工厂奥迪100车身旧模具的合同,这是中国汽车工业史上第一个豪华车技术转让合同。自此,奥迪正式进入中国,开启中国汽车工业发展的崭新时代。

2021年,奥迪品牌与上汽进行全新合作。

2022年,奥迪在中国的车厂包括:一汽大众的长春、天津、青岛、佛山工厂,以及上汽大众的宁波和安亭生产基地。奥迪集团的产品行销全球100多个市场,在13个国家与生产合作伙伴经营22家工厂。于2022年增加的工厂包括宁波的多品牌工厂,以及合并宾利带来的英国克鲁郡工厂。

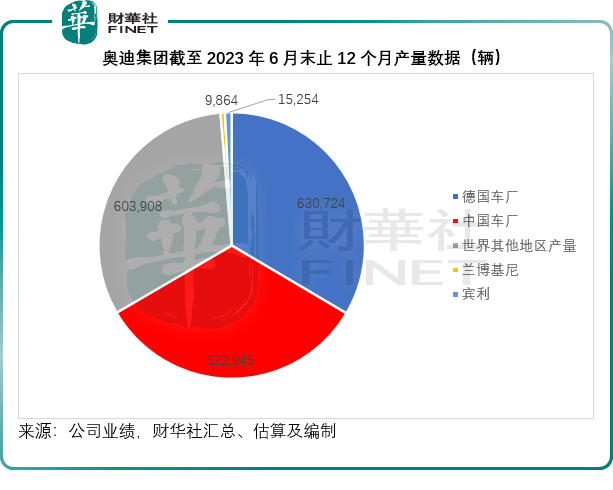

拥有全产业链优势的中国一直是奥迪最重要的生产基地。截至2023年6月止的12个月,中国车厂的产量贡献达到62.29万辆,占其汽车总产量的33.09%,仅次于德国车厂,见下图。

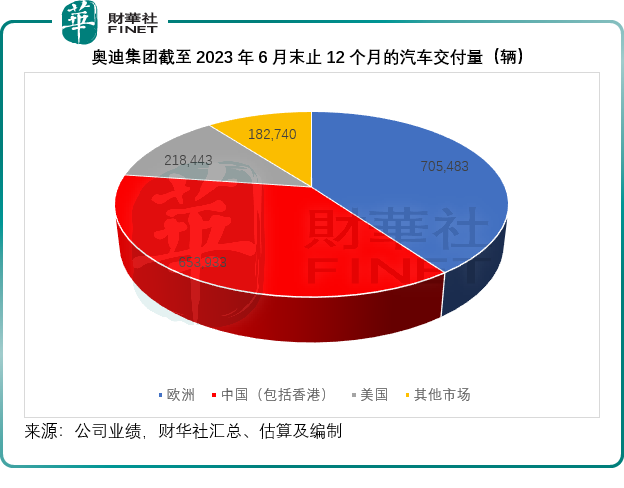

与此同时,中国也是奥迪集团最大的单一国家市场,没有之一,见下图。

截至2023年6月末止的12个月,奥迪集团在中国的总交付量达到65.39万辆,占其总交付量的37.14%,是本土市场德国交付量的2.76倍,是美国市场交付量的2.99倍。其中奥迪品牌车的中国交付量更是首屈一指,兰博基尼和宾利等更高档品牌的中国交付量也不遑多让,最近12个月的交付量占比分别达到9.41%和23.84%,就连摩托车杜卡迪的交付量占比也有6.73%,可想而知,中国消费者对于奥迪集团产品的偏好。

但是,现在这种趋势似乎在悄悄发生变化,新一代的中国消费者开始将目光放到品牌以外、实用之内——智能与电动要比品牌更贴近Z世代的需求。

所以,奥迪集团不得不变。

奥迪的2030年战略

与“老乡”宝马和梅赛德斯-奔驰一样,为顺应绿色动力发展时代的需要,奥迪陆续推出g-tron天然气混合动力、h-tron氢能全电驱动以及奥迪e-tron纯电动系列车型,并设立了2030年战略,推动电气化。

从2026年开始,奥迪将只推出全电动车型,其计划推出超过20款电池电动车型。

2023年,奥迪Q6 e-tron家族将在英戈尔施塔特开始生产,采用高端平台电动汽车的灵活车辆架构(PPE)。该PPE为其未来的全电动汽车生产而设。在未来的数字化中,奥迪正使用E3,这是奥迪与大众集团内部软件部门CARIAD合作开发的新一代统一电子架构。与此同时,奥迪正将其工厂电气化。从2029年开始,奥迪的所有工厂都至少生产一个全电动汽车车型。

当然作为最重要的生产基地和市场,奥迪集团在中国的布局也跟随其战略而变。

2022年6月23日,奥迪一汽新能源汽车在长春的工厂奠基,成为奥迪在中国电动化战略的关键,奥迪在该项目中投资约26亿欧元,包括成立新公司和新生产基地。根据规划,新工厂年产能为15万辆,2024年投产PPE平台电动车。

奥迪集团也订立了2030年的目标,就是实现每年销售回报率14%。

但值得留意的是,其2023年上半年的销售回报率只有10%,而2022年为12.2%,疫情前的2019年更只有8.1%,而要达到如此高的回报率,奥迪表示重点放在提高产品的盈利能力,尤其是电动汽车的盈利能力。

奥迪的新能源发展起步有点慢

奥迪透露早在2021年终,其就决定成为第一家退出内燃机业务的德国高端制造商。但对比于同行,奥迪集团的新能源产业发展还是慢了不止一拍。

奥迪集团的纯电车主要来自奥迪品牌,兰博基尼和宾利的新能源汽车以混动为主。2023年上半年,其纯电汽车产量同比大增82.1%,至9.76万辆,远高于其交付量,而混动汽车产量同比增长19.9%,至3.83万辆,新能源汽车的合计产量为13.59万辆,占其汽车总产量的13.7%。

2023年上半年,奥迪集团合共交付了91.95万辆车,同比增长15.3%,其中奥迪品牌的交付量为90.71万辆,按年增长16%,全电动车型的增长最为显著,交付量达7.56万辆,同比增长51.19%,其中奥迪Q4 e-tron的贡献最大,同比大增163.7%。

且不论兰博基尼和宾利等超高端品牌的混动汽车交付情况如何,单就纯电汽车交付表现而言,就落后于同行。从其提供的数据来看,2023年上半年,7.56万辆的纯电交付量仅占奥迪集团总交付量的8.2%而已。

需要注意的是,梅赛德斯-奔驰的2023年上半年总销量为101.92万辆,其中纯电车型销量为11.285万辆,同比增长92.51%,占其总销量的11.07%;加上混动汽车在内,新能源车销量为18.76万辆,同比增长36.35%,占其总销量的18.41%。

宝马的2023年上半年汽车交付量为121.49万辆,同比增长4.72%,其中纯电动车的交付量为15.29万辆,同比增长101.52%,占其总交付量的12.59%;加上混动在内的新能源车交付量为24.55万辆,同比增长33.07%,占其总交付量的20.21%。

不论是纯电汽车的交付量规模、增幅还是占比,宝马与梅赛德斯-奔驰都远远抛离奥迪,可见奥迪要想在新能源汽车领域有建树,还需加把劲。

为此,奥迪集团于2023年上半年增加了对研发的投入,同比增加4.2%,至19.57亿欧元,该公司披露主要用于电气化的新车型。另外,2023年上半年,奥迪的资本开支增加至12.4亿欧元,而去年同期为8.47亿欧元,主要用于即将推出的产品,在2023年末到2024年,奥迪将推出多款新品,单是2024年,就会推出10款全新及升级后的车型。此外,资本开支增加还因为投入到中国的奥迪一汽新能源公司,用于生产电动汽车的新厂。

这些努力,只是一个开始,奥迪集团能不能从后赶上,也许要到2030年才能见分晓。