智通财经APP获悉,中信证券发布研究报告称,受煤价下跌影响,上半年样本公司净利润同比下降超过25%,Q2环比业绩下降约29%。尽管业绩下跌,但板块的估值及股息率仍具备吸引力。展望下半年,经济复苏的节奏或是影响煤价及板块盈利的关键变量。随着市场情绪企稳和政策的不断叠加,该行认为煤价底部预期逐步明朗,板块具备估值提升的潜力。建议沿两条主线配置公司:一是具备持续分红能力的企业,二是“估值”破净但业绩有改善预期的企业。

中信证券主要观点如下:

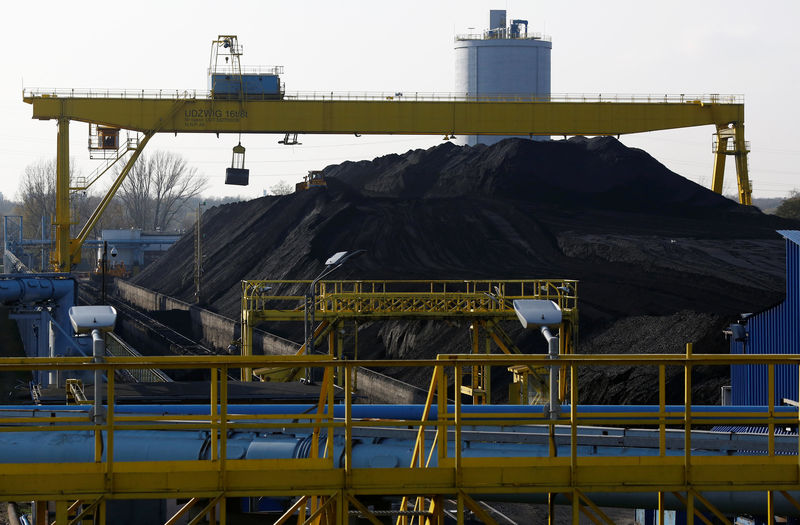

样本公司煤价同比下降约15%,产量同比增长5%。

我们跟踪的23家煤炭上市公司,2023年上半年合计生产原煤5.75亿吨,同比增长5.25%。煤炭销售均价同比下降14.83%,其中动力煤/冶金煤/无烟煤公司销售均价同比分别下降9.66%/19.83%/23.94%;各公司吨煤毛利算数平均同比下降17.72%,其中动力煤/冶金煤/无烟煤吨煤毛利分别同比下降10.05%/ 23.91%/30.94%。

样本上市公司净利润上半年同比降幅超25%,Q2环比下降29%。

样本公司上半年共实现净利润1076亿元,同比下降25.35%。我们测算,动力煤/冶金煤/无烟煤公司上半年吨煤净利分别为148/241/363元。分季度而言,多数公司Q2业绩环比下滑明显,样本公司整体净利润环比下滑28.77%,主要是市场煤价环比下行集中在二季度。与盈利下降对应,煤炭公司应收账款与经营性现金流都出现了一定的下滑。二季度上市公司以去库存为主,煤炭公司存货占比显著下降。

下半年展望:煤价中枢环比或有所下降,但煤价低点预期渐明。

同比而言,去年下半年保供力度增加以及火电发电量结构性增长,基数上升,因此今年下半年供需同比增速均有可能放缓。经历过二季度的煤价调整,三季度以来煤价处于震荡状态,短期进口煤价上涨、安监影响下供给结构性的收缩或支撑煤价小幅反弹,但后续动力煤淡季煤价还可能出现调整,我们预计下半年动力煤均价约在850元/吨,较上半年均价下跌8%。焦煤方面,地产开工景气回稳仍需时日,但低库存、秋季开工旺季或对煤价形成支撑,我们预计产地主焦煤均价或在1900~2000元,下半年均价环比下跌约10%~12%。若后续有更大力度的经济刺激政策,叠加或者经济复苏加快,煤价还有超预期的可能。对应至上市公司盈利,我们预计下半年样本公司净利润环比或下滑10%~20%。

风险因素:

若经济增速不及预期,或进一步影响煤炭需求和价格;保供增产政策后续或带来供给增量,进一步压制煤价;海外能源价格系统性下跌、推动国内煤炭进口继续增加。