瑞银集团(UBS.US)经过各种衡量后,不得不接盘麻烦多多的瑞信。转眼已过了两个多月,瑞银也公布了合并瑞信后的第一份季度业绩,市场最关心的是,硬“啃”了瑞信后,瑞银还撑得住不?

要合并规模庞大、麻烦很多的瑞信,不是一件轻松的事情,瑞银需要很多时间去消化、整合,短期难免要承受难以言喻的痛楚。

瑞银2023年第2季业绩

瑞银集团的2023年第2季和2023年上半年业绩包括瑞信从2023年6月1日起的业绩。

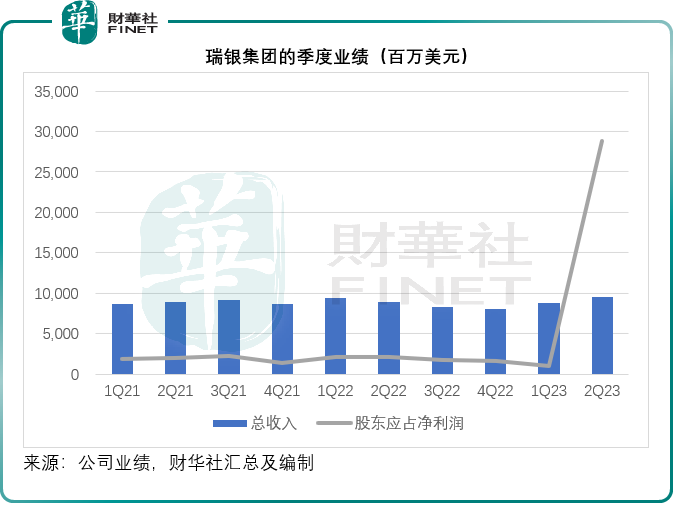

2023年第2季,瑞银的季度总收入同比增长6.99%,至95.4亿美元;2023年第2季的税前盈利为292.39亿美元,包括289.25亿美元的负商誉和8.3亿美元合并相关支出及收购成本。净信用亏损支出为7.4亿美元。成本收入比为88.9%。股东应占净利润为288.75亿美元,每股摊薄后盈利为8.99美元。CET1股本回报率为185.0%。

瑞信6月份的税前亏损为12.09亿美元,包括净信用亏损开支7.24亿美元和合并相关支出及收购成本3.74亿美元。

简单来说,因为合并瑞信而产生的289.25亿美元负商誉(为瑞银带来289.25亿美元的账面收益),其账面利润十分可观。

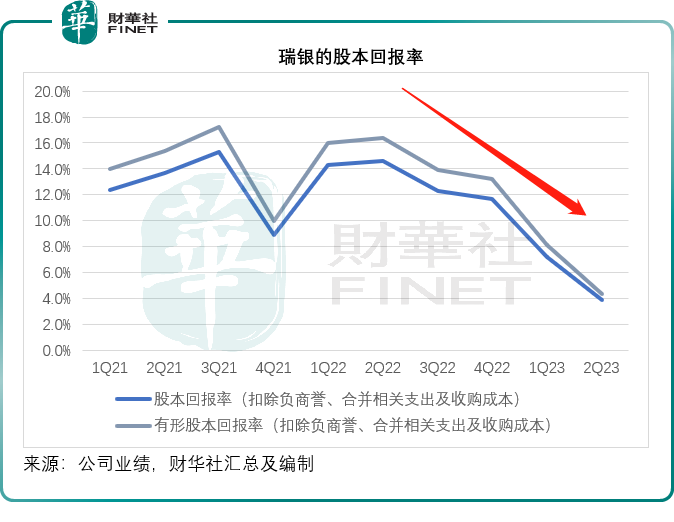

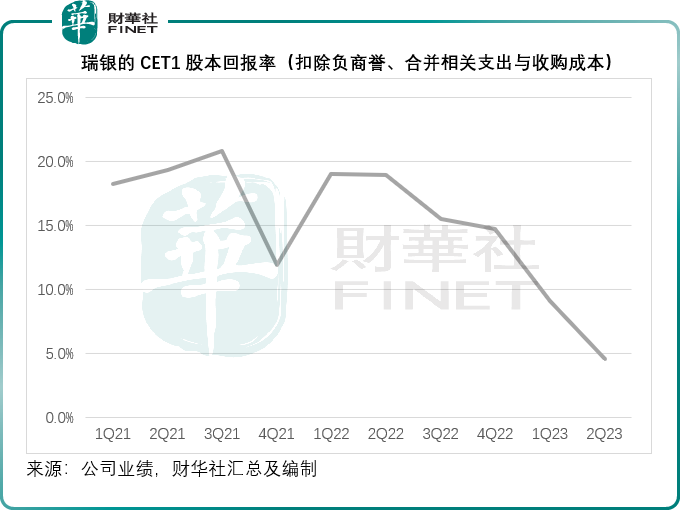

但是,扣除负商誉、合并相关开支和收购成本,2023年第2季税前经营溢利为11.44亿美元,按年下滑56.25%,成本收入比为80.3%,稍低于上季的82.5%,但远高于去年同期的70.6%;CET1资本回报率为4.5%,远低于上季的9.1%和去年同期的18.9%,见下图。

收购瑞信后,瑞银作何打算?

瑞银于2023年6月12日成功完成收购瑞信,并已着手推行整合,包括任命领导层。将瑞信的财富管理和Swiss Bank放入非核心和停业资产,将第2季的风险加权资产削减了90亿美元,并向瑞士国家银行偿还了流动性支持,自愿终止公共流动性支持和损失保护协议。

到2023年8月31日,瑞银公布了全面整合瑞信Swiss Bank的决议。

瑞银与瑞信的Swiss Bank在2024年计划合并之前将保持独立运营。瑞信品牌和经营将保留,直至瑞银于2025年完成将客户迁移到其系统。瑞银管理层表示,其目标是让客户转移的整个过程尽可能地“丝滑”。这两大瑞士金融实体将独立运营,直至2025年完成将客户逐渐转移到瑞银系统,因此在可预见的将来,不会对客户造成干扰。

此外,管理层表示自6月完成合并交易后,与各个业务分部的客户进行了交流,而且看到客户的信心在恢复,7月到8月的存款流量见正向增长。第2季,合并后集团的存款净流入达到230亿美元,其中有180亿美元来自瑞信的财富管理和Swiss Bank。不过,瑞信财富管理分部的资产净流出仍在持续,单相比于之前几个季度,流出的速度有所减缓,而且此趋势在6月份出现逆转。

纵观瑞银的各项资产业务,在第2季仍见强劲发展势头。瑞银的全球财富管理业务录得新资金(NNM)净流入160亿美元,是过去十年当中最高的二季度净流入,而资产管理的NNM也达到170亿美元(扣除货币市场和联营公司的贡献则为195亿美元)。

2023年7月和8月,其整体财富管理业务录得80亿美元的NNM净流入。

瑞银表示,已经创建了一个非核心和停业(NCL)业务部门,将包括瑞信与其发展战略的规则无关的业务敞口和业务,包括资本释放部的资产和负债,以及投资银行、财富管理和资产管理部门的大部分资产和负债,还有瑞银原本NCL组合的剩余资产与负债,以及因为收购瑞信而被认为不具战略意义的瑞银业务部门资产与负债放入到这个业务部门中。

截至2023年6月30日,NCL的敞口风险加权资产达到550亿美元,预计到2026年底,这些RWA(风险加权资产)中约有一半将耗尽。瑞银表示将积极减少NCL部门的资产,以降低运营成本和财富资源消耗,及简化基础架构。

瑞银表示,其目标是在2026年底前完成大部分整合,目标是实现超100亿美元的总成本节省,而累计整合相关费用预计可被与摊销成本金融工具的公允价值调整相关的约120亿美元的增值效益大部分抵消。

此外,其计划简化业务结构。

基于这些计划,不包括整合相关费用和增值效应,瑞银的目标是到2026年底实现退出率成本收入比低于70%(而目前不包括负商誉和交易相关费用的成本收入比高达80.3%),并朝着2026年CET1资本退出率回报率约为15%的目标迈进(去年同期为18.9%,而交易后扣除负商誉与交易成本的CET1股本回报率只有4.5%)。

瑞银预计,在收入稳定、成本节约和融资成本降低等各种措施的支持下,其2023年第三季度的基础税前盈利有望实现盈亏平衡,核心业务税前利润或可在2023年下半年实现恢复正数。