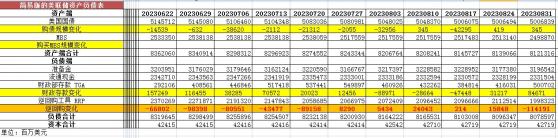

2023年8月31日,美联储照例公布了当周的资产负债表。

以下仅列出主要项目:

从资产端规模来看,本周减少177.5亿美元;资产负债表总规模8.121万亿美元,较上周回落。其中,国债资产5.006万亿美元,MBS 2.499万亿美元。

从负债端来看,逆回购减少1141.91亿美元,逆回购账户规模1.9983万亿美元。

财政存款增加846.71亿美元,财政存款账户余额5007.02亿美元。

这两项合计减少295.2亿美元。也就是释放流动性295.2亿美元。

综合以上,本周流动性方面释放约117.7亿美元。

本周准备金余额达3.1965万亿美元,较上周回升。

2022年6月2日,美联储的资产端规模是8.915万亿美元。

2023年8月31日,资产端规模8.121万亿美元,较2022年6月初减少7940亿美元。

从资产端变化来看,持续减少的主要是国债资产,2022年6月2日国债资产为5.77万亿美元,MBS2.7万亿美元。

2023年8月31日,国债资产5.006万亿,MBS2.499万亿。相比较2022年6月初,国债资产减少约7640亿美元,MBS的规模相较6月初下降约2010亿美元。

美国商务部周四(8月31日)公布的数据显示,剔除食品和能源成本的个人消费支出指数(PCE),即所谓的"核心"个人消费支出指数,7月份同比增长4.2%,符合经济学家的预期,高于6月份的4.1%。核心个人消费支出是美联储首选的通胀衡量指标。

在包括所有类别的总体基础上,7月份个人消费支出指数同比上涨3.3%,高于上月的3%,符合预期。

剔除波动较大的食品和能源部分的核心PCE物价指数月率连续第二个月录得上涨0.2%。整体PCE物价指数也录得增长0.2%。上个月,经通胀调整后的实际个人消费支出继6月份强劲增长后本月增长了0.6%,这是今年年初以来最强劲的增长。

美联储主席鲍威尔上周在杰克逊霍尔经济研讨会上说,通货膨胀仍然太高。

他说:"美联储的职责是把通货膨胀率降至2%的目标,我们会这样做的。"他警告投资者,利率将"在更长时间内走高"。目前,美国利率仍在5.25%至5.50%的区间内,为2001年3月以来的最高水平。

牛津经济研究院(Oxford Economics)经济学家Paul Ashworth指出,周四的核心个人消费支出数据受到投资组合管理价格月度涨幅7%的提振,这往往与7月份股市延续的2023年涨势一致。

Ashworth的研究显示,7月份,过去三个月的核心个人消费支出年化通胀率降至2.8%,为两年半以来的最低水平。

Ashworth写道:"这仍然高于(美联储的)2%的目标,但考虑到即将到来的住房通胀放缓,到2024年年中很有可能会回到目标水平。"

与此同时,周四公布的官方数据显示,美国上周初请失业金人数降至22.8万人,低于预期的23.5万人。这为周五公布的8月非农就业报告奠定了基础,该报告被视为美联储缓解物价压力决策的关键。

经济学家预计,8月份美国经济增加了16.8万个就业岗位,而失业率预计将保持在3.5%的水平。交易员们抱着这样的希望,即该报告将表明经济正在明显放缓,并最终让央行有理由暂停基准利率的上调。