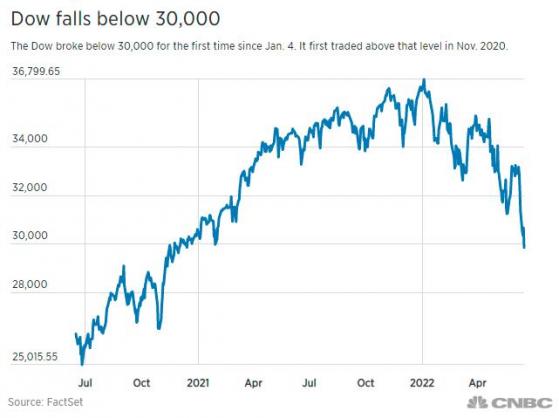

财联社6月17日讯(编辑 潇湘)鲍威尔安抚人心的“话术”似乎终究只能帮助华尔街“续命一天”——周四,随着全球多家央行紧缩美联储的脚步陆续加息,市场对经济数据的担忧情绪被再度点燃,美国三大股指全线重挫,道指更是一年半以来首次跌破30000点大关,而美债则因避险情绪的升温而走高,各期限美债收益率连续第二日回落……

行情数据显示,周四美国股市全面下跌。截止当日尾盘,标普500指数下跌123.22点,至3,666.77点,跌幅3.3%。道琼斯工业指数下跌741.46点,至29,927.07点,跌幅2.4%。这两个指数都创出2020年12月以来最低收盘水平。

科技股集中的纳斯达克综合指数更是下跌453.06点,跌幅达到惊人的4.1%,至10646.1点,为2020年9月以来最低收盘水平。

从各行业板块看,标普500指数中11个类股悉数收低。2022年以来唯一仍保持在正值领域的能源股也下跌了5.6%。

目前,标普500指数中只有13%的股票收盘高于200日移平均线,这一比例为自2020年4月以来的最低水平。

而继此前纳指和标普500指数先后入熊后,道指目前较历史高位的跌幅也达到了逾19%,逼近技术性熊市区域。

在美债市场上,各期限美债收益率周四亚洲时段曾一度明显回升,但此后随着市场风险厌恶情绪的升温,债市再度吸引了避险买盘的涌入,全天各期限美债收益率几乎均上演了倒V行情。

其中,指标10年期美债收益率下跌8.8个基点报3.203%,进一步脱离了周二曾触及的逾11年高位3.498%;与美联储利率预期关联最为紧密的2年期美债收益率也下跌9.7个基点报3.104%。其他期限收益率方面,5年期美债收益率跌8个基点报3.292%,30年期美债收益率跌8.5个基点报3.253%。

市场缘何在美联储决议日后再度风向骤变?

近几次美联储议息夜的行情,给人们的一个固有印象便是——由于美联储的沟通技巧(事先放风鹰派信息,决议日安抚人心),无论是美股还是其他风险资产,在美联储决议当天的表现几乎都不错。一项统计就显示,标普500指数在过去一年8个美联储议息日中(不含本周),有6天出现上涨。

但是,美联储的沟通技巧或者说是鲍威尔“话术”,虽然确实能在短线的行情中起到稳定市场的作用,但往往其支撑作用是有限的。像隔夜这样,美股在美联储议息次日大跌的景象,其实在今年已上演过不止一次。

Aviva Investors策略师Susan Schmidt就表示,“投资者情绪似乎一次只能关注一件事。昨天,美联储兑现了人们的预期:其采取行动对抗远高于人们预期的消费者价格指数(CPI)数据,该数据引发了人们对通胀强烈的担忧情绪。而如今,人们的关注点又转向了另一面:经济放缓。”

在经济数据方面,周四公布的美国数据进一步表明,经济活动正在大幅放缓。5月份新屋开工下降14%,远高于接受媒体调查经济学家预测的2.6%的降幅。费城联储6月商业指数录得负3.3,为自2020年5月以来的首次收缩。

LPL Financial首席市场策略师Ryan Detrick表示:“美联储现在手头非常紧,我认为投资者和市场总体上对美联储可能做到这一点失去了很多信心。事实是,美联储可能已经失败了。他们本应该更积极地加息,现在回过头去看可能应该从去年年底开始,而市场正在意识到这一点。”

摩根大通策略师就指出,目前股市反映的美国经济衰退概率为85%,市场对政策失误和随后不得不扭转政策的担忧正显著加剧。

根据彭博经济研究的最新预估,美国经济到2024年初下滑的概率现在接近四分之三,而就在几个月前,这甚至都毫无迹象。

华尔街还有这些担忧

在美联储本周三加息75个基点后,多个全球主要央行紧缩其脚步陆续宣布加息,也令市场对全球流动性全面收紧的局面感到忧心忡忡。

除了货币政策本身就与美联储挂钩的一些中东央行外,英国央行、巴西央行和阿根廷央行等周四也均在美联储决议后的24小时内宣布了加息的决定,而最受瞩目的或许还当属瑞士央行——该央行意外宣布加息50个基点,这是其15年来首次宣布加息。

尽管看似风马牛不相及,但瑞士央行的新动作依然令大洋彼岸的不少华尔街人士心头一紧。瑞士央行此次在加息的同时还表示,为确保适当的货币条件,愿意在必要时积极参与外汇市场,这令一些市场人士担心其可能出售外国资产以进一步遏止瑞郎的波动。

根据瑞士央行5月底发布的13F文件,该央行一季度持有约1770亿美元的美国股票,其中包含了大量的科技股,最大的持仓分别是苹果、微软、亚马逊、特斯拉和谷歌母公司Alphabet。

(瑞士央行的主要科技股持仓) 美国大型科技股周四普遍走低,微软下跌2.7%,亚马逊下跌3.7%,英伟达下跌5.6%。知名财经博客网站zerohedge就猜测称,“瑞士央行可能在一夜之间抢走了美联储的甜甜圈,因为很明显,世界上的许多投资者此前不知道瑞士央行拥有多少亿美元的美国大型科技股......并且准备清算。”

CNBC评论员David Faber也在个人推特中提到了这一现象。

此外,隔夜美股的大幅回落,也恰好发生在本周五的“四巫日”之前。“四巫日”是指美国市场于季月(三月、六月、九月、十二月)第三个星期五之衍生性金融商品到期结算日,预期当天价格会有较大的波动。

而据业内统计,这一次将有名义规模达到3.4万亿美元的期权到期,这一规模与去年12月时相近。高盛的Rocky Fishman指出,大量看跌头寸的卖出可能会引发一个重大转折点。

无论如何,在全球央行紧缩政策、地缘阴霾持续笼罩、能源价格居高不下、供应链危机长期存在的背景下,今夏美国股债市场很可能仍将面临持续的剧烈波动,像道指昨夜痛失三万点大关这样的标杆性事件,很可能还将反复上演。