财联社(上海,记者 刘超凤)讯,3月24日,光大证券发布2021年报。数据显示,2021年,光大证券营业收入167.07亿元,归母净利润34.84亿元。其中营收创历史新高,主要受益于财富管理业务的发展,该板块去年收入102亿元,贡献了六成营收,同比增幅24.47%。

财富管理业务上,光大证券13只公募券商结算产品累计发行154亿元;利息净收入25亿,同比增加4亿,主要由于两融业务收入增加。

其他主营业务收入方面,机构客户板块收入同比增长12.89%,而投行、资管业务收入均有所下滑,股权投资业务扭亏为盈,自营业务受市场下跌影响转亏,亏损达4亿。

光大证券表示,投行收入下滑主要是由于上年IPO承销收入基数较高。2021年,光大证券完成14个IPO项目、6个再融资项目,仍有18个IPO项目在会审核。去年累计实现股权承销规模177.77亿元,其中IPO融资规模116.45亿元。光大证券表示,股权承销将继续以IPO业务为核心。

光大证券累计14只大集合产品公募化改造已获监管批复,改造率居行业首位。机构业务方面,席位佣金同比上升,基金托管规模大幅增长,年底基金托管规模482亿元,同比增长598.55%。去年信用减值损失4亿,同比下降58%,主要是融出资金和买入返售金融资产减值损失减少所致,并未再就MPS计提减值。

167亿收入创新高

据中国证券业协会统计,140家证券公司2021年实现营业收入5,024.10亿元,其中经纪业务收入1545.18亿元,投资银行业务净收入699.83亿元,资产管理业务净收入317.86亿元。

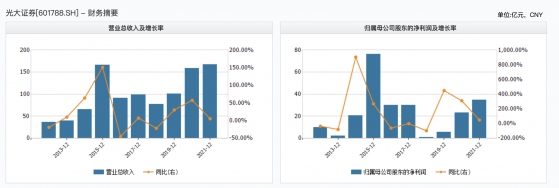

2021年,光大证券实现营业收入167.07亿元,同比增长5.3%;归母净利润34.84亿元,同比增长49.28%。

从过往业绩看,光大证券2021年收入创历史新高,超过2015年高点一个多亿;净利润约为2015年的一半。

光大证券的业绩增长,主要受益于财富管理板块。在光大证券六大业务板块中,财富管理业务当年实现营业收入102亿元,贡献了61%的收入。企业融资(投行)、资产管理板块均实现收入20亿元,收入占比12%。机构客户业务板块创收12亿,占比7%。

业务增长方面,2021年,光大证券财富管理、机构客户板块收入分别同增24.47%、12.89%,而投行、资管业务分别下滑2.82%、12.66%,自营业务受市场下滑影响转亏,股权投资业务则扭亏为盈。

而成本端,光大证券去年信用减值损失4亿,同比下降58%,主要是融出资金和买入返售金融资产减值损失减少所致。

光大证券去年未就MPS事项计提减值损失。目前,旗下子公司光大资本就与招商银行、华瑞银行的合同纠纷提出再审申请,境外实体开曼浸鑫还向MPS原卖方股东提出欺诈性虚假陈述以及税务承诺违约的诉讼主张,涉案金额约为 6.61亿美元(约合人民币42亿元)。从2018年至2020年,光大证券连续三年为MPS项目累计计提减值损失45.52亿元。

截止2021年末,光大证券总资产2391.08亿元,同比上年末增长4.53%。净资产585.95亿元,同比上年增长10.15%;加权平均净资产收益率(ROE)6.43%;净资本440.12亿元,同比增长9.11%;资本杠杆率26.29%,风险覆盖率283.89%。

根据公司利润分配预案,光大证券拟向全体A股和H股股东每10股派送现金股利2.28元(含税),共计派发现金股利10.51亿元。

发行154亿券商结算产品

去年,光大证券零售业务加速向管理转型。在金融产品销售方面,光大证券公募基金(非货币基金)销售规模同比增长22%,权益私募产品销售规模同比增长127%;金融产品销售总额474亿元,同比增长21%。

公募基金保有方面,根据中基协数据,光大证券权益类公募基金保有规模为203亿元,非货币公募基金保有规模为217亿元,均排名券业第17位。

值得关注的是,光大证券在券商结算产品上逐渐发力,截至2021年末,累计发行公募券商结算产品13只,发行规模154亿元。

零售业务方面,2021年新开客户数73万户,同比增长35%;截至年末,客户总数为481万户,客户总资产增长至1.43万亿。

信用业务方面,融资融券业务规模持续增长。2021年,光大证券利息净收入25亿,同比增加4亿,主要由于两融业务收入增加。截至2021年末,两融余额为450.38亿元,同比上年增长3.2%。光大证券大力化解存量风险,截至年末,股票质押余额为36.58亿元,同比下降39.01%。

光大证券表示,未来将持续推动“金阳光 30”资产配置业务,加速推进“千万客户工程”,把控两融业务风险,围绕核心客户开展股票质押业务。

投行以IPO业务为核心

企业融资业务集群即投行业务板块,包括股权融资、债务融资、海外投行、融资租赁业务。

股权承销方面,2021年,光大证券完成14个IPO项目、6个再融资项目,仍有18个IPO项目在会审核,储备项目相对丰富。去年,光大证券累计实现股权承销规模177.77亿元,同比增长2.96%;其中IPO融资规模116.45亿元,同比增长7.17%。

债券承销方面,去年累计完成1132单债券承销项目,累计承销金额3631.33亿元,市场份额3.21%,排名行业第9位。其中,ABS承销金额866亿元,地方债承销金额786.61亿元,分别排名行业第9位、第8位。2021年,光大证券债券主承销收入排名行业第14位,较2020年上升1位。

境外投行业务上,光大证券去年完成7个港股IPO承销项目和3个财务顾问项目。今年,光大证券投行业务计划加大项目储备,深耕重点区域,做深行业专精,股权承销以IPO业务为核心,债券承销将继续巩固优势品种承销实力。

基金托管规模大增近六倍

除财富管理业务外,光大证券机构客户业务收入实现增长。这个集群主要包括机构交易、主经纪商、资产托管外包、投资研究、海外机构销售等业务。

光大证券表示,受益于私募管理规模增长、公募券商结算产品发行规模大增、银行理财子家数增长等因素,券商主经纪商业务空间得以进一步拓展。截至2021年末,光大证券累计与1229家私募机构进行合作,同比上年末增长10.22%。

此外,2021年,光大证券机构交易收入大幅增长,席位佣金同比上升28.05%,公募基金席位佣金收入同增32.99%;托管规模也大幅增长,截至年末,基金托管规模为482亿元,同比增长598.55%;私募基金外包服务规模991亿元,同比增长114.97%。

资管业务方面,2021年是资管新规收官之年,券商积极申请资管子公司、公募基金牌照,进行大集合产品公募化改造。在公募化改造方面,光大证券累计14只大集合产品均已获监管批复,公募化改造率居行业首位。

截至去年末,光大证券资产管理总规模3746.79亿元,同比增长60.38%,其中主动管理规模3386亿元,主动管理占比90.3%。在私募主动管理资产月均规模排名中,光大证券以2673.17亿元排名行业第六位。