纯利率增速下滑、保荐人过往业绩不佳、在管面积不占优、业务过渡依赖母公司及业务集中京津冀地区的IPO企业,竟然能在招股期间获超千倍认购。

这家优势并不明显却得到资金追捧的企业就是烨星集团(01941-HK)(下称“烨星”)。那么,烨星千倍超额认购的背后又说明了什么呢?

千倍超额认购背后,并非业绩驱动

在港股市场,绝大多数公司IPO都会出现超额认购的情况,但是超额倍数高低往往取市场对这家公司是否感兴趣,理由有可能是认购价格低廉或公司质地出众。

从经营业绩及基本情况来看,烨星并不是投资者眼中的质地出众的标的股。

首先,烨星与部分物管公司一样存在过渡依赖大股东或母公司的风险。据了解,烨星是鸿坤集团旗下物业公司,主要运营附属公司是北京鸿坤瑞邦物业管理有限公司,主要向位于京津冀地区的物业提供物业管理服务。截至2016-2018年底及2019前8个月,烨星超98%的物业管理服务收入是来自于鸿坤集团管理开发的物业。

其次,与其他物管公司相比,烨星集团体量偏小。据了解,从在管建筑面积来看,烨星集团低于目前市值靠后的银城生活服务(01922-HK)、鑫苑服务(01895-HK)、中奥到家(01538-HK)。而在北京的物业管理市场,烨星的市占率只有0.35%,排名第21。

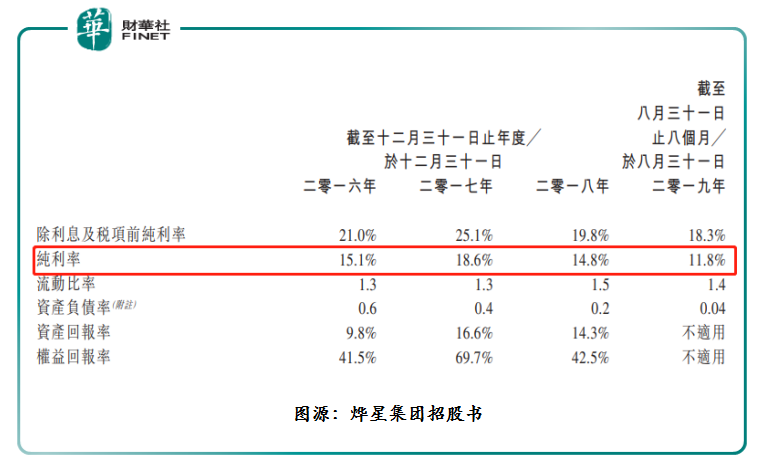

最后,纯利率表现不尽人意。招股书显示,2016-2018年末及2019年前8个月,烨星纯利率分别为15.1%、18.6%、14.8%及11.8%。

从估值来看,烨星并不存被严重低估的情况。按全球公开发售后的4亿股本计算,烨星市值为5.28-6.32亿港元, 低于港股同业平均水平;2018 年市盈率约为12.9-15.5倍,处行业平均中下水平;市净率约为3.07-3. 22 倍,低于行业平均水平。盈利能力方面,2018年的ROE、ROA分别为42.5%和14.3%,处于行业平均水平,并不突出。

值得一提的是,烨星此次保荐人为同人融资。从2019年5月至10月份,同人融资保荐过三家IPO公司,分别为登辉控股(01692-HK)、康特隆(01912-HK)及JBB Builders (01903-HK)。从股价表现来看,二级市场给予的热度并不高。

截至3月6日收盘,登辉控股、康特隆及JBB Builders 上市首日表现分别为下跌33.85%、上涨6.15%及上涨4.24%,累计至今的表现(前复权计)分别为下跌24.30%、上涨247.73%及下跌24.27%。

由此可见,烨星获得超千倍的认购,并非是依靠发行价格低廉或出众业绩。

烨星超额认购背后,物管股最受港资追捧

实际上,受热捧的并非烨星一家。目前进入招股阶段的IPO企业中,河南正商旗下兴业物联(09916-HK)的公开发售阶段兴业物联获1414.06倍认购,超过了年初上市的新石文化(01740-HK)的1212.16倍,成为今年港股IPO市场的新“超购王”。

烨星与新“超购王”兴业物联共同点都是物管公司。值得一提的是,港股市场内地物业管理是疫情肆虐期间里为数不多的出现逆市上涨的板块。截至2020年1月2日-3月6日收盘,内地物业管理板块累计涨幅为27.74%,跑赢同期的恒指指数(累计下跌7.25%)及内房股板块(累计下跌7.33%)。

据业内人士称,内地物业管理板块能走出逆市行情,与房地产行业停工、售楼部停售、成交停滞等负面影响不同,物管行业影响相对较小,叠加近些年物管企业业绩表现不错,导致该行业成为资金短暂的“避风港”。

当内地物业管理板块受到各路资本青睐之际,近些年物管公司IPO较少破发也成为推高两家物管股获千倍认购另一大驱动因素。

2019年是物管公司上市最为密集的一年。据数据显示,2019年全年共有10家公司完成IPO,2家公司成功借壳,这相当于2014-2018五年间主板物业股的总和,可以看出,物业管理行业已迎来最好的资本时代。值得注意的是,在港股IPO并成功上市的物管企业里,超九成的物管企业上市首日均有不俗的表现,少有破发的情况。例如,宝龙物业(09909-HK)、银城生活服务(01922-HK)、保利物业(06049-HK)、蓝光嘉宝服务(02606-HK)、鑫苑服务(01895-HK)及和泓服务(06093-HK)首日股价表现分别为5.895%、15.596%、29.20%、15.0%、41.827%及34.375%。

除此之外,随着物管公司在香港市场获各路资本持续看好,物业板块的估值也水涨船高,这或许是导致物管企业超额认购的另一驱动因素。

截至2020年3月6日收盘,香港物业管理板块的市盈率为54.24倍,市净率为8.78倍。港股上市的22家物管公司中,保利物业综合估值最高,市盈率为78.7倍,市净率为103.4倍。另外,市盈率超20倍的物管公司就有17家。

尾语:

在赴港上市物管企业频频破港股市场超额认购记录,以及物管板块正处于高景气度的形势下,也激发了一大批物管公司赴港上市潮。据悉,目前港股尚有金融街物业、星盛商业、正荣服务、宋都服务、建业新生活、弘生活等多家物管公司正递表排队上市。因此,物管公司获超千倍的认购消息或仍将延续。