美元贬值是一个热门话题,尤其是在喀山金砖国家峰会之后。但据The Kobeissi Letter的分析师称,美元即将死亡的说法被夸大了,因为美元在全球支付中的份额刚刚达到12年来的最高水平。

Kobeissi Letter在x上的一篇文章中写道:“关于美元失去其全球货币主导地位的讨论有很多,但到目前为止的数据仍然表明情况并非如此。”

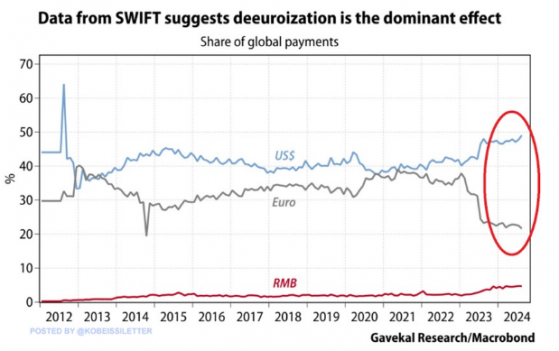

他们在随后的帖子中表示:“根据SWIFT的数据,美元在全球支付中的份额达到49%,是12年来的最高水平。”

图:SWIFT数据表明去欧元化是主要影响(左边纵轴是全球支付份额)(蓝线指美元,黑线指欧元)

他们补充说:“在过去两年中,美元在国际支付交易中的使用量增长了9个百分点。与此同时,欧元的份额从39%暴跌至21%,为十年来的最低水平。人民币的使用量从2023年的2%增加到目前的5%。欧元到底怎么了?”

分析师们表示:“美元仍然是最主要的全球货币,但还远未达到。金砖国家真的能推翻美元的统治地位吗?”

许多用户很快指出,所使用的数据是有缺陷的,因为它只追踪SWIFT上的交易,而俄罗斯及其贸易伙伴越来越多地利用其他途径进行贸易和资金转移。

X的用户Stay Curious写道:“这并不是对美元现状的真实反映,因为它只显示了Swift内部发生的事情,而不是最近离开Swift的交易量。缺失的是俄罗斯与各国之间的所有贸易,以及政府间直接货币互换的显著增长。”

他们补充说:“虽然没有其他国家的政府想要全球储备货币的工作,但根据法国经济学家Jacques Sapir的说法,金砖国家在未来5年内可能会看到19.5%至25.5%的全球贸易不再使用美元/欧元。”

另一位评论人士重申:“这张图表只衡量SWIFT交易,它反映了全球贸易份额的下降,因为任何涉及俄罗斯或金砖国家双边贸易都未包括在内。更大的问题是:欧洲什么时候才会厌倦充当美国的附庸国?”

Robert Avery强调:“欧元区主要使用SEPA IBAN支付系统,这些支付都没有在SWIFT中登记。”

另一位用户强调了在金砖国家去美元化对话中没有得到太多关注的一点。

他们说:“金砖国家自己也在挣扎。安全是关键。去南美旅行,他们想要的只是美元。”

关于欧元使用量的减少,Finance Insights表示,这“可能反映了欧洲部分地区的经济停滞,政治不稳定,以及管理多国货币的复杂性,同时要平衡与美国和亚洲大国的经济关系。”

从宏观角度来看,Tolou Capital Management的创始人Spencer Hakimian强调,在各国央行不停印钞的时代,所有法定货币都处于不断贬值的状态。

他在推特上写道:“美元是篮子里最不脏的衬衫,美国非常幸运。”

虽然美元目前仍是法定货币之王,但不可否认的是,在美国债务形势日益严峻和美债收益率不断上升的情况下,美元的地位并不稳固。

Kobeissi Letter强调:“美联储转向后的10年期美债收益率:目前处于7月5日以来的最高水平,自美联储降息以来上升了70个基点。”“抵押贷款利率飙升至7.0%以上,预计抵押贷款需求将创下30多年来的新低。这怎么会是‘美联储转向’呢?”

图:10年期美债收益率

全球市场投资者回答说:“美国刚刚公布了其历史上第三大的预算赤字。截至9月30日的2024财年,联邦赤字达到了惊人的1.83万亿美元,占GDP的6.4%。换句话说,美国政府每天借了惊人的50亿美元。”

也许这就是为什么在这种背景下黄金不断创下历史新高的原因。

Kobeissi Letter称:“上周黄金基金流入约30亿美元,为纪录第二高,这是过去几周平均数量的三倍多。”

图:自2020年7月以来黄金基金的最大资金流入(浅蓝指周度资金流量,深蓝指4周移动均值资金流量)

他们补充道:“大量资金流入推高了金价,今年迄今金价已上涨33%,有望创下1979年以来的最佳年份。因此,黄金目前的交易市值创下了18.4万亿美元的新高。而央行黄金储备占总货币储备的比例达到12.1%,是30多年来的最高水平。大家都在囤积黄金。”

股市也显示,在当前环境下,交易员正在尽其所能避免持有美元。

Kobeissi Letter的分析师表示:“这是历史上最具韧性的股市:标准普尔500指数连续247个交易日高于200日移动均线,这是8年来第三长。之前的两个纪录分别是在2016-2018年和2020-2021年,分别持续了430和400个交易日。”

他们补充说:“在过去的12个月里,标准普尔500指数上涨了40%以上,是本世纪表现第四好的12个月。自2000年以来,该指数同比上涨至少39%的情况只有三次:2004年、2010年和2021年。从这个角度来看,标准普尔500指数自1957年以来的平均年回报率约为10%。我们正在见证历史。”

另一个令人担忧的迹象是,股市屡创新高的同时,集中度水平也在不断提高,目前的情况接近大萧条时期的市场状况。

Kobeissi Letter写道:“市场变得更加集中:美国最大股票的市值现在是第75百分位股票的750倍,接近1932年以来的最高水平。”

他们补充说:“在过去的8年里,这种差异增加了两倍。此外,目前的市场集中度甚至比2000年互联网泡沫时期还要高。2000年美国最大的股票峰值是第75百分位股票的600倍。”

图:股市集中度接近100年来的最高水平(相对第75百分比股票的最大股票市值)

他们强调:“目前的市场集中度水平只在大萧条时期出现过,真是荒唐。”

因此,虽然美元仍然是法定货币之王,但在表面之下,法定货币机制似乎正在崩溃。虽然美元可能是最后一种货币,但有证据表明,去美元化正在兴起,投资者越来越青睐黄金,这种世界上最古老的价值储存手段。