洛阳钼业(03993-HK),全球前五大钼生产商,最大钨生产商之一,全球第二大钴、铌生产商,全球领先的铜生产商,巴西境内第二大磷肥生产商……在国际金属市场可谓长袖善舞。

这家公司今天公布了关于收购BHR DRC的最新进展。

BHR DRC是谁?这不重要,重要的是BHR DRC持有TFHL的30%权益,而TFHL持有Tenke Mining的80%权益,Tenke Mining则拥有Tenke Fungurume矿区。也就是说,BHR DRC间接持有Tenke Fungurume矿区的24%权益。

Tenke Fungurume矿区位于刚果,是世界上规模最大、矿石品位最高的在产铜钴矿之一,该矿区已探明的铜、钴经济储量分别为376万吨和51万吨,该矿区探明和控制的铜、钴资源量(不包括经济储量)分别为1309.8万吨和132.2万吨。

铜,不用多介绍了,人类使用铜及其合金已有数千年历史,到如今,是塑造现代人类文明最重要的有色金属,广泛应用于各种工业、建造业、电气等等,是全球消费量最大的有色金属之一。

钴是金属界的后起之秀,近年因为电动车的发展而后来居上,成为最重要的金属商品之一。钴是生产电动车电池的一种关键金属。另外,钴还是用于飞机引擎的超级合金。钴一般为铜或镍矿的副产品。

在分析洛阳钼业为何终止之前的收购协议而重新制订协议之前,有必要先回到今年的一月份。

旧协议

根据洛阳钼业2019年1月18日的公告,其同意以11.36亿美元的代价收购BHR DRC的全部已发行及发行在外的股份。洛钼将主要通过现有的现金储备及银行贷款(如有需要)支付。

新协议

今天,洛阳钼业宣布终止2019年1月18日公告的BHR DRC股份转让协议,而于6月19日签订BHR股份转让协议,收购同样的资产——Tenke Fungurume矿区的24%权益。所不同的是,收购代价改了。新协议的购买代价为4.7亿美元(约合32.304亿元人民币),同时该公司将承接BHR于2017年订立收购该矿区24%权益时,本金金额为6.9亿美元(约合47.425亿元人民币)的未偿付银行贷款及其累计利息。洛钼将通过其自有财务资源支付全部购买代价。

也就是说,根据新条款,洛钼只需支付代价4.7亿美元,而同时承担起该公司的6.9亿美元债务。

洛钼不差钱

根据其按中国会计准则编制的2019年第一季业绩,截至2019年3月31日,洛钼持有现金303.157亿元人民币,较年初增加了13.77%;附息债务为375.92亿元人民币,其中只有119.66亿元人民币应在一年内支付,2019年第1季,来自经营活动的净现金流入为4.76亿元人民币。也就是说,即使立即偿付一百多亿应在一年内支付的短期债务,洛钼仍有接近两百亿现金可供调配,支付11.36亿美元(约合78.08亿元人民币)的收购代价可以说是分分钟的事,更何况洛钼还在今天发布的董事会决议中通过了授权闲置资金购买结构性存款计划的提议,授权金额为300亿元人民币,利率不低于3.8%,也就是建议将闲置资金用于购买结构性存款。那么,为什么要更改收购协议?

减轻资本支出的负担

洛钼指终止原来的收购,签订新的股份转让协议,将实现相同的商业目的,而之前的收购协议需耗用其巨额的资本支出,这份新的股份转让协议能够降低其资本支出的负担,降低所面临的外汇风险。从原来的11.36亿美元到现在4.7亿美元,需即时支付的现金少了一半以上。

与此同时,最近多国央行有放宽货币政策的迹象。前两天,欧洲央行行长的德拉吉表示如果通胀未能回到目标水平,欧洲央行将需要再次放宽政策,可能通过降息或购买资产。本月初,澳洲联储宣布降息。昨晚美联储的议息会议虽然维持利率不变,但主要官员已在政策声明中放弃“耐心”一词,并下调对今年通胀水平的预测,或意味着美联储很可能在可预见的将来降息。此外,新兴市场也早已开启降息周期,例如印度今年以来三次降息,马来西亚和菲律宾也在五月降息。

在全球资金流动性增加、利率下调之际,持有大量资产的洛钼更容易获得低成本的资金,置换之前的高息债务,债息结构的调整和优化能为其节省高额财务成本,这估计也是该公司减少支付无所不能的现金,转而承接债务的一个原因。

洛钼持控股权益或更利于掌控

洛钼没有披露BHR的现金流状况,不过从其公告中的财务数据来看,截至2018年12月31日,BHR的总资产为12.97亿美元,负债7.267亿美元,营业收入为零,税后合并纯利为1亿美元,估计全为Tenke Fungurume矿区的收益。

由于BHR仅间接持有Tenke Fungurume矿区的24%权益,后者的应占盈利按权益比计入到BHR的业绩中,若该矿区不向股东分派收益,则BHR没有任何的现金流入可供其支付债务利息,最后的结果是出售资产以换取现金来偿还债务。

在前文中我们提到BHR DRC持有TFHL的30%权益,TFHL另外的70%权益实际上为洛钼所持有,也就是说在与BHR订立收购协议之前,洛钼已经间接持有Tenke Fungurume矿区的56%权益,为控股股东,也因此它对于Tenke Fungurume矿区的利润分派更具话语权。如果加上24%的权益,其控股权益将达到80%。

洛钼的2018年业绩显示,TFM——即Tenke Fungurume矿区控股公司的全年收入同比增长3.82%,至143.738亿元人民币,相当于洛钼期内总收入的55.36%;净利润同比下降18.23%,至25.91亿元人民币,占洛钼合计净利润的50.31%;经营现金流入为41.265亿元人民币。从持股比例来看,洛钼作为大股东处于较小股东BHR DRC为佳的位置,对净利润的分派、发展方向等更具掌控力,以矿区的经营现金流来看,偿还债务似乎不成问题。

钴价下跌或成为其中一个筹码

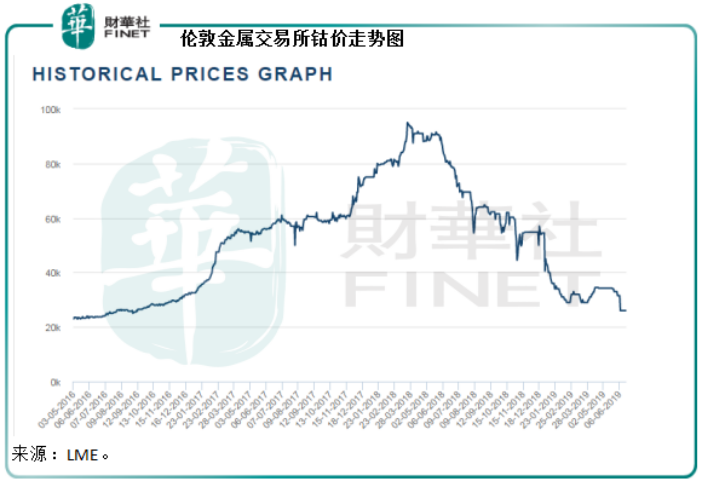

洛钼于2016年以26.5亿美元的价格从自由港麦克米伦公司手中收购了TFM的56%权益。受电动车投资热潮带动,钴价自2016年起稳步上扬,至2018年上半年见顶后暴跌,主要因为刚果的钴矿产大幅增加(供应增加),以及中国计划削减对电动车生产商的补贴(需求受压)。

从上图可以看到,LME钴价于2018年3月21日到达每吨95,000美元的高位,随后回落。今年第一季更进一步下跌,从2018年12月31日的54,500美元,下滑至3月29日的29,900美元,跌幅达到82.27%。

2019年第1季,洛钼收入同比下降39.75%,至44.78亿元人民币,股东应占扣非净利润同比下降90.48%,至1.484亿元人民币,主要原因就是期内铜、钴产品市场价格下降。

同样,经营钴矿业务的华友钴业(603799-CN)于2019年第1季也遭遇同样困境,扣非净利润同比下降98.02%,至1666万元人民币,也是因为钴的价格下跌。

在行业寒冬面前,洛钼或掌控了这场交易的主导权,用债务置换更多的现金空间更有利于未来的资源调配。

洛阳钼业的发展前景

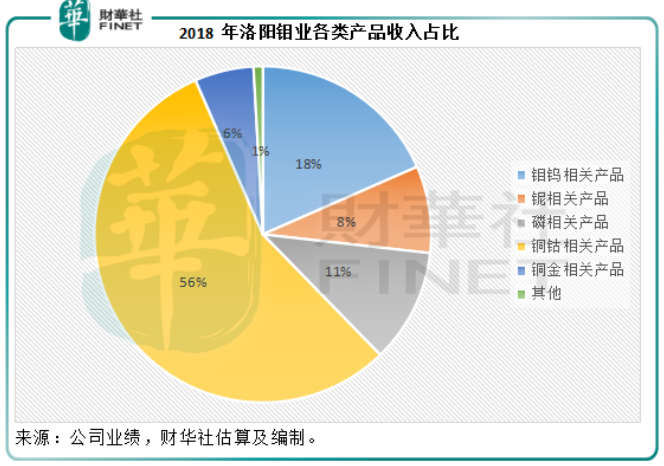

收购了铜钴矿后,刚好迎上钴的大牛市,2018年铜钴相关产品收入占到洛阳钼业总收入的55.74%。那么在钴见顶下跌的2019年,洛阳钼业又会怎样?

洛阳钼业最近在推进IXM的收购计划,IXM主要从事各种基本金属和贵金属原料和精炼金属的采购、合成、混合、加工、运输和贸易等业务。其计划通过IXM的全球物流网络和销售渠道销售钴。以此来看,洛阳钼业大有将钴这项主业进行到底之意。

电动车未来的发展将趋向于理性,而对钴的需求应维持稳定,钴价的跌势有望企稳。但是从短期来看,或很难再回到好年时的表现,即使电动车发展前景瑰丽,洛阳钼业仍将难逃2019年业绩倒退之痛。