1969年11月24日推出的恒生指数是反映香港股票市场表现的重要指标。该指数衡量香港最大型、流动性最高上市公司的表现。

指数ABC

恒生指数为流通市值加权指数,即按照成分股的流通市值并参照一定的最高限额分配权重。目前世界上众多受欢迎的指数都是市值加权或流通市值加权,包括标普500指数、罗素(Russell)、明晟(MSCI)、英国富时指数、法国CAC40指数、德国DAX30指数等。

除了上述的市值加权/流通市值加权指数之外,目前世界上主要指数的编制方法还包括:按照股价高低配置权重的股价加权指数,代表指数有道琼斯工业平均指数和日经等;均等权重指数,即所有成分股获分配的权重均等;基本面加权指数,即按照特定的基本要素因子分配成分股权重……

市值加权或流通市值加权指数是最常用的指数,好处是能够清晰地计量市场对成分股相对价值的评估,而且成分股权重跟随市值规模走,以这些指数为基准指数的投资基金经理不需要进行太多干预就能贴合指数配置,所以这种指数权重配置方式很受被动型投资基金和交易所交易基金(ETF)的欢迎。

恒生指数概览

恒生指数的成分股为在港交所(00388-HK)上市的大中华地区企业、以香港为主要或第二上市地的企业和房地产投资信托基金等,目前暂未包括未盈利的生物科技公司。

评估成分股的标准包括:1)股票的市值和成交量;2)具有产业代表性的企业,恒指有四个分类指数,分别为金融、公用事业、地产和工商业,工商业又划分为能源、材料、工业、可选消费、日常消费、保健、电讯、信息科技(IT)和综合企业,每个恒指成分股都属于分类指数中的一员;3)财务表现。

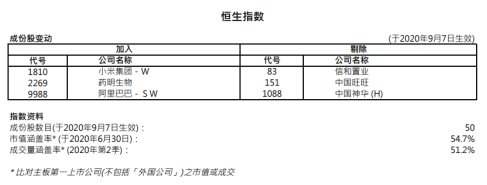

目前恒指成分股数目固定为50支,每个季度检讨一次。

恒指最新调整

2020年8月14日,恒生指数有限公司发布了截至2020年6月30日的最新指数检讨结果,恒生指数成分股将加入小米集团-W(01810-HK)、阿里巴巴-SW(09988-HK)和药明生物(02269-HK),并剔除能源类别的中国神华(01088-HK)、香港房地产开发商信和置业(00083-HK)和中国领先的零食和饮料制造商中国旺旺(00151-HK)。

以港股市值计(即不计A股市值),当前在港交所主板上市的五大市值公司分别为阿里巴巴(52109.2亿港元)、腾讯(00700-HK)(48724.8亿港元)、建设银行(00939-HK)(14136.5亿港元)、美团点评-W(03690-HK)(12968.1亿港元)和中国移动(00941-HK)(12070.2亿港元),市场对于阿里巴巴入指早有期待。

事实上,恒生指数公司于5月份就已经公布了针对恒指应否纳入同股不同权公司及第二上市公司的咨询总结,有超过90%回复人士表示支持,这为同股不同权,且定性为第二上市的阿里巴巴入指铺平了道路。

虽然大家对于阿里巴巴加入指数没有异议,但是起始阶段采取审慎原则仍保留5%的权重上限设定,所以新加入的阿里巴巴初始权重为5%。此外,同时获批准加入的小米权重初始为2.59%,药明生物为1.75%。有关变动将于2020年9月7日起生效。

从恒指成分股看港股市场

这次恒指成分股调整具有重要的历史意义,包括:1)纳入了同股不同权、第二上市的股票阿里巴巴;2)科技企业的合计权重大幅提高。

上世纪末以来,作为国际金融中心的香港一直吸引了众多内地企业赴港上市。过去,因香港在世界金融业的重要地位,以及问鼎全球的楼价,跨国金融企业和港资地产企业把持着恒指的重要份额。

腾讯尚未壮大之时,汇丰(00005-HK)是恒生指数最为重要的成分股,而众多关乎本地民生的公用企业和零售综合企业,例如中电、港灯、和黄系,以及房地产开发企业,例如恒地、过去曾辉煌一时的新地等,左右了恒指的表现。

然而,随着经济重心和消费市场的北移,内地企业的重要性突显。最近两年,美团、小米等独角兽更异军突起,港股市场的潮流也顺势而变,越来越多内地独角兽选择赴港上市,而且获得境外资金和内地北向资金的追捧,估值节节攀升;与此同时,内地企业已不再偏安一隅,以迅猛之势倾倒世界,业务和影响力辐射全球,也渗透到香港以至境外市场。

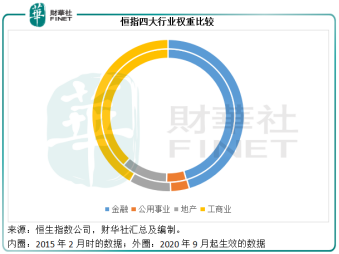

从恒生指数公司2015年2月份的成分股占比中可以看到,内资企业的占比大约为55.21%,而到2020年9月生效的这次调整,内资公司的占比将达到58.87%。

从四大行业分类来看,金融业的占比大致与2015年时相若,占了45%左右,其中近年业务连受冲击的汇控占比进一步下降,而得益于内地开放保险市场的友邦保险(01299-HK),以及最能从内地独角兽上市得利的港交所,权重则有所提高。四大行和平安(02318-HK)等大型内资金融机构仍维持相当权重。

地产行业的变化比较大,从2015年2月时的权重11.28%,下降至最近的8.89%,引起这一变化的固然有长实(00001-HK)重组的影响,但这也反映了依靠高楼价支撑市值的港资房地产企业的日渐式微。从上图可以看出,地产行业的权重让渡给了工商业。

再回到最新的这一次调整,变化最大的正是工商业,因为新加入的三家公司均归类到这个类别,合计权重由调整前的36.61%,扩大至41.64%。

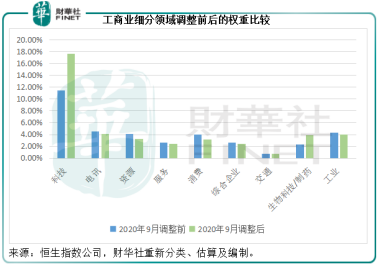

财华社将工商业这一大类的公司细分为九个细分产业,分别为科技、电讯、资源、服务、消费、综合企业、交通、生物科技/制药和工业。从下图可以看到,科技业的权重由调整前的11.48%,大幅提高至17.59%,变化最显著。调整前,这个细分产业只有腾讯,调整后则包括腾讯、阿里巴巴和小米。

这正正反映了港股市场的最新变化:港交所推出改革新规,允许科技独角兽企业、未盈利生物科技公司、同股不同权、第二上市优秀企业赴港上市,港股市场已不再为本土企业和金融企业独尊,尖端科技企业也享有重要席位。

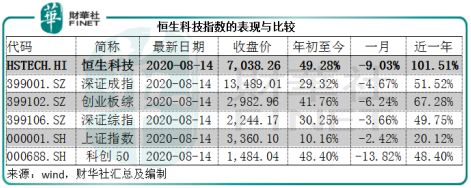

港交所的改革之力有目共睹,恒生指数公司也与时俱进,在放宽科技独角兽入指要求的同时,也因应市场的强劲需求,于7月27日推出恒生科技指数,追踪最大30家于香港上市的科技企业,阿里巴巴、腾讯、美团、小米、舜宇光学为五家权重最大的成分股,占比分别为8.53%、8.52%、8.33%、8.11%和8.02%。

从下图的回溯数据可以看出,虽然上市一个月以来受市场回吐影响,恒生科技指数有所下跌,但是如果假设其在一年前推出,回报率远远跑赢大部分市场,由此可见科技作为经济发展驱动力的重大意义。

如何把握市场的增长机遇

加入了重磅科技企业阿里巴巴和小米,以及领先的生物制药和技术赋能平台药明生物,恒生指数将能更密切跟踪市场的表现,从而把握市场的增长因子。未来随着中概股的回归,港股市场中科技独角兽企业的数量也将不断增加,恒生指数成分股中的科技股比例也很有可能随之上升。

如何从中获利?

正如开篇提到,恒生指数为追踪港股表现非常重要的基准指数,目前跟踪恒生指数的ETF不少,规模较大的被动型ETF包括:道富环球的盈富基金(02800-HK),基金规模约903亿港元,为特区政府于1998年亚洲金融风暴期间救市买入港股稳定联系汇率后,将港股分批售回市场而设的基金;此外,还有恒生投资管理的恒指ETF(02833-HK),基金规模大约469亿港元。

A股市场通过QDII被动型跟踪恒生指数成分股表现的ETF有华夏基金的恒生ETF(159920-CN),基金规模约60多亿元。

这些都是密切跟踪恒生指数、基金规模达50亿元以上的被动型做多ETF。