财联社6月7日讯(编辑 潇湘)在连续多日大幅反弹之后,美债升势在本周四有所暂歇,投资者正在等待周五的美国5月非农就业数据提供更多指引。而颇有意思的是,在今晚的非农数据公布前,有一个声音似乎在坊间正越传越开,那就是未来美国就业数据是否会比通胀数据更为关键?

围绕这一话题的探讨,是在过去几周一系列不及预期的美国经济数据出炉后滋生的,这些数据放大了美国经济迅速降温乃至在不久后陷入衰退的威胁。

而与此同时,无论是本周选择降息的加拿大还是欧洲央行,人们都不难发现,这些抢在美联储之前降息的央行,都已不再怎么纠结于抗通胀“最后一英里”——即便通胀数据仍未真正达标(降至2%)或未来可能出现反复,也并未能阻止这两大央行迈出首次降息的脚步。

其中,欧洲央行隔夜摆出的姿态无疑尤为明显:在启动5年来首次降息的同时,欧洲央行还有一个“小动作”——上调了今明两年的通胀预期。

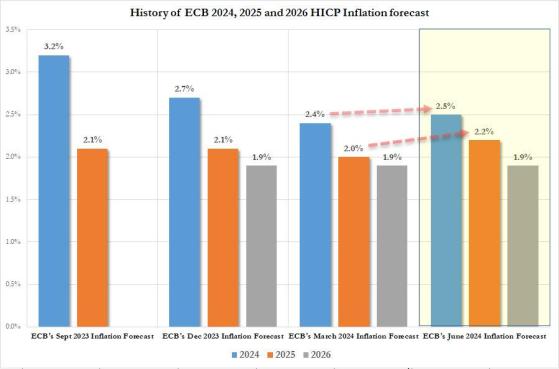

欧洲央行官员们在声明中,将欧元区2024年平均总体通胀预期从此前的2.3%上调至2.5%,2025年的预期从2%上调至2.2%,2026年的预测维持在1.9%。

这其中的潜台词暗示着,欧洲央行其实正在某种程度上放任或默许,欧元区通胀在未来两年能继续停留在央行2%的通胀目标之上。欧洲央行行长拉加德周四也表示,通胀在今年余下时间将在当前水平上波动,然后才会在2025年下半年逐渐降至目标水平。

欧洲央行在周四的声明中还提到,基于对通胀前景、潜在通胀动态和货币政策传导力度的最新评估,在维持利率9个月不变后,现在应该放宽货币政策限制的程度。管理委员会将继续遵循依赖数据和逐次会议的方法来确定适当的限制水平和持续时间。

除了欧洲央行外,本周更早降息的加拿大央行,其实也并没有真正走完其抗通胀“最后一英里”的旅途。虽然自去年12月至今年4月加拿大通胀持续下行,但4月CPI同比涨幅仍有2.7%。加拿大央行行长麦克勒姆在会后的新闻发布会上表示,潜在通胀指标越来越多地指向通胀持续缓解,如果通胀继续缓解,将有理由进一步降息。

从某种意义上说,这两大央行本周的行动所暗含的一个潜台词是,2%的通胀目标在眼下可能已并非它们首要关注的政策重点,一旦他们对通胀呈现的整体下行趋势感到安心,他们就愿意尽早降息以为经济和劳动力市场提供助力。

而这其实也正把“难题”留给了美联储——鲍威尔和其同僚们是否有必要也学一学呢?在眼下美国经济开始呈现出疲软迹象的背景下,坚持迈过抗通胀的“最后一英里”是否真的必须去完成?

实际上,前美联储主席保罗·沃尔克早年间就曾批评过对2%通胀目标的过度追求,认为这会导致经济扭曲和投机泡沫。而安联首席经济顾问埃里安(Mohamed El-Erian)近来也认为,美联储的通胀目标应该从2%上调至3%,致力于2%的通胀目标导致长期的高利率只会给经济拖后腿。

一些业内人士表示,如果美联储接下来也效仿其他央行,不再纠结于2%的通胀目标,那么未来在经济数据层面,真正的市场“王炸”可能会逐渐转变为劳动力市场数据。

独立顾问联盟 (Independent Advisor Alliance) 首席投资官Chris Zaccarelli周四就指出,市场正在发生所谓的“微妙转变”,从关注通胀数据转向担忧就业市场。“我们意识到,劳动力市场和经济过于疲软最终可能对市场构成比通胀率(高于美联储目标 1-2%)更大的威胁。”

LPL Financial首席全球策略师Quincy Krosby则表示:“随着一系列好坏参半的宏观经济数据出炉,导致美国国债收益率走低,有关经济衰退的传言愈发响亮,人们开始担心美联储长期维持高位的信号可能带来的不仅仅是经济降温。市场也意识到,如果物价继续走低,尤其是下周将公布的CPI报告,美联储可能很快就会开始发出信号,表示正在讨论启动宽松利率周期的可能性。”