智通财经APP获悉,美联储正在放弃降息计划,日本央行正在支撑日元,英国央行官员意见不一,瑞典和瑞士央行已经开始放松货币政策。全球央行的政策走向出现分化,外汇交易员们已经开始“摩拳擦掌”。

Allspring Global Investments和GAM Investments的基金经理正在转向十国集团(G10)货币,远离新兴市场,因为许多新兴市场的政策制定者已经在全力降息。Ninety One的投资组合经理Iain Cunningham已经积累了45%的美元净多头头寸,而今年年初只有5%。

十国集团货币之所以具有吸引力,部分原因在于人们相信这些货币可能出现大幅波动,尤其是在全球央行政策变动和可能出现选举意外的情况下。

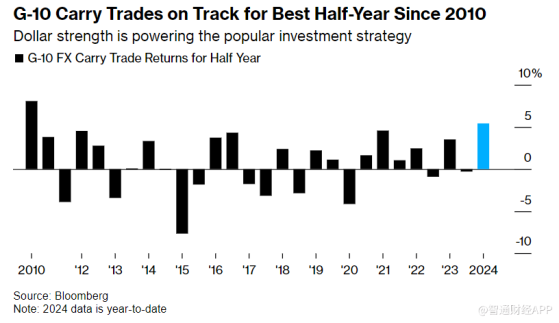

此外,套利交易正在产生巨额利润,这在很大程度上受到美元走强的推动。Bloomberg一项追踪十国集团货币套利交易的指标自今年1月以来上涨了近6%,有望创下14年来的最佳半年表现。

十国集团货币套利交易有望创下2010年以来最佳半年表现

“十国集团的行动比过去几年都要多,”Allspring负责管理5800亿美元资金的Lauren Van Biljon表示。“分化无处不在。在经济增长、通胀和贸易预期方面存在分化,这导致外汇市场出现意外。”

整体市场波动仍然相对温和,摩根大通编制的七国集团(G7)货币波动指数3月份跌至两年低点。但一些人已经看到了转变的早期迹象。七国集团货币波动指数今年一直高于新兴市场指标,这是自2017年以来首次持续出现这种情况。

主要货币波动从两年低点反弹

今年以来,日元、瑞典克朗和瑞士法郎兑美元的汇率已下跌逾7%。上述跌幅与土耳其里拉相当,后者下跌8%,是一篮子新兴市场货币中跌幅最大的货币之一。

GAM Systematic系统投资专家主管Guglielmo Mazzola表示,“有理由预期外汇市场波动性将增加,因市场预期与央行利率政策实际执行的动态不同。”

GAM的量化驱动型基金增加了对十国集团货币的敞口。Allspring基金上个月增加了对欧元和瑞典克朗的押注,同时削减了印度卢比和印尼盾。

资金流数据显示,资金正从新兴市场转向十国集团货币交易。根据道富环球投资管理公司的数据,今年4月,交易员买入美元和新西兰元,并从墨西哥比索、巴西雷亚尔和印度卢比中撤出现金。

套利交易也加大了十国集团货币的吸引力。追踪十国集团货币套利交易的指标自1月份以来已上涨5.8%,相比之下,追踪8个新兴市场货币的套利交易指标则持平。

十国集团货币套利交易表现赶上新兴市场货币

摩根大通外汇策略联席主管Meera Chandan表示,十国集团货币套利交易今年将继续表现优异。她倾向于借入瑞士法郎、瑞典克朗和澳元,并借出美元。

当然,一些基金经理表示,他们并没有退出新兴市场,而是选择了更广泛的交易。CIBC资产管理公司继续押注印度卢比,同时也在为瑞士法郎、加元和欧元的走软做准备。

“发达市场内部的分化越来越大,这意味着我们外汇投资组合的广度越来越大,” CIBC多元资产和外汇管理主管Michael Sager表示。“我们不必在发达市场或新兴市场之间进行二元选择。选择越多越好。”

与此同时,Ninety One的Cunningham正在关注欧元。他表示,如果欧洲央行的降息速度比美联储快,就像交易员目前预期的那样,欧元很有可能跌至与美元平价的水平。

美国、英国和欧盟等地区的选举可能给市场带来不确定性。在道明证券看来,未来肯定会出现更多波动。

道明证券外汇和新兴市场策略全球主管Mark McCormick表示:“在基本处于区间波动之后,十国集团货币正再次变得有趣得多。”“还有一些相当大的变动空间。”