本文核心数据:国产化率;市场集中度

加速国产替代趋势

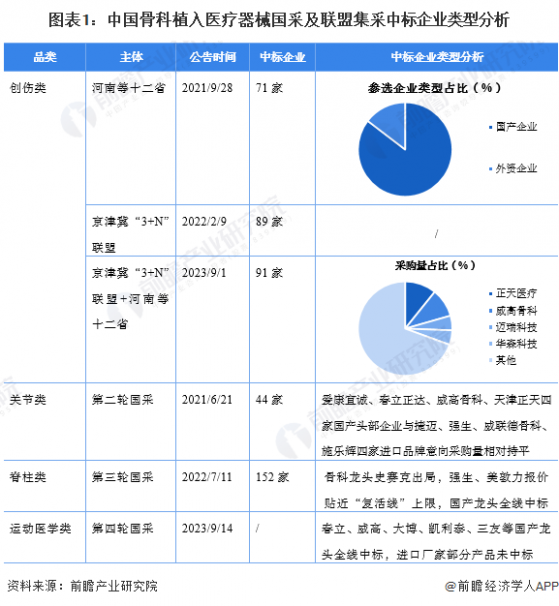

——中标企业以国产企业为主

长期以来,我国骨科植入医疗器械市场被跨国企业垄断,除创伤类产品基本实现国产替代外,脊柱、关节以及运动医学产品目前仍被进口产品占据主要市场地位。随着高值医用耗材集采逐步落实,国家集采、联盟集采、省级集全面推进,骨科耗材集采已全面覆盖创伤类、脊柱类、关节类、运动医学类四大领域。

根据带量采购招标结果,创伤、脊柱产品协议量份额均由国产品牌占据主导,关节产品进口替代效果较创伤、脊柱产品不明显,主要因为进口品牌拥有原材料成本优势,并且仍具有核心大医院的学术品牌优势。

——促进产品国产化率明显提升

体现在国产化率上,创伤类、脊柱类、关节类、运动医学类等四类产品国产化率提升效果显著,2022年国产化率分别为75%、55%、11%。

——加速头部国产品牌份额提升

骨科集采中选产品多为国内头部企业产品,与2021年相比,2022年TOP20品牌中,国产品牌市场份额明显提升,由27.96%提升至33.76%,进口品牌市场份额由41.25%下降至36.42%。在集采常态化背景下,国产品牌凭借明显价格优势加速抢占市场份额,国产替代有望加速到来。

重塑市场竞争格局

——加速中小企业出清

在集采背景下,产品平均降幅达80%以上,头部企业通过集采报量凭借渠道优势进一步扩大市场份额,中小企业因覆盖范围、生产能力、配送能力有限,销售利润不足以支撑成本,将逐步退出市场,该部分市场也会由头部企业承接。

——市场集中度持续提升

随着头部企业市场份额扩大,我国国产品牌市场集中度明显上升,2022年,国产品牌CR3为14.7%,较2021年提升1.9个百分比;国产品牌CR5为21.8%,较2021年提升3个百分点。

注:剔除进口品牌

重塑细分产品格局

——产品结构占比大幅波动

由于2022年创伤类、关节类集采导致产品价格大幅下降,导致2022年创伤类、关节类市场规模占比大幅萎缩;2023年,骨科脊柱类耗材集采落地,规模占比预计将大幅下降,创伤类、关节类市场规模占比回升。

更多本行业研究分析详见前瞻产业研究院《中国骨科植入医疗器械行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。