智通财经APP获悉,债券投资者正预期美联储在北京时间周四凌晨三点的政策会议上将放弃加息的倾向,以便市场为今年可能出现的多次降息做好准备,这将是自2020年新冠疫情爆发以来的首次降息。

具体来说,投资组合经理在议息会议前增加了对美国长期国债的押注,反映出他们预期随着美联储朝着降息的方向迈进,这些债券的收益率将下降,且随着经济放缓,长期债券往往表现优于其他资产。据了解,一般来讲,期限长、息票低的债券存续期最长,但这些债券对利率的变化更为敏感。

纽约嘉信理财金融研究中心首席固定收益策略师Kathy Jones表示:“在过去的一年中,考虑到预期周期将转向,我们一直建议延长期限。”

整体而言,市场普遍预计,美联储将在本周的政策会议时维持利率不变,一些投资者认为,在上个月的政策会议上,美联储的基调被视为偏离了紧缩的政策前景,因此美联储可能会加强其鸽派基调。

此前,在12月12日至13日的会议上,19名美联储官员中有17人预计,政策利率将在今年年底低于上个月的水平。美联储的中值预测显示,利率将从当前的5.25%-5.50%区间下降74个基点。

对此,摩根士丹利驻纽约的美国利率策略主管Guneet Dhingra表示,美联储本周可能会更多地谈论放松偏见。“唯一的问题是它何时开始,放松有多快。”

在利率期货市场,降息押注略显激进。据悉,联邦基金期货是一种直观衡量交易员对美国中央银行基准隔夜利率在任何给定时间的预期的指标,根据LSEG的利率概率应用程序,已为2024年的五次25基点降息定价。

市场预计美联储将在4月30日至5月1日的会议上首次降息,概率为91%。同时,期货显示3月19日至20日会议的降息机率不到50%。三周前,3月份降息的机率高达80%。

投资者转向长期国债以应对潜在降息预期

Thornburg投资管理公司联合投资主管Jeff Klingelhofer表示:“我们已经将我们管理的所有投资组合转移到更长的存续期。”他补充称:“回到更高利率的门槛相当高,我们不太可能走那条路。”他指出,考虑到美联储在过去两年的加息力度之大,美国经济更有可能陷入衰退。

然而,自上月会议以来,美国12月非农就业数据和2023年第四季度国内生产总值增长出人意料地强劲。

BCA Research驻蒙特利尔的债券策略师Ryan Swift写道,尽管美国经济数据总体上表现坚实,但联邦基金期货市场的预测偏向于过度鸽派(即预计美联储会降息),投资者更可能的近期交易行为是减少他们在期货合约中所预期的部分降息。

他表示,这表明投资者在管理投资组合时应该保持其持有债券的期限(或称为存续期)接近于市场基准,或者保持一个平稳的投资倾向。

根据对经济学家的调查显示,美联储可能会等到2024年第二季度才开始降息。这些经济学家认为,6月11日至12日的会议是该央行降低借贷成本的时机。

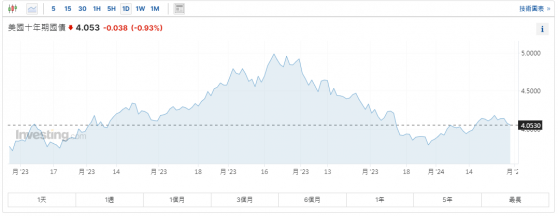

智通财经APP了解到,美国10年期国债收益率自上月美联储会议以来实际上上升了约8个基点,为投资者提供了做多国债的空间。截至发稿,美国10年期国债收益率跌近1%,报4.053%。

Thornburg的Klingelhofer表示,美国10年期国债收益率超过4%是投资者的一个有吸引力的入场点。

他补充称:“我认为我们不太可能再看到5%了。要想在美国10年期国债中看到超过5%的收益率,你必须相信,要么我们不会陷入衰退,要么美联储在未来10年不会降息。”但他指出,这两种情况都不太可能发生。