财联社10月17日讯(编辑 潇湘)投资者或许有理由相信:9月以来震惊全球的英债危机,将不会是一场偶发的事件,因为在这场危机背后,一场各国政府和央行间曾被人们忽视的激烈博弈,正在浮出水面。而无论从哪个角度看,这可能都将是一道“无解”的市场难题……

在疫情大流行早期全员出动的救市行动下,各国政府及央行都有着相同的目标。但如今新麻烦来了:在高通胀和经济下行压力面前,它们却不得不分道扬镳,甚至互相成为了掣肘!

英国国债不幸成为了这场拉锯战的首个“受害者”。

新任的英国首相特拉斯试图通过财政刺激来提振经济,但事与愿违,引发了一场蔓延至全球的暴跌。短期内,英国央行被迫介入并支持市场,而特拉斯政府也不得不最终部分扭转了政策。中期而言,投资者押注这场闹剧将意味着英国利率进一步上升。

尽管表面上看,特立独行的英国首相特拉斯的上台,令这场发生在英国的债市危机的爆发看似存在偶然,但更深层次来看,这一切的发生背后却也有着必然性:

当货币当局看到飞涨的物价时,他们意识到的是必须遏制失控的通货膨胀——如果需要的话,甚至可以不惜把经济拖入衰退。

但负责预算的政客们却有不同的看法,因为受到生活成本紧缩打击的选民希望他们的政府能够帮助他们摆脱困境,这通常意味着增加支出或减少税收。

这就是他们中的许多人正在做的事情——尤其是在欧洲,俄乌冲突导致的天然气短缺可能导致今年冬天欧洲多国遭遇停电和电力配给,仅德国就计划借贷多达2000亿欧元来解决能源危机。

在世界其他地方,日本也正在增加更多的财政刺激措施,许多国家已经增加了食品或能源补贴。

新的财政政策与货币政策组合

所有这些都指向一种新的财政政策与货币政策组合,与过去十余年的多数时候截然不同。

从雷曼兄弟破产到新冠肺炎疫情爆发的十多年间,各国政府经常通过预算紧缩为经济踩刹车,而央行在此期间则试图猛踩油门——祭出大规模的货币宽松政策,尽管收效往往甚微。

而现在,这两者的角色都将出现逆转。与此同时,新机制则充满了风险:

☆公共支出可能会加剧央行试图遏制的高物价压力;

☆央行在加息时,会增加政府的预算成本,因为政府需要支付更多的举债;

☆当不清楚是财政官员还是央行官员占上风时,市场可能会接二连三地陷入混乱,尤其是在有人猜测央行正在救助政府的情况下。

伦敦研究机构TS Lombard的经济学家Dario Perkins表示,“在我们当前所处的世界里,政府有很多地方需要大肆支出。他们要应对新冠疫情,要应对能源危机,如果出现衰退,他们还需要刺激经济来应对这些问题。此外,眼下全球还经历着战时经济和气候变化。”

"很明显,然后就有了上述央行与政府间的拉锯战,”他表示,“政府越是宽松,央行就越是担心通货膨胀,所以他们就越会加码紧缩。而加息又会对政府财政带来直接的影响。”

意大利裕信银行首席经济顾问Erik Nielsen尤其担心部分国家“目标不明确、完全未经协调的财政方案”。他表示,“如果这种情况不改变,我们就会有大麻烦。”

英债危机不会是孤例?

当英国首相特拉斯领导的新政府试图同时减税和补贴能源账单时,英国央行正忙着通过激进加息以遏制物价,英国投资者很快就发现这种危险可能是直接的。特拉斯没有资金支持的减税方案引发了英国国债市场的崩盘,专家们纷纷猜测,所谓的“债市义警”(Bond vigilante)可能会回归。

“债市义警”是上世纪80年代由前纽约联储经济学家Edward Yardeni发明的金融术语,指的是债市投资者往往会扮演“监督”经济政策的角色,并在他们不喜见的市场环境下出售主权债券。1990年代,在美国克林顿政府采取行动控制赤字之际,“债市义警”就有效地影响了政策。

放眼未来,“债市义警”很可能不仅仅会出现在英国。随着资金不再廉价,全球多国政府宣布的借贷和支出计划,也可能会招致“债市义警”的审查。

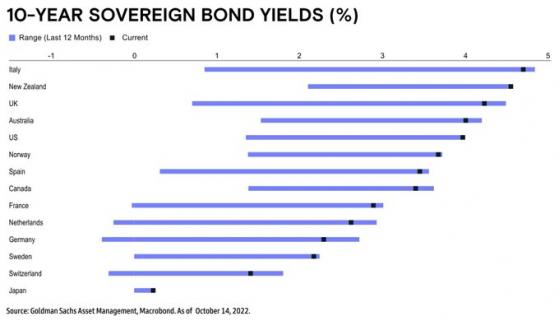

无论如何,世界各地的国债收益率在年内本身就都在飙升,10年期美国国债收益率上周五再度升破了4%关口,接近14年高点。素有“全球资产定价之锚”的10年期美国国债收益率,是帮助全球数万亿美元资产定价的基准。

一项行业研究已显示,全球多个主要经济体目前正处于“不可持续的债务轨道上,除非它们进行痛苦的预算削减。”研究发现,仅就七国集团(G7)整体而言,公共债务利息支付占经济产出的比例就有望在2030年达到3.6%,是疫情前水平的逾两倍。

在潜在“债市义警”的检测名单上,意大利的风险显然高居榜首。与英国一样,意大利的新政府也雄心勃勃地推行着扩张性更强的财政政策。而一些业内人士甚至担忧,法国乃至美国也可能成为下一个危机爆发的源头。

美国在疫情大流行期间积累的预算赤字是世界上最大的,美国国债的抛售速度也快于全球许多同类债券。尽管作为一个石油和天然气生产大国,随着油价飙升,美国能从出口中获得更多利润,令其尚不至于迫切面临类似欧洲那样的危机——深度依赖能源进口的欧洲目前正在制定新的财政刺激措施。

但Bleakley金融集团首席投资官Peter Boockvar表示,即便如此,美国仍有可能出现类似席卷英国的那种动荡。

他表示,“债券市场的混乱局面依然可能会在美国上演。与此同时,美国国债的最大买家(包括美联储)正在撤离,而美国债务规模却仍在飙升。预算赤字也将出现同样的情况,因为如果经济增长继续放缓,税收收入将面临重大风险。”

“无解”的难题

过去一周,在国际货币基金组织(IMF)主办规模盛大的年会之际,政策冲突的风险一直是会议议程上的重要议题。IMF已经阐明了自己的内部观点:应优先考虑由央行主导的遏制高通胀的行动,财长们应通过勒紧裤腰带来帮助摆脱困境。

IMF首席经济学家Pierre-Olivier Gourinchas将英国经历的动荡比作“两个人试图同时握住方向盘,并把它拉向不同的方向。”

然而,即便一切都如IMF设想的那样发展,另一层担忧又可能冒头。从本质上说,如果各国央行和财政部都朝着同一个方向走——收紧政策,它们最终可能会把世界经济“推下悬崖”。世界银行已警告称,同步退出货币和财政支持可能导致明年的全球衰退。

四十年来一直关注着全球债券市场的前PIMCO首席经济学家Paul McCulley认为,从长远来看,央行最终可能无法完全按照自己的意愿行事,他们可能不得不接受通胀率高于2%的目标。

他所描绘的前景对投资者来说可能不是一个好消息:随着未来十年利率和通货膨胀率在结构上高于上一个十年,从股票到债券一系列金融资产的估值将面临压力,这些资产在央行货币宽松主导的时代曾大幅飙升。

与其他分析师一样,McCulley认为英国此次爆发的危机其实是一个测试案例,也是对其他国家的一个警告。在他看来,英国货币和财政政策制定者最终都不得不作出了妥协:首先是英国央行,在债券暴跌时出手购买,然后是英国政府,放弃了部分减税建议。

“我们实际上已经进行了两轮‘懦夫博弈’,”他表示,“我认为这一博弈在世界上任何地方都还没有结束。”