周三(12月11日)国内商品期货市场整体呈现涨跌互现的格局,各品种走势各异,显示出基本面和政策面因素对市场的多重影响。主要品种中,菜油、玉米、燃料油等上涨明显,而棕榈油、豆粕等则表现偏弱。以下为各品种的详细分析:

豆粕:低估值维持,观望为主

豆粕价格下跌0.78%,延续了近期的弱势。当前全球大豆市场供给压力较大,巴西雷亚尔持续贬值刺激农户加速抛售大豆,使得巴西大豆出口对国内形成显著压制。国内方面,12月大豆到港量预计接近1000万吨,进一步强化了豆类供应宽松的格局。短期来看,豆粕缺乏反转驱动力,低估值维持下市场观望情绪较浓,主力05合约支撑位在2500-2600元/吨,压力位在2800-2850元/吨。

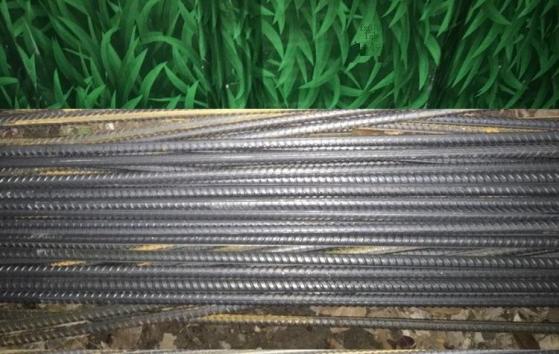

螺纹钢:震荡偏强,政策预期推动

螺纹钢价格微跌0.06%,市场情绪相对谨慎。尽管基本面压力有限,Mysteel数据显示螺纹钢库存出现逆季节性下降,同时需求韧性尚存,但建筑业PMI连续下滑令需求预期承压。政治局会议释放的积极信号提升了市场对中央经济工作会议的期待,在政策面支撑下,短期螺纹钢有望维持震荡偏强走势。主力05合约支撑位在3350-3370元/吨,压力位在3450-3480元/吨。

PVC:库存压力下调整

今日PVC价格微跌0.10%,延续近期弱势震荡格局。供需层面上,尽管部分企业因亏损缩减开工率,但整体供应仍然充裕。下游需求复苏有限,尤其是房地产行业表现低迷,对PVC需求形成拖累。而库存方面,目前仍处于高位水平,短期内难以消化,对价格走势构成压力。从政策面看,近期政策利好预期增加,但尚未传导至实际需求改善。技术面上,PVC主力05合约支撑位参考在5800-5850元/吨,压力位则在6050-6100元/吨附近。短期内,预计PVC将以区间震荡为主,投资者需关注库存去化进度及宏观政策的进一步释放。

棕榈油:高库存与低利润限制反弹

棕榈油价格大跌1.57%,显示出市场对高库存压力的担忧。MPOB数据显示,11月棕榈油库存环比下降2.6%,但仍高于市场预期。同时,产地出口数据低于预期叠加国内进口利润低迷,使得短期内棕榈油的价格承压。尽管棕榈油步入季节性减产期,但高库存仍将限制反弹空间,预计短期内价格偏空调整。主力05合约支撑位9000-9020元/吨,压力位9664-9680元/吨。

菜油:供需宽松但偏强

菜油价格上涨1.96%,成为今日市场的亮点之一。尽管国内菜油现货供应充足,但加拿大菜籽产量预估低于预期,以及对未来中加贸易关系的不确定性,使得市场对远期供应保持谨慎。受此影响,菜油期价在低位获得支撑并呈现反弹态势,05合约支撑位8565-8600元/吨,压力位9122-9182元/吨。

豆油:宽松格局延续

豆油价格上涨0.81%。国内库存虽有所下滑,但总量仍处于较高水平,供应端压力依旧明显。同时,国际市场丰产的持续利空影响了价格反弹的力度。节前备货需求表现不及预期,也使得短期豆油走势较为疲软。主力05合约支撑位7600-7650元/吨,压力位8100-8150元/吨。

菜粕:库存高位,短期反弹可期

菜粕价格小幅上涨0.40%。加拿大菜籽供应增加和国内库存高企使得现货供需继续宽松。然而,加拿大菜籽产量预估下调,以及对未来贸易政策的担忧,为菜粕价格提供一定支撑。短期内,菜粕期价或以反弹为主,低位多单建议持有,05合约支撑位2195-2216元/吨,压力位2344-2356元/吨。

玉米:情绪修复带动小幅反弹

玉米价格上涨0.95%,显示出低位反弹的态势。国内市场进入集中售粮阶段,供应压力较大,但受中储粮增储消息提振,市场情绪有所恢复。预计短期内玉米期价以低位震荡为主,主力01合约支撑位2000-2050元/吨,压力位2280-2300元/吨。

燃料油:上涨受基本面支撑

燃料油今日上涨1.18%,延续了近期的强劲走势。受全球原油价格企稳影响,燃料油价格获得支撑。同时,北半球进入冬季,供暖需求的季节性增长推高了市场对燃料油的采购力度。供应端来看,中东地区地缘政治风险仍存,虽然短期供给未见明显减少,但市场对潜在供应中断的担忧始终存在。此外,海运需求在年底有所回暖,对低硫燃料油的需求形成利好。整体来看,基本面对燃料油价格形成双重支撑,主力05合约支撑位在3150-3200元/吨,压力位在3350-3400元/吨。短期内,燃料油价格或延续偏强震荡走势。

沪银:避险需求推动上涨

沪银今日上涨0.43%,显示出避险资金的持续流入。当前市场对全球宏观经济的不确定性保持高度关注,美国CPI数据即将发布,或将影响市场对美联储政策路径的预期。在美元指数走强的背景下,银价表现出一定韧性,体现了其避险属性。同时,近期地缘政治风险因素频繁出现,也进一步提升了贵金属的配置需求。技术面上,沪银主力05合约短期支撑位在6600-6650元/千克,压力位在6900-6950元/千克。尽管美元走强可能限制涨幅,但只要避险情绪不减,银价或仍有上行动力,建议投资者保持关注宏观数据及美元指数的动向。

展望

整体来看,今日市场表现分化,资金更多聚焦于政策预期明确的品种。短期内,菜油、燃料油等供需驱动清晰的品种可能延续强势,而豆粕、棕榈油等高库存压力品种走势偏弱。后续需持续关注中央经济工作会议相关政策落地情况以及国际市场的宏观变量变化对期货盘面的影响。