周四(9月12日),CBOT持仓数据的更新揭示了市场情绪发生了明显的变化。CBOT玉米、大豆、豆粕、豆油和小麦的期货市场均出现了不同程度的波动。大宗商品基金对这些品种的持仓调整,反映出市场参与者对未来走势的看法与预期发生了重要转变。本文将通过品种划分,详细分析每个市场的持仓变化、基本面、技术面及消息面的影响,全面解读当前的市场情绪。

根据汇通财经观察,海外交易商估算的结果显示:

2024年9月11日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净多头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

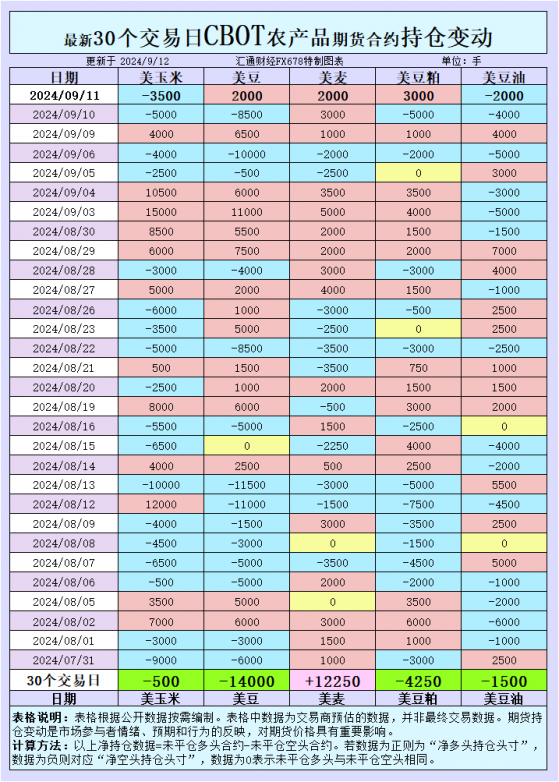

具体变动数据见图表。

截至北京时间10:10,CBOT玉米主力合约上涨0.12%,报4.052美元/蒲式耳。CBOT大豆主力合约上涨0.12%,报10.0160美元/蒲式耳。CBOT小麦主力合约下跌0.04%,报5.79美元/蒲式耳。

大豆(Soybeans)

大豆市场近几日表现相对坚挺,特别是在近期大宗商品基金增加大豆投机性净多头的背景下,市场情绪表现乐观。根据汇通财经的最新数据显示,9月11日当日大宗商品基金增加了CBOT大豆的净多头头寸,这表明市场对未来大豆价格的上涨预期较强,尤其是在全球供需变化背景下。

美国农业部(USDA)即将发布的重要报告引起了市场的广泛关注。预计美国旧作大豆结转库存将有所下降,而新作库存则可能略有上升。根据知名机构的预测,新作库存或将增加8百万蒲式耳,至5.68亿蒲式耳。而全球大豆库存预计会有所下降,达到1.34亿吨。这种库存变化的预测进一步支撑了大豆价格的走强。

此外,中国的大豆压榨需求依旧强劲,8月创下历史进口纪录,这为市场提供了额外的支持。这种强劲的需求意味着全球大豆供需紧张局面可能会延续,进一步推高价格。

从技术层面看,CBOT大豆主力合约收盘价稳步上涨,进一步巩固了支撑位10.00美元/蒲式耳的关键心理水平。如果未来几天能稳守该水平,大豆市场或将继续获得动能上行,挑战更高的阻力位。

阿根廷大豆种植面积预计将扩展至1770万公顷,较上一季增加7.5%。这一消息尽管增加了未来供应的预期,但由于短期内全球库存偏紧,大豆价格并未受此影响明显下滑。

豆粕(Soymeal)

豆粕市场近期的持仓数据显示,大宗商品基金正在增加其多头头寸,这表明市场对豆粕需求的预期也在增强。9月11日的数据表明,豆粕价格上涨了0.34%,这与豆粕需求持续强劲的基本面趋势相符。

全球的豆粕需求持续攀升,尤其是在养殖业需求稳固的背景下。美国出口销售数据预计显示新作豆粕的销售量可能在20万至65万吨之间。这一预期加强了市场对未来豆粕价格的看涨预期。

技术图形上,豆粕价格表现较为稳定,且日内涨幅较为显著,当前技术指标显示价格走势有望进一步向上拓展。特别是在商品基金加仓多头后,短期内豆粕价格的上涨动力充足,关键支撑位仍在380美元/吨附近。

豆油(Soy Oil)

与豆粕市场的乐观情绪不同,豆油市场目前的情绪较为悲观。最新的持仓数据显示,商品基金增加了豆油的投机性净空头,这表明市场对豆油的需求预期并不乐观,尤其是在当前全球油脂供应较为充裕的情况下。

根据知名机构的数据显示,全球植物油的供应情况依然充足,特别是来自东南亚地区的棕榈油供应压力较大,对豆油市场构成了强劲的竞争。与此同时,豆油出口销售的疲软也导致市场情绪趋于谨慎。预计9月5日当周豆油出口销售量仅为0至2万吨,远低于市场预期。

技术面来看,豆油价格的下跌走势明显,尤其是在53个点的下跌后,豆油市场已经突破了短期支撑位,未来可能继续下探更低的价格水平。目前关键的支撑位位于55美分/磅左右,若跌破该水平,豆油价格将可能进一步加速下行。

小麦(Wheat)

小麦市场近期走势较为反复,尽管大宗商品基金在小麦市场增加了净多头头寸,但价格却表现出下跌的迹象。这表明,市场对未来小麦供应的担忧可能还没有完全消退,尤其是来自黑海地区的供应问题持续影响市场情绪。

全球小麦供应的关键在于俄罗斯和乌克兰的出口情况。近期,黑海地区小麦出口压力有所减轻,市场开始怀疑俄罗斯的产量能否达到预期。知名机构将俄罗斯的小麦产量预测从8380万吨下调至8220万吨。此外,乌克兰国内的粮食库存下降,也将对未来出口产生压力。尽管如此,全球供应并没有明显短缺的迹象,因此小麦价格依然受到抑制。

CBOT小麦在5.79美元/蒲式耳形成了一定的支撑位,但上方阻力位仍然较强,短期内价格走势可能在区间内波动,等待基本面的进一步指引。尤其是9月底即将公布的USDA小麦库存报告,可能成为市场未来走势的风向标。

市场对俄罗斯和乌克兰小麦供应的担忧仍然存在,然而,在近期的出口数据中并未出现显著的供应中断迹象。除非地缘政治风险加剧,否则小麦市场难以形成明显的上涨动力。

玉米(Corn)#

玉米市场的投机性净空头在最近30个交易日中持续增加,这反映出市场对玉米未来价格的谨慎态度。然而,短期内玉米价格仍然小幅上涨,显示市场依然存在一定的需求支撑。

EIA最新的乙醇生产数据显示,9月6日当周乙醇产量环比增加1.9万桶/天,达到108万桶/天。这对玉米需求构成了一定的支撑。此外,市场普遍预计美国玉米的期末库存将有所减少,预计旧作库存下降至18.59亿蒲式耳,新作库存下降至20.32亿蒲式耳。

技术面来看,玉米价格在4.04美元/蒲式耳附近获得了较为坚实的支撑,预计短期内价格将继续维持在该水平上下波动,若能有效突破这一关口,玉米价格可能进一步挑战4.10美元/蒲式耳的阻力位。

市场目前对玉米的关注点集中在9月中旬发布的USDA报告上。尽管目前预期库存将有所下降,但全球供应充足的预期可能继续压制玉米价格的上涨空间。

CBOT谷物期货市场在9月11日的持仓变动和价格波动中反映出明显的市场情绪变化。大豆和豆粕市场呈现多头情绪,而豆油和玉米市场则偏向谨慎。小麦市场则在全球供应不确定性的背景下,波动较为明显。未来市场将继续关注全球供需变化、地缘政治风险及USDA最新的报告更新,以决定下一步的价格走势。