随着全球经济环境的波动和国际贸易形势的变化,谷物期货市场的价格波动日益显著。本文将根据大豆、豆粕、豆油、小麦和玉米这五大主要品种的最新行情,深入分析当前市场的基差变动、国际市场招标情况以及对价格的影响。

大豆:需求预期支撑价格,但丰收预期施压

在大豆市场中,最近的行情显示基差趋于稳定。根据8月29日的市场反馈,许多大豆加工厂和谷物仓库的大豆基价在此前下跌后已稳定下来。尽管密西西比河畔爱荷华州达文波特的大豆基价每蒲式耳下跌了5美分,但这一情况较为个别,并未对整体市场造成显著影响。

在国际市场方面,墨西哥湾驳船大豆的出口需求预期强劲。9月初装运的大豆出口离岸价稳定在较期货价格高出107美分,表明市场对未来需求的信心较为充足。同时,9月下半月装运的大豆出口离岸价也小幅上涨1美分,达到101美分左右。

尽管如此,市场对美国大豆丰收的预期依然存在压力。由于大豆丰收将增加市场供应,未来可能会对价格形成一定的压制。这种供需关系的平衡将是大豆价格的主要驱动力,短期内预计价格将在出口需求和丰收预期的拉锯中寻找平衡点。

豆粕:需求疲软与价格承压

豆粕市场的近期表现同样反映出需求疲软的态势。根据最新数据,印第安纳州迪凯特市一家压榨厂的豆粕基差价格每短吨下跌4美元,而爱荷华州爱荷华福尔斯市的一家工厂则上涨了5美元。这种区域性的价格波动反映了市场对不同地区需求的差异。

美国农业部公布的最新数据显示,截至8月22日当周,美国新作豆粕出口销售量为428,900吨,这一数据接近贸易预期的高位。然而,尽管出口销售强劲,预计大豆丰收可能会在秋季对豆粕价格形成压力。由于饲料需求疲软,饲料搅拌机仅满足短期需求,这进一步表明市场对未来豆粕价格上涨的信心不足。

在未来几周内,随着大豆丰收压力逐渐显现,豆粕价格可能会面临进一步的下行风险。不过,随着秋季气候条件的变化以及可能的供应链瓶颈,价格仍可能出现波动性上涨。

豆油:供应紧张与价格支撑

豆油市场表现出较为紧张的供应态势,尤其是在国际市场上。由于全球食用油供应链问题尚未完全解决,豆油的出口需求较为强劲,这在一定程度上支撑了价格。

根据市场消息,墨西哥湾的豆油基差保持坚挺,尤其是在9月初装运的豆油出口离岸价上调,反映出买家对未来市场的不确定性持谨慎态度。这一现象同样表现在未来几个月的合同价上,尽管价格上涨幅度不大,但这一趋势表明市场对豆油的长期需求依然存在信心。

然而,需要注意的是,如果大豆丰收带来压榨量增加,豆油供应也可能相应增加,这将对价格形成一定的下行压力。因此,未来豆油价格的走势将主要取决于全球食用油供应链的恢复情况以及大豆压榨量的变化。

小麦:国际招标活跃推动价格上涨

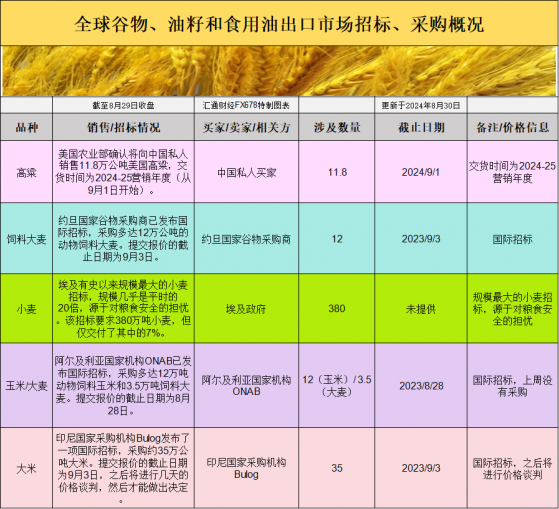

小麦市场近期受到了国际招标活动的强力推动。尤其是埃及近期发布的史上最大规模小麦招标,对全球小麦市场产生了重大影响。埃及是世界上最大的小麦进口国之一,此次招标规模是平时的20倍,反映出该国对粮食安全的高度重视。

在美国市场,小麦基差也表现出上涨的态势。俄亥俄州托莱多软红冬小麦的基准出价连续第二天走强,每蒲式耳上涨10美分。与此同时,美国南部平原地区的硬红冬小麦(HRW)现货报价保持稳定,尽管现货交易较为平静,但需求仍然存在,特别是在出口市场上。

根据最新数据显示,美国农业部公布的当周新作小麦出口销售量为532,100吨,接近市场预期的高位。随着全球粮食安全问题的日益突出,未来几个月小麦市场的需求预期依然强劲,这将为小麦价格提供一定的支撑。

玉米:基差稳定,需求前景较好

玉米市场表现相对稳定,基差变化不大。根据最新行情,美国中西部地区的玉米现货报价基本保持稳定,但部分农民在月底前出售旧作玉米,并推迟了粮仓的定价计划,这使得市场供应在短期内增加。

在国际市场上,墨西哥湾的玉米驳船出口需求较为强劲,特别是在9月和10月的合同中,玉米基差显示出上涨趋势。例如,9月份装载的玉米驳船价格比12月份期货价格高出73美分,10月的出口离岸价也上涨了6美分,至约108美分。

美国农业部还确认将向中国私人销售118,000公吨美国高粱,这表明中国市场对美国农产品的需求依然旺盛,这也将进一步支撑玉米价格。

总体来看,谷物期货市场近期表现出较为稳定的态势,但各品种之间的价格波动性依然存在。大豆市场受出口需求和丰收预期的双重影响,价格走势充满不确定性;豆粕和豆油市场则面临需求疲软与供应紧张的矛盾;小麦市场在国际招标推动下表现出强劲上涨势头,而玉米市场则因基差稳定和出口需求旺盛而前景看好。

随着全球经济形势的不断变化和国际贸易的日益复杂,未来几个月谷物期货市场的价格走势将主要取决于供需关系的变化和各国的粮食政策。