CBOT大豆期货收盘涨跌互现,1月现货合约SF24微幅走高,远月合约则走低,因为交易商等待巴西干旱地区是否会如预期迎来有益的降雨。

周五收盘情况

芝加哥期货交易所大豆主力合约Sv1收盘上涨1.75美分,至每蒲式耳13.1575美元。该合约本周上涨0.9%,这是自11月初以来的首次周上涨。

1月豆粕期货SMF24周五结算价上涨1.90美元,至每短吨405.60美元。本周该合约上涨90美分,即0.2%。

3月玉米合约CH24上涨3.75美分,至每蒲式耳4.83美元,3月小麦WH24上涨13.50美分,至每蒲式耳6.2925美元。本周,玉米下跌0.5%,小麦下跌0.4%。

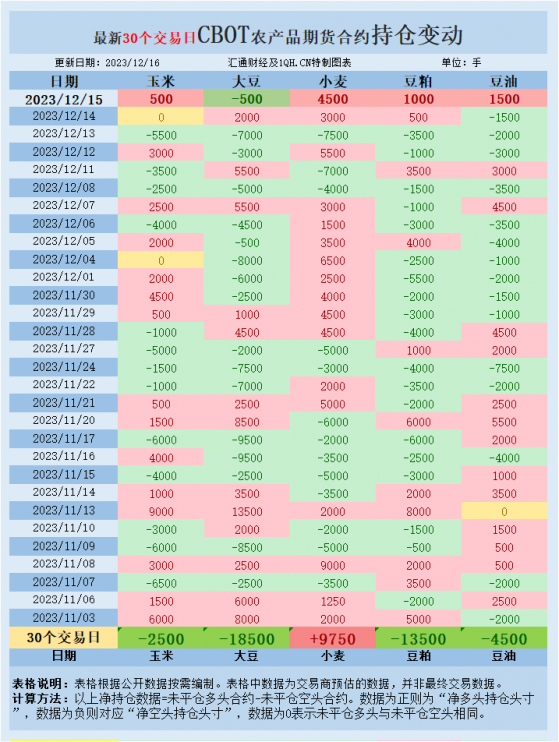

CBOT持仓变动情况

交易商估算的结果显示,大宗商品基金本周五(12月15日)增加小麦、豆粕、豆油、玉米投机性净多头头寸,增加大豆投机性净空头头寸。本周大宗商品基金增加豆粕净多头头寸,增加大豆、豆油、玉米、小麦净空头头寸。最新30个交易日,大宗商品基金增加豆油、玉米、豆粕、大豆、投机性净空头头寸,增加小麦投机性净多头头寸。

表格中数据为交易商预估的数据,并非最终交易数据。 计算方法:以上净持仓数据=未平仓多头合约-未平仓空头合约,即数据为正则为“净多头持仓头寸”,数据为负则对应“净空头持仓头寸”,0则表示未平仓多头与未平仓空头相同。

供需情况观察

美国农业部在每日报告系统中表示,出口商向不明目的地出售了447500吨美国大豆,另外向中国出售了134000吨。这是美国农业部连续第八个交易日宣布每日大豆销售量。

美国国内需求看起来也很强劲,因为全国油籽加工协会月度数据显示,11月手美国大豆压榨量超过了大多数贸易预期,并升至任何一个月的第二高水平。

截至周五收盘,全球谷物、油籽和食用油出口市场概况:

交易商正在密切关注预测,因为全球最大的大豆供应国巴西的恶劣天气导致农作物减产,可能会提振全球市场对美国大豆的出口需求。

玉米、大豆基差在淡静交易中基本持平

贸易商称,抽查显示,周五美国中西部玉米和大豆现货报价几乎没有变化,这是由于农民谷物销售步伐缓慢。

芝加哥是稳定趋势的一个例外,该市一家玉米加工商将现货基础价格提高了18美分。

随着美国收成结束,芝加哥期货交易所玉米期货CH24在年底假期前徘徊在合约有效期低点之上,农民们已经满足于储存粮食并等待更高的价格。

与此同时,压榨商的旺盛需求帮助支撑了本周大豆基差出价。

美国国家油籽加工商协会(NOPA)表示,其成员11月手压榨了1.89038万蒲式耳大豆,继10月手创纪录的大压榨量之后,创下单月第二高水平。生产生物燃料对植物油的需求引发了美国国内压榨能力的大规模扩张,未来几年将有许多新的或升级的加工厂开业。

随着供应增加,美国现货豆粕报价基本稳定走弱

交易商称,周五中西部卡车点的豆粕现货报价稳定至走弱,美国海湾出手码头基本持平至走弱,受到大豆加工产量强劲以及阿根廷价格下跌的压力。

中西部铁路豆粕基差报价在本周早些时候下跌后趋于稳定。

经过几个月的豆粕供应紧张,大豆压榨步伐加快有助于补充高蛋白饲料原料的库存。然而,包括印第安纳州部分地区在内的一些地区豆粕供应仍然充足。

截至11月30日,NOPA成员的豆油库存七个月来首次上升,达到12.14亿磅,高于11.38亿磅的平均贸易预期,也是自8月以来最高的月末供应量。

消息面

巴西铁路运营商因厄尔尼诺现象威胁大豆和玉米作物而忧心忡忡

对美国大豆货物的强劲需求和巴西种植带干旱支撑了最近的大豆期货,但预计巴西北部从下周晚些时候开始将出现有利阵雨。

巴西铁路和港手码头运营商VLI一位董事表示,鉴于该公司航运业务的关键地区巴西北部玉米和大豆收成预计将减少,该公司正准备迎接充满挑战的2024年。

VLI运输大豆、豆粕和玉米,占其去年处理的货物总量的37%以上。VLI还运输化肥、糖、燃料、林业产品、钢铁和矿物。

VLI商务执行董事Carolina Hernandez表示,由于今年巴西大豆和玉米收成创纪录,到2023年,谷物将占VLI货运总量的40%左右。她拒绝透露2023年VLI运输的货物总量。2022年这一数字为5800万吨。

由于厄尔尼诺现象,巴西农业新前沿马托皮巴地区的降雨量预计将减少,而马托格罗索州和戈亚斯州等中西部州也将遭受干旱和高温,影响大豆和玉米产量。

埃尔南德斯表示,她预计巴西北部VLI主要作业区的玉米收成将下降15%左右。对于北部马托皮巴地区周围种植的大豆来说,产量下降应该低于5%。人们对玉米的担忧比对大豆的担忧更大。

其他新闻方面,拜登政府表示,将认可乙醇行业青睐的方法,为寻求可持续航空燃料税收抵免的公司提供指导,这是政治上强大的美国玉米游说团体的关键胜利。

经纪人表示,这一决定帮助支撑了CBOT玉米,尽管市场仍缺乏方向。