5大分析师AI动向:ASML成2026年顶级半导体首选,Adobe评级下调

张尧浠:避险与宽松双驱动、金价仍有牛市新高前景

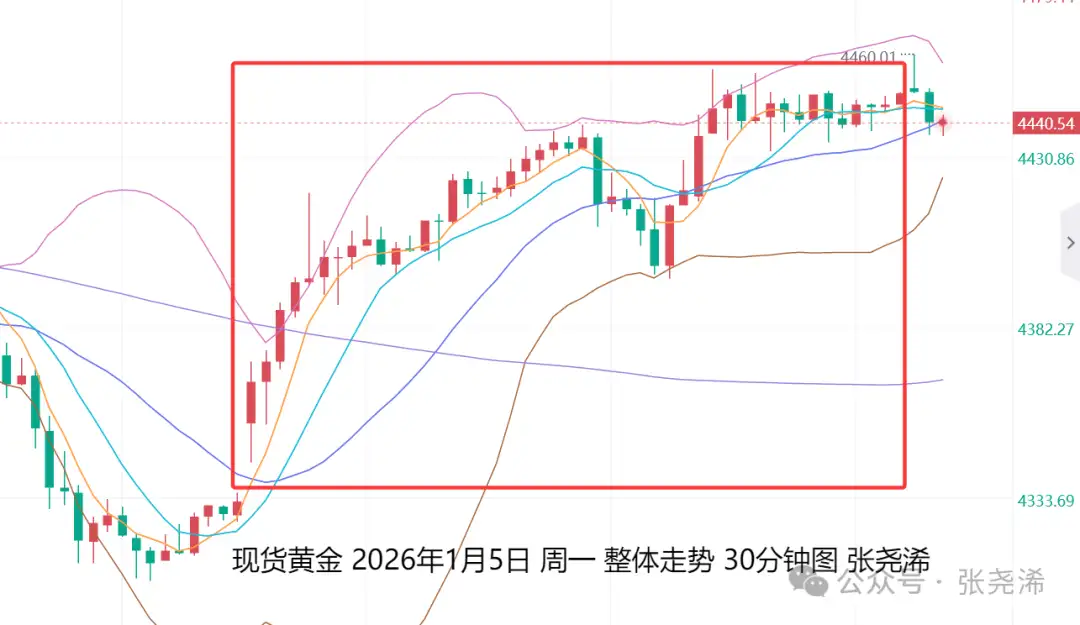

上交易日周一(1月5日):国际黄金随着委内瑞拉局势增强,贵金属的避险吸引力展现,推动金价高开高走,一度站上4450美元关口,创一周新高,并收复上周五回撤幅度,并重新站上10日均线之上,多头动力加强,下方将再度依托5-10日均线支撑进行低多看涨操作,但也需留意缺口回补而进行的跳水走低风险,以及再度的入场机会。

具体走势上,金价自亚市高开于4346.46美元/盎司,并先行录得日内低点4344.06美元,之后持续回升走强,虽自欧盘触及4440附近明显回撤40多美金,但最终多头再度发力,于美盘初收复回撤跌幅,并录得日内高点4455.48美元,最终持稳盘整于4440美元上方,并收于4448.83美元,日振幅111.42美元,相对于上周五收盘价4328.35美元,收涨120.48美元,涨幅2.78%。

展望今日周二(1月6日):国际黄金开盘先行走低,受到避险拉升后的获利了结,以及市场等待本周非农等重磅数据的公布,而有所观望。

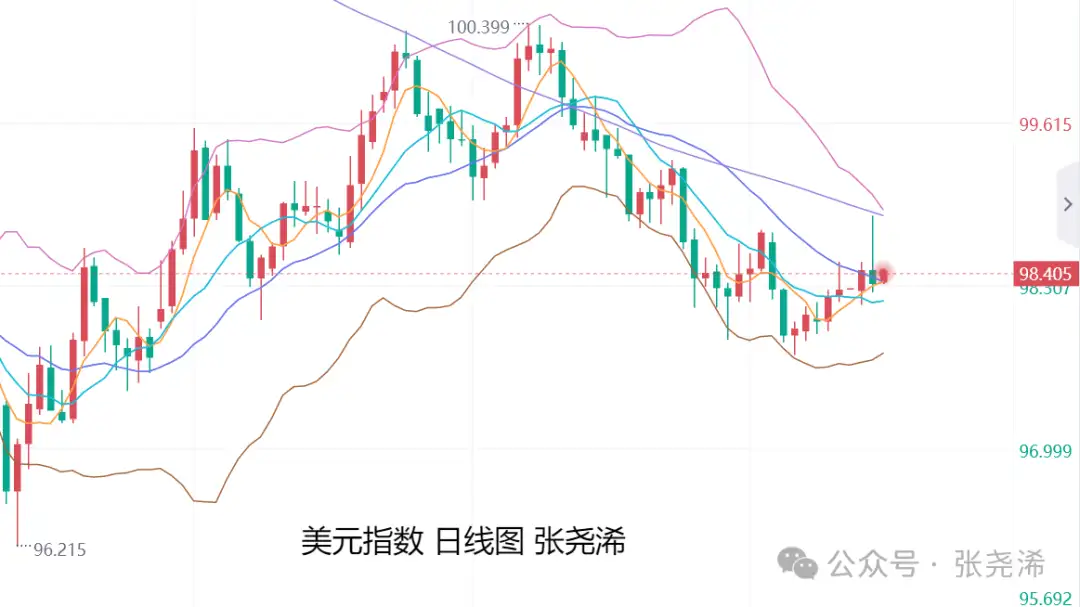

但如果地缘政治紧张局势进一步扩大,或美国经济数据强化了美联储将采取更激进宽松政策的预期,黄金很可能再次挑战历史新高,并再度连续攀升。

反之,如数据减弱降息前景,但只要没有完全消退降息预期,也都是多头的入场机会,再加上地缘局势这十多年来一直都是处于不确定和升级的预期当中,目前市场也普遍预期美联储在2026年将至少降息两次。特别是在宽松周期中,当下通胀率超过2%时,黄金价格回归历史平均上涨13%来看。金价2026仍将维持牛市发展。

综合来看,当下仍处于央行持续购金,避险需求和宽松周期等的共振局面,历史经验告诉我们,这将会导致黄金的上涨空间和牛市动力继续延续和扩大。

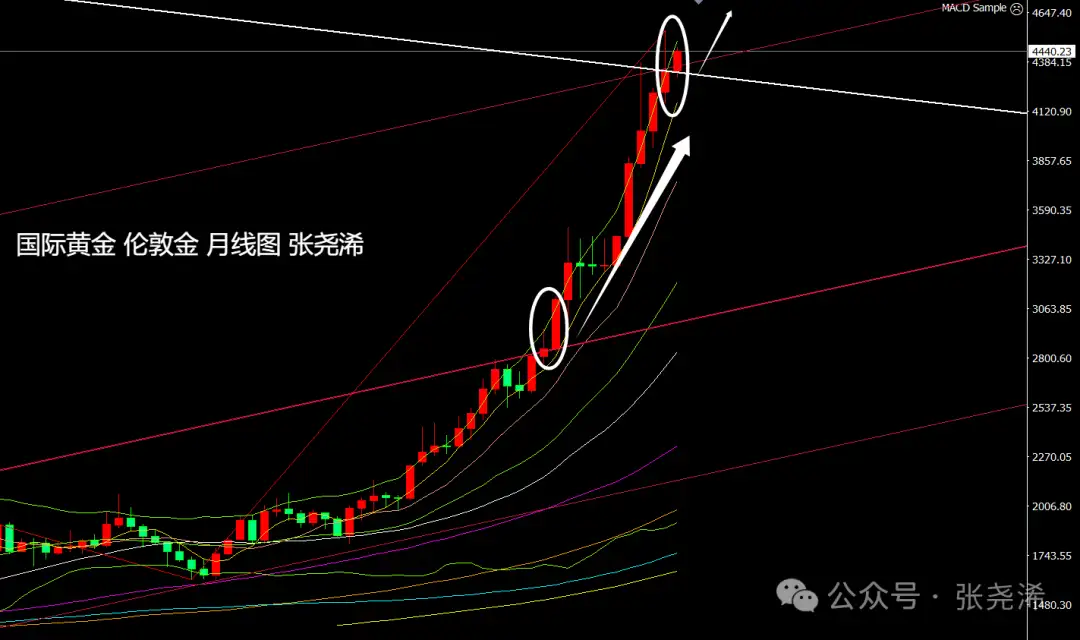

技术上,月线级别,金价在去年12月尾明显回撤,收在趋势线阻力下方,并形成倒垂看空形态,这暗示后市有再度展开较大回调,去回踩4000-3900美元区域或更低位置的风险;

但参考年初2月及3月的突破走势来看,如1月份维持目前动力再度强势拉升持稳收阳,则将稳健打开进一步牛市行情,直接跟进看涨至5500-6000美元区域。反之再度收线在4300美元下方,则后市面临较大的回调需求。

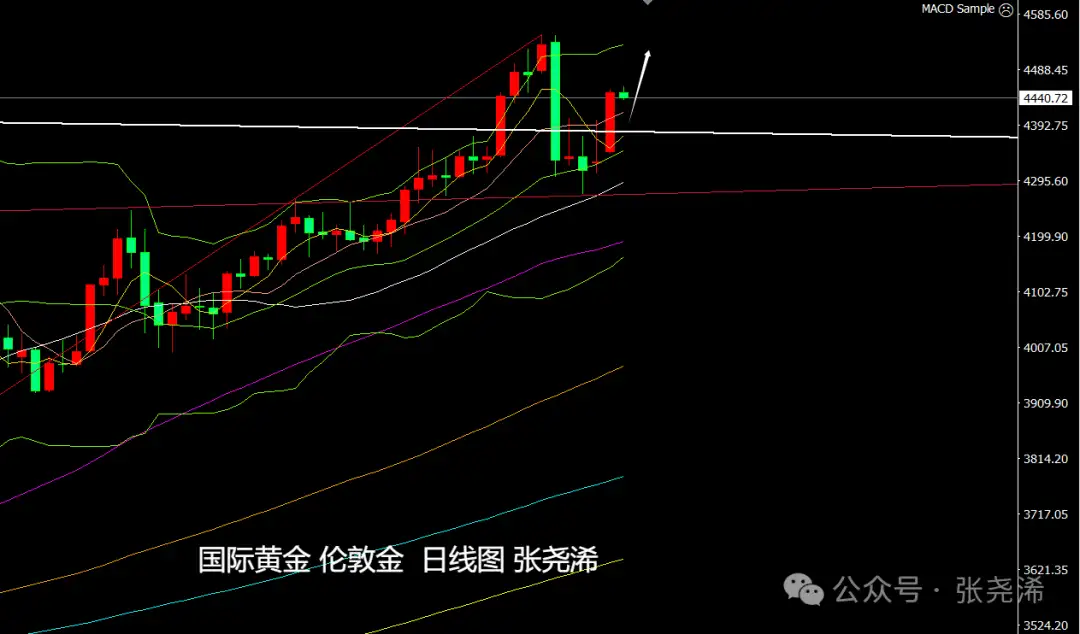

周线级别,金价上周遇阻回落转跌,相对于前周形成阴包阳看空回落的预期,暗示后市将有继续走低触及10周均线4230美元乃至中轨及30周均线支撑位置4000美元关口附近或下方的预期,但由于走势趋势向上,均线多头排列,本周也再度走强,维持在5-10周均线上方,多头前景良好,故此,如有反转走低,进一步调整触及各均线支撑目标,也是再度入场看涨的机会。

日图;金价昨日大幅反弹重返短期均线之上,多头占据优势,虽有缺口回补的风险,但在回补之前,仍先维持正常的支撑看涨思路,下方关注5/10日均线支撑为多单入场位,上方关注布林带上轨或新高为目标。

黄金:下方关注4410美元或4380美元附近支撑;上方关注4480美元或4500美元附近阻力;

白银:下方关注75.10美元或74.10美元支撑;上方关注78.00美元或79.30美元阻力;

注:

黄金TD=(国际黄金价格x汇率)/31.1035

国际黄金波动1美金,黄金TD约波动0.25元(理论上)。

美国期货金价=伦敦现货价×(1+黄金掉期利率×期货到期天数/365)

关注我,让你黄金交易思路更清晰!

回顾历史因果,解读当下环境,展望未来走向,秉承大胆预测,谨慎交易原则。--张尧浠

以上观点及分析仅代表作者个人思路,只供参考,不作交易依据,据此操作,盈亏自负。

You decide your own money。