伊朗总统表示将停止对邻国的攻击

英伟达公司 (NASDAQ:NVDA)(Nvidia)公布的第三季度财报显示,其营收和每股收益均超出预期,并提供了优于预期的业绩指引。然而,公司股价在盘后交易中一度跳水超2%,原因在于一些交易员认为,以英伟达目前的估值,财报应表现得更加亮眼。

具体来看,英伟达第三季度收入为350.8亿美元,高于预期的331.6亿美元;调整后每股收益为81美分,高于预期的75美分;数据中心业务收入为308亿美元,同比增长112%,高于分析师预期的288.2亿美元。

英伟达的收入和利润同比增长速度一直在放缓。英伟达三季度营收同比增长94%,此前该公司的销售额和每股收益连续五个季度实现了三位数的增长。

英伟达预计四季度收入约为375亿美元,上下浮动2%,而分析师预期为370.8亿美元。这一预测意味着四季度收入同比增长约70%,但低于去年同期265%的同比增长率。

英伟达当季净利润增长至193亿美元,合每股收益78美分;去年同期为92.4亿美元,合每股收益67美分。公司的毛利率上升至73.5%,略高于分析师预期,英伟达表示,这主要是由于其数据中心芯片的销售比例增加。

英伟达的多家终端客户,包括微软、甲骨文和OpenAI,已经开始接收该公司的下一代AI芯片“Blackwell”。英伟达CEO黄仁勋在声明中表示,Blackwell已全面投产。

英伟达CFO Colette Kress表示,Blackwell芯片的出货将在本季度开始,并将在明年加速。此外,当前一代的AI芯片H200在本季度也“显著增长”。Kress补充道:“Hopper和Blackwell系统在某些供应方面受限,预计在2026财年,Blackwell的需求将继续超过供应。”

英伟达汽车和专业可视化业务规模较小,远不及数据中心和游戏部门。汽车业务收入为4.49亿美元,同比增长72%,英伟达表示,这主要得益于自动驾驶汽车芯片的销售,该业务还包括英伟达为机器人销售的芯片。专业可视化部门的收入为4.86亿美元,同比增长17%。

在人工智能(AI)芯片市场竞争加剧的背景下,英伟达依然牢牢占据约80%的市场份额,投资者关注的焦点是英伟达能否继续保持高速增长。

此前,汇丰银行分析师Frank Lee在报告中指出,英伟达未来前景目前处于“未知领域”,该公司正尝试在市值达3.5万亿美元的基础上持续增长。他认为,公司目前并未显示出任何放缓迹象,2026年数据中心业务有望进一步增长,他对英伟达股票给予“买入”评级。

英伟达未来的增长将依赖于其新一代芯片——Blackwell。这款芯片已开始向微软、谷歌和OpenAI等终端用户出货。相比第三季度财报,市场更关心的是Blackwell芯片的需求前景。

目前,数据中心业务主导了英伟达的销售额,成为公司核心增长点,而游戏业务的重要性逐渐下降。尽管英伟达为任天堂Switch供应芯片,但随着游戏机老化,其销售额大幅下滑。

// 美股情绪较为谨慎 //

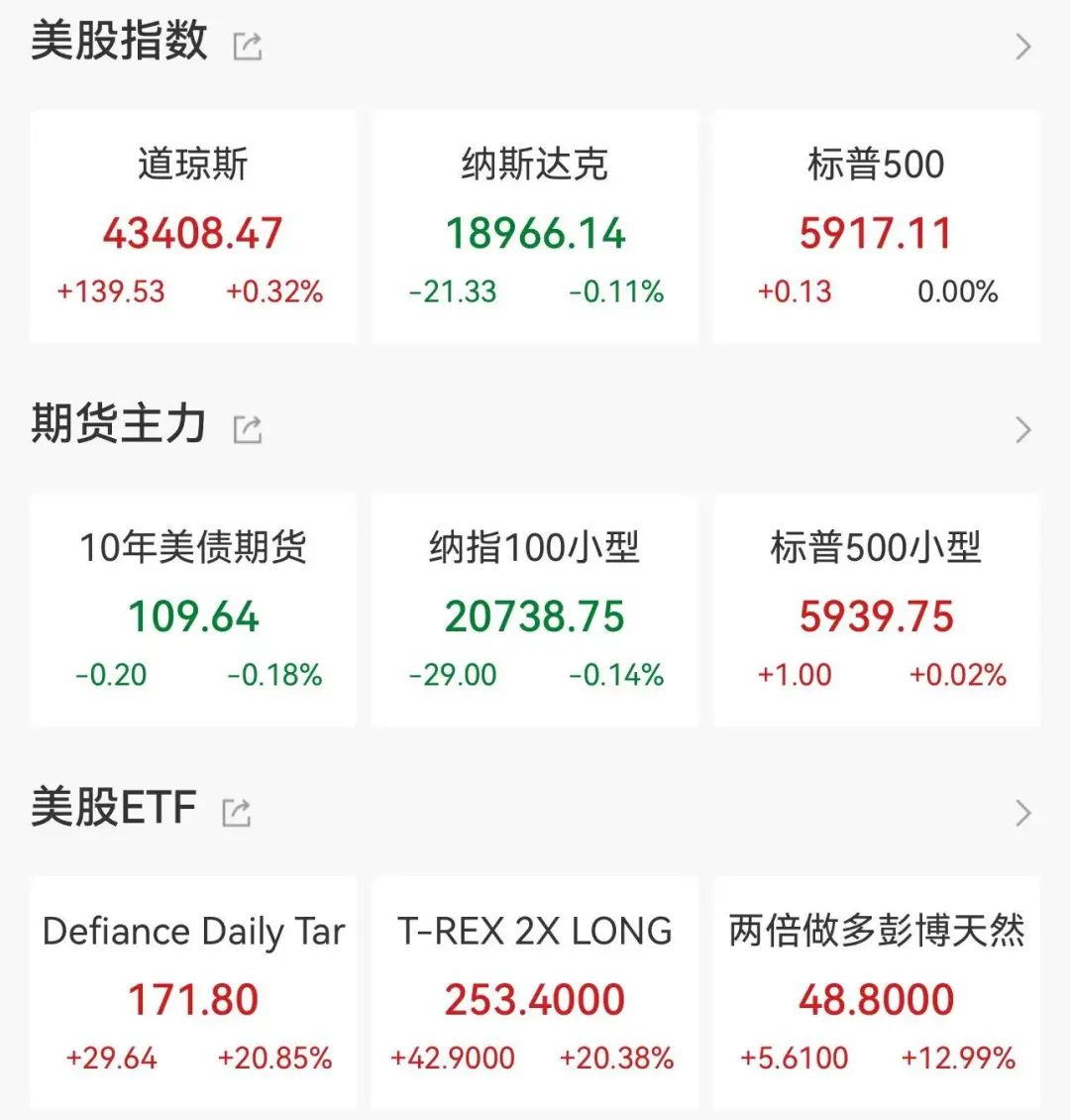

美股收盘表现来看,美国标准普尔500指数收于5,917.11点,变化不大,道指收于43,408.47点,涨幅0.32%。纳斯达克综合指数下跌0.11%,收于18,966.14点。

卡森集团(Carson Group)首席市场策略师瑞安·德特里克表示:“市场对英伟达收益的不安情绪和不断加剧的地缘紧张局势令投资者感到担忧。”“但是,经济也没有显示出任何放缓的重大迹象。”

德意志银行(Deutsche Bank)宏观策略师艾伦(Henry Allen)本周在给客户的一份报告中说,当估值像现在这样过高时,市场总是会回落。“转折点可能很快就会发生,而且当估值一开始就过高时,进一步上涨的空间可能有限,”Allen指出。“历史上高回报的例子往往会出现大幅逆转。”

该行指出,经济学家罗伯特•希勒(Robert Shiller)开发的周期性调整市盈率(CAPE)目前的读数偏高,并认为“标准普尔500指数的CAPE比率在上个世纪只有另外两次”高于目前的水平。

在20世纪90年代末的互联网泡沫和2008年全球金融危机之前的时期,“由于估值已经过高,因此几乎没有进一步上涨的空间,而且每次都伴随着大幅调整,”艾伦写道。“事实上,CAPE在两次达到今天这样高的水平时,都出现了大幅回调。”

投资者也将英伟达财报视为市场在今年剩余时间内重新加速的潜在催化剂。上周,由于美联储主席杰罗姆·鲍威尔表示,央行并不急于降息,股市表现不佳。一些日益紧张的地缘局势周二也令市场受到惊吓。

Wolfe Research的克里斯•塞耶克在一份报告中写道:“与大多数投资者一样,我们密切关注英伟达今天的收益报告,以寻找有关人工智能支出情况的任何线索。”“我们认为,任何负面消息或令人失望的支出趋势都是可能推迟甚至逆转经济衰退的关键风险之一。”

其他方面,零售商塔吉特股价下跌21%,此前该公司公布了两年来最大的盈利下滑,由于可自由支配需求疲软和成本压力,该公司下调了全年预期。这种失望情绪令其他主要零售股承压,SPDR标准普尔零售ETF (XRT)下跌近1%。

// 美联储官员重磅警告 //

美联储理事鲍曼(Michelle Bowman)周三表示,将通货膨胀率拉回央行目标的进展已经放缓。

“我们尚未达到通胀目标,正如我稍早指出的,降低通胀的进展似乎已经停滞,”鲍曼表示。“我认为,在我们的使命中,价格稳定方面存在更大的风险,尤其是在劳动力市场仍接近充分就业的情况下,但我们也有可能看到劳动力市场状况恶化。”

最近的数据表明,美联储已经接近2%的通胀目标,尽管10月份所有项目的消费者价格指数略有上升,核心通胀率自8月份以来确实稳定在3.3%左右。

对通胀的担忧导致鲍曼在9月投票反对降息50个基点,不过她在本月早些时候投票支持降息25个基点。这位政策制定者表示,她“以依靠事实、分析、自己的经验和判断”来履行自己的职责,并牢记通货膨胀的使命。

与美联储政策前景关系最为密切的2年期美债收益率上涨3bp至4.323%,美元指数隔夜走强。

自10月以来,出于对美国重磅事件预期、对未来美国新政策影响的评估,以及美联储降息路径的预期发生变化,投资者大举抛售美债导致收益率飙升。

美债收益率的飙升使得风险资产的吸引力有所下降。摩根大通策略师认为,短期美国国债的收益率已经攀升到足够有吸引力的程度。就在11月15日,以Aditya Bhave为首的策略师建议他们的客户做多两年期国债,称只要美联储不再加息,短期国债进一步抛售的风险就会得到控制。

对于美债收益率的后市表现,富兰克林邓普顿固定收益部门首席投资官Sonal Desai此前表示,10年期美债收益率达到4.5%至5%是合理的。如果投资者看到美国赤字“大幅膨胀”,美国基准国债收益率甚至可能会“超过5%。

Richard Bernstein Advisors LLC固定收益主管Michael Contopoulos认为,市场普遍承认,经济增长强劲,通胀并未完全消除,预算赤字可能扩大,长债几乎没有下跌的理由。

大战11月美股,试试AI智能选股,轻松跑赢大市,点击此处了解AI选股策略ProPicks!解锁超90只新AI精选股名单。